A Sondagem Industrial do RS de novembro sinalizou desaceleração da atividade, com estabilidade da produção e queda do emprego, confirmando a mudança no cenário após as eleições, que também afeta as expectativas para os próximos meses.

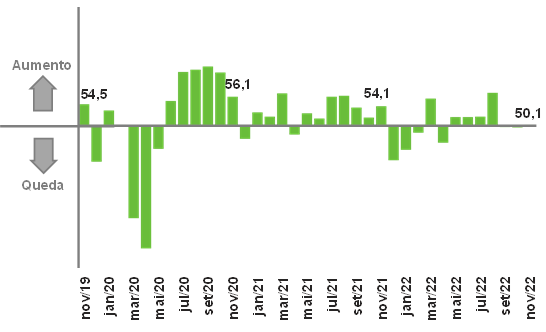

O índice de evolução da produção ficou em 50,1 pontos em novembro, praticamente na marca de 50, o que significa estabilidade em relação a outubro. Apesar do desempenho dentro esperado para o mês, a produção não cresce desde agosto, quando completou uma sequência de quatro meses de alta. Já o emprego (índice de 48,0 pontos) caiu pelo segundo mês seguido em novembro e também mostrou um comportamento compatível com a sazonalidade do mês, ressaltando, porém, que o emprego cresceu initerruptamente entre julho de 2020 e setembro de 2022 (27 meses). Os índices variam de 0 a 100, com linha de corte em 50 pontos. Os valores acima indicam crescimento e abaixo, queda na comparação com o mês anterior.

A utilização da capacidade instalada (UCI) também ficou estável na passagem de outubro para novembro, em 71,0%, mas 1,2 p.p. abaixo da média histórica do mês. Apesar da estabilidade do grau médio, o índice de UCI em relação à usual caiu de 46,3 para 45,9 pontos no período, o que significa que os empresários gaúchos consideraram a UCI de novembro mais distante da usual para o mês do que a de outubro.

A Sondagem de novembro mostrou ainda que os níveis de estoques de produtos finais ficaram praticamente estáveis – índice de evolução em 49,6 pontos – na comparação com outubro. O índice de estoques em relação ao planejado, porém, caiu de 55,2 em outubro (maior acúmulo no ano) para 52,7 pontos em novembro, indicando que o nível efetivo continua acima, mas a diferença para o planejado pelas empresas diminuiu.

Com relação às expectativas, os índices em dezembro continuaram abaixo dos 50 pontos e em patamares similares aos de novembro, mostrando que os industriais gaúchos mantiveram as perspectivas de redução para a demanda (48,6 pontos), para as compras de matérias-primas (48,0 pontos), para o emprego (48,1 pontos) e para as exportações (48,7 pontos) nos próximos seis meses.

Apesar disso, a indústria se mostrou um pouco mais disposta a realizar investimentos em dezembro se comparada a novembro, quando sofreu a maior queda desde abril de 2020 e atingiu o menor patamar, 49,4 pontos, desde julho do mesmo ano. De fato, o índice de intenção de investir sofreu um ajuste e subiu para 52,0 em dezembro, valor pouco acima de média histórica de 51,2, o que indica uma intenção moderada. Em dezembro, 55,4% das empresas gaúchas mostraram disposição para investir nos próximos seis meses ante 44,6% que indicaram o contrário.

Índice de evolução da produção.

(Em pontos)

Índice de estoques em relação ao planejado

(Em pontos)

Índice de expectativas para a demanda nos próximos seis meses

(Em pontos)

As três faces da moeda única: The good, the bad and the ugly

A ideia de que o Mercosul possa seguir o exemplo da UE e adotar uma moeda única volta à tona de tempos em tempos no noticiário. Trataremos dos benefícios e possíveis malefícios da adoção de uma moeda única. Para tanto, embasaremos nossa análise na teoria das Áreas Monetárias Ótimas (AMO).

Dado que as transações, dentro da área, ocorrem via a utilização de uma divisa comum, os principais benefícios referem-se à simplificação das transações – visto não haver necessidade de conversão monetária – e à maior previsibilidade quanto às receitas e custos de produção (the good). Esse ganho será maior se a complementariedade dos mercados for grande. Transações comerciais intensas são um dos pontos principais para permitir um melhor aproveitamento dos benefícios gerados pela AMO.

Quanto aos malefícios, o principal é referente à perda da política monetária, que passa a ser tomada de maneira conjunta. Nesse cenário, os países da Área fixam suas taxas de câmbio à taxa do bloco. Se esses países apresentarem taxas de inflação controladas –não é o caso do Mercosul –, boa credibilidade de seus BCs e apresentarem mesmo ciclo de negócios, então choques externos irão afetar os membros de maneira similar e a política monetária comum poderá ser implementada sem prejuízos. Há problema quando um dos países do bloco mostra comportamento diferente após um choque externo (the bad).

Se um país A passa por um processo inflacionário, e esse país apresenta grande influência na política monetária comum, então poderá fazer pressão para um aumento da taxa de juros. Os outros membros terão que arcar com uma taxa de juros mais alta, embora não sofram a mesma pressão que o país A. Se, porém, o país A não apresenta influência sobre a política monetária, terá de combater a inflação por outra via que não a monetária e sofrerá as consequências sozinho. Desse modo, um ou mais países do bloco ficam à mercê da maioria dos membros caso não haja estabilidade de preços e de comportamento frente a choques exógenos.

Além da possibilidade de choques assimétricos, outro problema é quanto ao manejo conjunto da política monetária. Se membros com baixa disciplina monetária tomarem o controle do BC, então o bloco terá uma política monetária mais frouxa e membros com maior disciplina serão lesados; abrir mão dessa ferramenta, então, pode apresentar grande risco aos membros com disciplina monetária. Como ponto final, membros que se sentirem prejudicados pela política monetária comum podem se sentir inclinados a demandar compensações financeiras do bloco (and the ugly). Embora haja certo volume de transações entre os países do Mercosul, a discrepância no ambiente macro e institucional não permite a adoção de uma moeda única. Conclui-se: os riscos com relação à perda do instrumento monetário seriam bastante prejudiciais ao Brasil, visto a maior disciplina com as contas públicas relativamente a alguns de nossos parceiros comerciais.

Possível problema de abastecimento de frango no mercado francês

Como apontado pelo governo francês, o número de casos de gripe aviária chegou em 260, em dezembro de 22. Segundo as autoridades sanitárias daquele país, a gripe aviária chegou a nível preocupante, houve um aumento de 160% nos casos, comparando-se com agosto. Como isso deve impactar as exportações de frango in natura do RS?

Comparando-se o acumulado de jan/dez-22 com o de 21, houve um incremento de 28,6% na receita de exportação (em US$) desse bem, com o efeito quantidade sendo responsável por 7% do incremento. Embora a exportação dessa mercadoria tenha Emirados Árabes Unidos (15,5%) e Arábia Saudita (15,4%) como destinos principais, o atual problema sanitário francês pode permitir maior penetração do produto gaúcho nesse mercado nos próximos meses, principalmente se o controle do vírus não for feito de maneira mais eficiente. Atualmente, o RS não apresenta volume considerável de exportação desse bem para esse mercado, a situação francesa pode ser uma janela de oportunidade para a expansão de mercado consumidor.

Embora os planos sanitários para conter o avanço da doença estejam em andamento, o governo Macron não tem autonomia para agir de maneira isolada, visto que necessita de autorizações sanitárias à nível do bloco europeu. Esse delay nas autorizações pode permitir uma maior penetração de mercadorias com boa procedência, como é o caso das mercadorias gaúchas. Além disso, conforme as novas autorizações demoram para avançar, o mercado começará a apresentar escassez do produto levando a uma maior pressão no preço desse bem.

A produção gaúcha apresenta bom reconhecimento internacional, dada a certificação de procedência dada pela Cdial Halal, uma das principais companhias certificadoras de produtos alimentícios. A certificação tem benefício duplo: se, por um lado, atesta as boas práticas na produção – compatíveis com as exigências de consumo do mercado muçulmano –, por outro, atua como um selo de qualidade sanitária para o produto. Essa certificação, portanto, permite uma vantagem competitiva, via qualidade, para as nossas exportações.

Outro ponto importante é com relação aos preços. Segundo o Meat Price Index calculado pela FAO, um índice de preços que acompanha a trajetória de preços de diferentes tipos de carnes no mundo, comparando-se dez/22 com relação a dez/21, houve um incremento de 12,6% nos preços das carnes de aves. Destaca-se que a Europa passa por um período de inflação alta (em novembro a inflação ao consumidor, acumulada em 12 meses, passou de 10%).

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,3 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,5 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,0 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 3,1 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,708 | 10,314 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,879 | 1,965 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 4,5 |

| INPC | 4,5 | 5,4 | 10,2 | 6,0 | 5,4 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,2 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,7 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,2 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,6 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 67 | 15 |

| Indústria | 97 | 149 | 721 | 510 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 251 | 63 |

| Construção | 71 | 97 | 245 | 227 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 32 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.611 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.189 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 8,0 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 12,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,0 | -1,0 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -7,4 | -7,7 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -6,4 | -8,7 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,6 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 77,2 | 83,1 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,959 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 2 | 1 |

| Indústria | -6 | 0 | 48 | 33 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 25 | 10 |

| Construção | -4 | 0 | 5 | 8 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 0 | 0 |

| Serviços | 26 | -43 | 90 | 70 | 24 |

| TOTAL | 20 | -43 | 141 | 106 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 5,7 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,4 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,5 | 14,1 | 16,8 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,1 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,5 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 4,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,6 | 5,7 | -0,9 | 0,7 |

| Massa salarial real | -0,8 | -9,3 | 5,3 | 10,4 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 6,4 | 1,6 |

| Horas trabalhadas na produção | -1,0 | -5,7 | 15,2 | 9,8 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,8 | 12,9 | 5,5 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,2 | 1,4 |

Informações sobre as atualizações das projeções:

Economia Brasileira: Atualização com os valores fechados de 2022 para o IGP-M, Setor Externo e Taxa de Câmbio. Não houve alterações nas projeções para 2023.

Economia Gaúcha: Atualização com os valores fechados de 2022 para o Setor Externo, exceto Exportações Industriais. Não houve alterações nas projeções para 2023.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | economia@fiergs.org.br