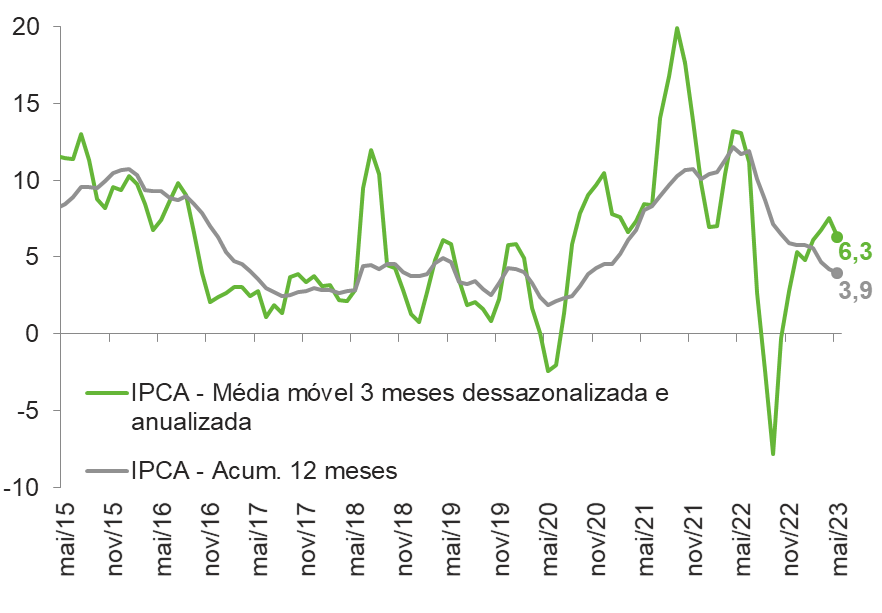

Na semana passada, o IPCA do mês de maio veio abaixo do esperado (+0,23%) ante a mediana das expectativas do Focus de 0,33%. Na leitura mensal, o número também ficou abaixo dos dois últimos anos: 0,83% (mai/21) e 0,47% (mai/22). No acumulado em 12 meses, a inflação desacelerou de 4,2% na leitura de abril para 3,9% nesse último mês, mostrando sinais de melhora nos conceitos mais qualitativos. A leitura na ponta, a qual a fazemos através da média móvel de 3 meses ajustada pela sazonalidade e anualizada, mostra processo de queda de preços na margem, passando de 7,6% em abr/23 para 6,3% em mai/23.

IPCA acumulado em 12 meses vs. IPCA média móvel 3 meses anualizada

(Em %).

A variação mensal menor do que a esperada se sucedeu devido a queda nos preços dos subgrupos de Transportes (-0,57% m/m) e Alimentação no domicílio (0,00% m/m), que juntos respondem por quase 40% das variações mensais do IPCA. Destacando-se as deflações dos subitens que os compõem: Passagens Aéreas (-17,7% m/m), Óleo de soja (-7,1% m/m), Óleo Diesel (-6,0% m/m), Frutas (-3,5% m/m) e Gasolina (-1,9% m/m). As reduções observadas, principalmente, no grupo de Transportes vieram em linha com os anúncios feitos pelo Governo Federal na metade do mês de maio, com relação à redução dos preços da gasolina e diesel para as refinarias.

Já no sentido oposto, os maiores aumentos vieram de Recreação e fumo (+1,36%), Cuidados Pessoais (+1,13%) e Encargos e manutenção (+0,62%). Resultado do aumento dos preços das Loterias (+12,2%), Perfumes (+3,6%) e de alguns reajustes em taxas de saneamento básico ocorridas em algumas capitais brasileiras, como Belo Horizonte, por exemplo.

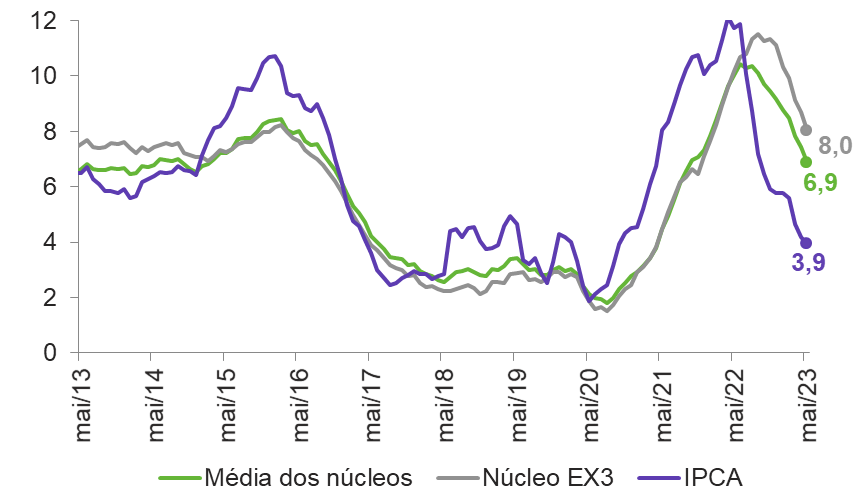

Observando apenas a composição mais qualitativa do IPCA, todas as medidas de núcleos apresentaram desaceleração, demonstrando que, finalmente, a política monetária parece ter iniciado sua ação sobre o processo inflacionário. A média dos núcleos, no acumulado em 12 meses, passou de 7,4% para 6,9% na passagem de abril para maio.

Núcleo de inflação – IPCA

(Em % | acumulado em 12 meses)

Olhando as aberturas do IPCA, a grande preocupação nas leituras dos dois últimos anos sempre foi a resiliência dos Serviços, item que é altamente inercial. Nesse mês, em específico, sofreu uma de suas maiores quedas no índice acumulado em 12 meses, passando de 7,5% para 6,5% de abril para maio. O IPCA-EX3, núcleo que engloba os bens industriais e serviços subjacentes, também está em processo de desaceleração, ainda que em patamares altos: 8,0% no acumulado em 12 meses ante 3,25% da meta de inflação. Em si, o setor de Serviço parece ter iniciado o processo de perda de tração, após ter sido o motor da recuperação econômica brasileira no período pós-covid. No entanto, ainda deve ser o “calcanhar de Aquiles” no processo de desinflação da economia brasileira, isso porque, o aumento do salário-mínimo e a expansão fiscal executada ao longo desse ano, deve trazer alguma resiliência na demanda das famílias. Além disso, mesmo que os dados do CAGED mostrem uma redução na criação de vagas ao longo desses últimos meses, os patamares ainda estão acima do esperado.

IPCA e suas aberturas

(Em % | acumulado em 12 meses)

Portanto, para os próximos meses as leituras mensais devem continuar sendo mais benignas, principalmente, se considerarmos que, em algum momento, as deflações observadas nos IGP’s devem ser repassadas aos consumidores (principalmente, aos bens industriais). Além disso, a boa safra do primeiro semestre deve manter a oferta de alimentos domésticas, reverberando sobre melhores preços de Alimentos. E, as expectativas de manutenção da banda tarifária de energia no verde, aliado aos bons níveis de reservatórios devem mantar o preço da energia estável.

Por tudo isso, o leitor deve estar se perguntando: a melhora na dinâmica do IPCA é suficiente para o Banco Central iniciar o corte de juros nas próximas duas reuniões? Acreditamos que não, por dois motivos. Primeiramente, mesmo que nos próximos dois meses o índice acumulado em 12 meses continue sua trajetória decrescente, em agosto já deve observar um movimento contrário. A saída das deflações de julho, agosto e setembro do ano passado farão o índice em 12 meses acelerar, sendo improvável o Banco Central anunciar um corte nessas condições. Experiências passadas, demonstram ser um mau caminho iniciar cortes nas taxas de juro enquanto o processo de desinflação não estiver sedimentado.

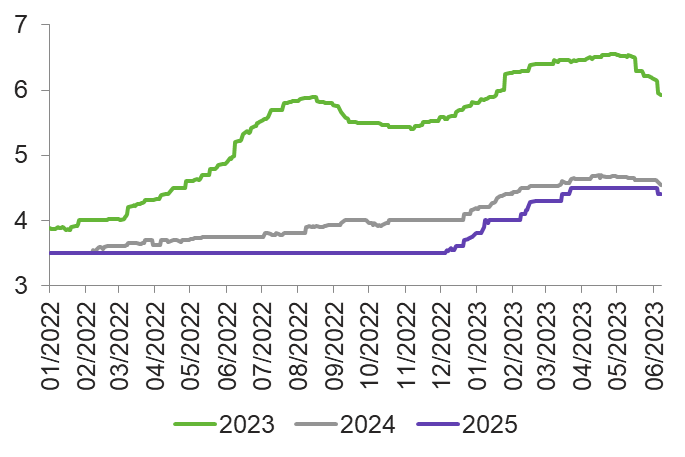

Em segundo lugar, mais do que a leitura da inflação em si, os canais das expectativas são os parâmetros mais importantes para decisão de política monetária do Banco Central. Se observarmos as expectativas de inflação no horizonte relevante para o BC (leia-se: 2024 em diante), elas passaram a demonstrar algum tipo de queda somente nos últimos dias (vide gráfico abaixo). Para que esse processo seja encarado como consolidado pelos mercados, é preciso haver mais tempo de maturação, por enquanto, nos parece ser uma euforia curtoprazista devido aos últimos resultados da economia brasileira. Portanto, acreditamos que o Copom deve iniciar o processo de corte de juros somente no final de 2023, cenário que pode vir a mudar caso as expectativas apresentem forte correção em direção às metas nos próximos meses.

Expectativas de inflaçãos

(Em % | mediana | expectativas para o final de cada ano)

Atividade industrial gaúcha voltou a cair em abril

A pesquisa Indicadores Industriais do RS mostrou que, depois de dois meses seguidos de relativa estabilidade, o Índice de Desempenho Industrial gaúcho (IDI/RS) voltou à trajetória negativa em abril de 2023: -2,4% em relação a março, com ajuste sazonal. A atividade industrial gaúcha, medida pelo IDI/RS, acumula baixa de 9,3%, depois de seis quedas nos últimos oito meses, ficando no menor patamar desde maio de 2021 e 5,2% acima do nível pré-pandemia (fevereiro de 2020).

Índice de Desempenho Industrial (IDI) – RS

(Índice de base fixa mensal – 2006=100)

O IDI/RS é formado por seis componentes que evoluíram em sentidos opostos na passagem de março para abril. A principal influência negativa veio do faturamento real (-8,6%), que não conseguiu sustentar a recuperação dos dois meses anteriores e voltou a cair com força. Outros que corroboram o quadro negativo no mês foram a utilização da capacidade instalada (-2,2 p.p.), que atingiu 77,8% em abril, e as compras industriais (-2,9%). Por outro lado, cresceram as horas trabalhadas na produção (+1,2%), o emprego (+0,4%) – o que não ocorria desde setembro de 2022 – e a massa salarial real (+1,1%).

As perdas significativas na margem se refletem nas comparações de 2023 com iguais períodos de 2022: recuos do IDI/RS de 4,7% (o quarto seguido) em abril e de 2,7% nos primeiros quatro meses. A queda acumulada da atividade industrial gaúcha no ano até abril é disseminada: 4 dos 6 componentes do IDI/RS e 11 dos 16 setores analisados.

O indicador de compras industriais foi o destaque negativo, com recuo, em termos reais, de 11,3%. O faturamento real (-2,9%), a UCI (-2,3 p.p.) e as horas trabalhadas na produção (-0,4%) também recuaram. Por outro lado, os indicadores de mercado de trabalho, emprego (+1,4%) e massas salarial real (+7,5%), seguem no campo positivo.

Indicadores Industriais do Rio Grande do Sul – Abril de 2023

| Variação % | |||

|---|---|---|---|

| Mês anterior* | Mês ano anterior | Ac. ano | |

| Índice de desempenho industrial | -2,4 | -4,7 | -2,7 |

| Faturamento real | -8,6 | -7,9 | -2,9 |

| Horas Trabalhadas na produção | 1,2 | -1,7 | -0,4 |

| Emprego | 0,4 | 0,9 | 1,4 |

| Massa salarial real | 1,1 | 5,9 | 7,5 |

| UCI (em p.p.) | -2,2 | -4,4 | -2,3 |

| Compras Industriais | -2,9 | -11,9 | -11,3 |

Entre os setores, medidos pelos respectivos IDI’s, Produtos de metal (-7,7%), Químicos, derivados de petróleo e biocombustíveis (-6,2%) e Máquinas e equipamentos (-3,5%) foram os principais impactos negativos no desempenho da atividade industrial gaúcha. As maiores contribuições positivas vieram de Alimentos (+3,1%), Couros e calçados (+3,2%) e Equipamentos de informática e eletrônicos (+9,1%).

Índice de desempenho industrial do RS – Setorial

(Variação jan-abr 2023/22 – %)

Os Indicadores Industriais do RS de abril mostraram que o balanço de 2023 até aqui é negativo para a atividade do setor, com volatilidade e perdas significativas na margem (ante o mês imediatamente anterior com ajuste sazonal), que vêm desde setembro do ano passado, e quedas interanuais generalizadas.

A conjuntura econômica, sobretudo os elevados níveis de juros e de incerteza, a demanda doméstica insuficiente e a perda da confiança empresarial, mantém as dificuldades e as perspectivas pouco favoráveis para a atividade do setor nos próximos seis meses.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,7 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,6 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,2 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 2,9 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,915 | 10,576 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,920 | 2,015 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 1,6 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,5 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,8 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,2 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,4 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,7 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 65 | 15 |

| Indústria | 97 | 149 | 722 | 446 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 217 | 63 |

| Construção | 71 | 97 | 245 | 194 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 35 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.527 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.038 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 7,9 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 13,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | -2,3 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,10 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,3 | -1,4 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -6,0 | -6,6 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -4,7 | -8,0 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,5 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 73,5 | 79,9 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 60,2 | -45,6 | 38,7 |

| Indústria | 0,2 | -6,1 | 11,2 | 2,2 | 1,2 |

| Serviços | 0,8 | -5,0 | 4,1 | 3,7 | 1,5 |

| TOTAL | 1,1 | -7,2 | 10,6 | -5,1 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 470,942 | 584,602 | 594,968 | 659,929 |

| Em US$2 | 122,282 | 91,317 | 108,362 | 115,195 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 4 | 1 |

| Indústria | -6 | 0 | 48 | 29 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 22 | 10 |

| Construção | -4 | 0 | 5 | 7 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 1 | 0 |

| Serviços | 26 | -43 | 90 | 68 | 24 |

| TOTAL | 20 | -43 | 141 | 101 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 4,6 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,1 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,1 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 2,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,5 | 5,6 | -1,1 | 0,7 |

| Massa salarial real | -0,8 | -9,0 | 5,3 | 10,8 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 5,9 | 1,6 |

| Horas trabalhadas na produção | -0,9 | -5,5 | 15,2 | 8,3 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,7 | 12,9 | 4,7 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,1 | 1,4 |

| Informações sobre as atualizações das projeções: Economia Brasileira: Não houve alterações. Economia Gaúcha: Não houve alterações. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas. |

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]

-

BAIXAR

Download da publicação completa