O Rio Grande do Sul abriu 1,3 mil postos de trabalho em setembro de 2023, de acordo com os dados do Novo CAGED, divulgados em 30 de outubro pelo Ministério do Trabalho e Emprego. O resultado representa uma forte desaceleração frente ao mesmo mês de 2022, quando foram abertas 10,4 mil vagas. Em relação aos outros estados, o Rio Grande do Sul teve a pior variação percentual no número de trabalhadores no mês, 0,05%. Além disso, o estado ficou abaixo da média da região sul, 0,27%.

Geração de empregos formais – Rio Grande do Sul

(Saldo líquido em número de vagas)

| set/23 | set/22* | Acumulado jan-set/23* | Acumulado jan-set/22* | Acumulado 12 meses* | |

|---|---|---|---|---|---|

| Agropecuária | 67 | 150 | 417 | 1.037 | 2.192 |

| Indústria | -3.025 | 1.675 | 9.947 | 46.712 | -7.548 |

| Indústria Extrativa | -6 | 0 | 15 | 43 | -22 |

| Indústria de Transformação | -2.168 | 252 | 9.962 | 36.697 | -4.832 |

| SIUP | -396 | 85 | -417 | 692 | -618 |

| Construção | -455 | 1.338 | 387 | 9.280 | -2.076 |

| Serviços | 4.225 | 8.552 | 43.751 | 55.204 | 56.074 |

| Comércio | 1.525 | 2.505 | 3.971 | 8.197 | 13.706 |

| Outros Serviços | 2.700 | 6.047 | 39.780 | 47.007 | 42.368 |

| Não informado | 0 | 0 | 0 | 0 | 0 |

| TOTAL DA ECONOMIA | 1.267 | 10.377 | 54.115 | 102.953 | 50.718 |

Entre os três grandes setores de atividade, a abertura de vagas mais expressiva ocorreu nos Serviços (+4,2 mil), seguido pela Agropecuária (+67). Somente a Indústria fechou vagas no mês de setembro (-3 mil). Na Indústria de Transformação gaúcha, foram fechados 2,2 mil postos de trabalho, primeira queda para o mês desde 2019. Além disso, 11 dos 24 segmentos da Indústria de Transformação apresentaram perda de empregos. Os destaques negativos no mês de setembro na Indústria de Transformação gaúcha foram:

- Tabaco (-2.040): o Processamento industrial do fumo foi o ramo que puxou o resultado negativo no mês, com -2.030 vagas em setembro, mantendo a sazonalidade do mês. Setembro tende a ser o último mês negativo do setor;

- Couro e Calçados (-493): o ramo foi puxado pela Fabricação de Calçados (-204) e pela Fabricação de artigos para viagem e de artefatos diversos de couro (-83);

- Máquinas e Equipamentos (-281): o ramo de Fabricação de tratores e de máquinas e equipamentos para agricultura e pecuária foi responsável pelo fechamento de 232 vagas.

Por outro lado, os segmentos que mais geraram empregos na Indústria de Transformação do RS em setembro foram:

- Alimentos (+274): destaque para a Fabricação de outros produtos alimentícios (+167), que englobam produtos de panificação, massas alimentícias, biscoitos e bolachas, derivados do cacau dentre outros.

- Veículos Automotores (+253): puxado pela Fabricação de caminhões e ônibus (+170) e Fabricação de cabines, carrocerias e reboques (+88);

- Outros Equipamentos de Transporte (+199): a Construção de embarcações (+178) foi o maior responsável pelo resultado.

No acumulado do ano, de janeiro a setembro, foram abertos 54,1 mil postos de emprego, uma redução praticamente pela metade em relação às quase 103 mil vagas geradas no mesmo período de 2022. Entre os grandes setores, o que mais gerou vagas foi o de Serviços (+43,8 mil), seguido da Indústria (+9,9 mil) e da Agropecuária (+417).

Por fim, no acumulado em 12 meses, a economia gaúcha abriu 50,7 mil postos de trabalho. O saldo positivo foi sustentado pelos Serviços (+56,1 mil) e pela Agropecuária (+2,2 mil), dado que a Indústria perdeu empregos (-7,5 mil). Chama atenção que os quatro subsetores industriais fecharam vagas, conforme consta na tabela, sendo na Transformação (-4,8 mil) e na Construção (-2,1 mil) as maiores perdas. Entre os segmentos da Indústria de Transformação, os desempenhos mais negativos foram observados em Couro e calçados (-5,3 mil), Máquinas e equipamentos (-2,0 mil) e Vestuário e acessórios (-1,3 mil).

No atual panorama desafiador, a indústria enfrenta um cenário complexo, onde altas taxas de juros, a escassa confiança empresarial e o desaquecimento do mercado externo se entrelaçam. Estes elementos repercutem fortemente no mercado de trabalho, onde a taxa de desemprego permanece baixa, mas a inflação se eleva. Este contexto coloca pressão nos salários devido à escassez de mão de obra, tornando o mercado de trabalho mais competitivo.

Olhando para o próximo ano, é crucial observar o movimento da taxa de participação. A diminuição do desemprego, em parte, se deve à saída de pessoas do mercado de trabalho. A taxa de participação ainda não retornou aos níveis pré-pandemia, fator que pode elevar a taxa de desemprego, sendo este efeito exacerbado pelo contexto demográfico da população.

Demanda interna insuficiente mantém a produção industrial gaúcha em queda

A Sondagem Industrial do RS, pesquisa de opinião empresarial realizada mensalmente pela FIERGS, mostrou que a demanda interna insuficiente segue afetando o desempenho do setor, que voltou a registrar queda da produção e do emprego e aumento da ociosidade e dos estoques em setembro. Para os próximos seis meses, os empresários gaúchos revelam menor otimismo com a demanda e disposição para investir.

A produção industrial gaúcha não conseguiu sustentar o crescimento de agosto e voltou a cair em setembro. O Índice de produção registrou 43,6 pontos, revelando, abaixo de 50 pontos, contração, que foi mais intensa que a esperada, considerando a média histórica do mês de 49,8 pontos. Desde setembro de 2022, nos últimos treze meses, a produção registrou dez quedas, dois aumentos e uma estabilidade.

O emprego industrial, por sua vez, fechou doze meses de reduções ininterruptas. O índice de número de empregados marcou 47,7 pontos em setembro, mostrando ainda um ritmo de queda mais intenso que o padrão para o mês, cuja média é de 49,3 pontos.

Os dois índices variam de 0 a 100 pontos e valores abaixo da linha divisória dos 50 pontos indicam queda em relação ao mês anterior.

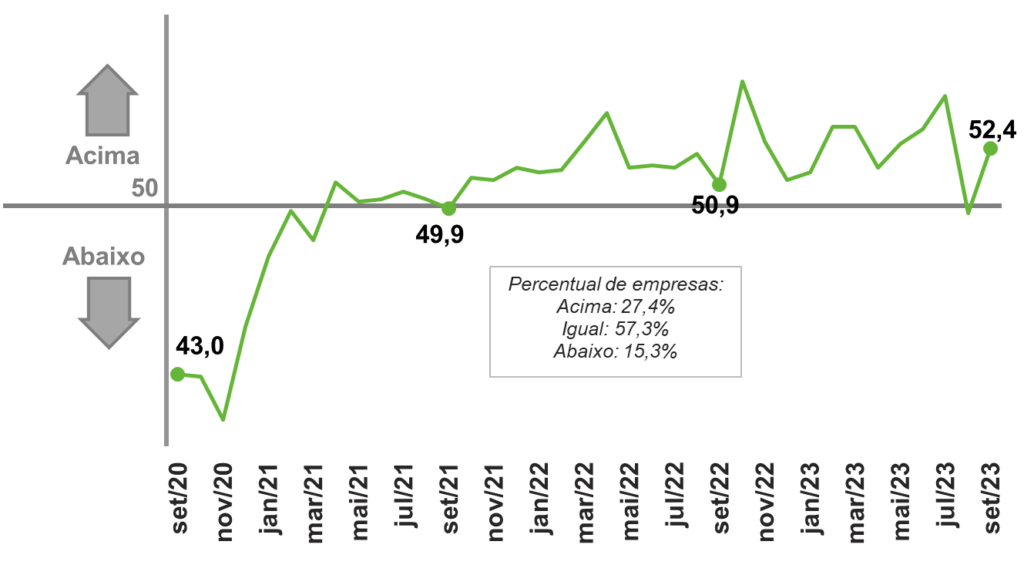

Índice de evolução mensal da produção (em pontos)

A indústria gaúcha utilizou 69,0% da sua capacidade instalada (UCI) em setembro, 2 p.p. menor do que agosto e 2,4 abaixo da média histórica do mês, confirmando o baixo dinamismo do setor nesse período. Da mesma forma, o índice de utilização de capacidade usual, que reflete a percepção dos empresários em relação à UCI comum para o mês, fechou setembro em 39,9 pontos, abaixo e ainda mais distante do nível usual (dado pelos 50 pontos) do que estava em agosto (42,9 pontos).

A Sondagem mostrou que a queda da produção em setembro não foi suficiente para manter os estoques de produtos finais nos níveis desejados pelas empresas. De fato, o índice de evolução mensal (51,0 pontos) e o índice de estoques em relação ao planejado (52,7 pontos), que leva em conta o patamar esperado pelas empresas, ficaram acima dos 50 pontos em setembro, indicando, respectivamente, aumento ante agosto e acúmulo no mês. Uma demanda inferior à estimada, também devido a uma parcela maior atendida por importados, explica a formação de estoques indesejados.

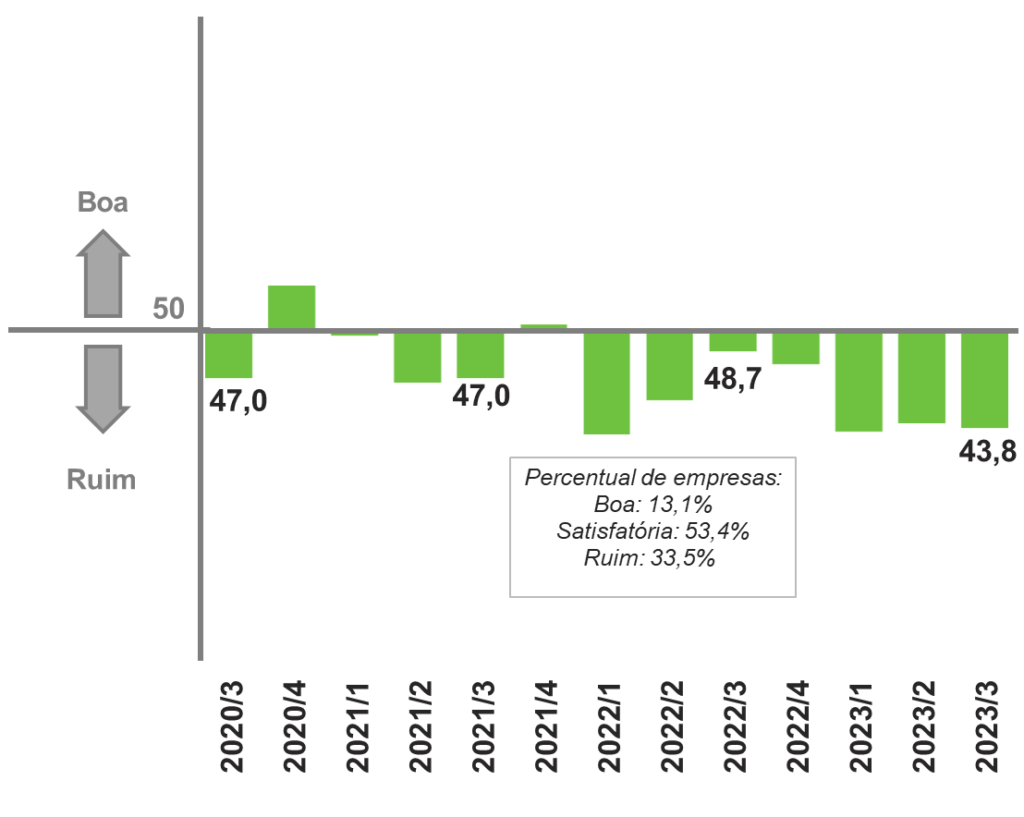

Índice de estoque em relação ao planejado (em pontos)

A Sondagem, no bloco relativo às condições financeiras no terceiro trimestre de 2023, mostrou que não houve grandes alterações nas avaliações dos empresários na comparação com trimestre anterior. Os índices desse bloco também variam de zero a 100 pontos.

O índice de satisfação com a margem de lucro operacional registrou 43,8 pontos no terceiro trimestre de 2023, menos 0,3 ponto ante o segundo trimestre, enquanto o índice de satisfação com as condições financeiras das empresas recuou de 50,1 para 49,2 pontos. Os dois índices, abaixo dos 50 pontos, denotam insatisfação, sendo que o segundo registrou o menor valor desde o segundo trimestre de 2020.

O acesso ao crédito, por sua vez, ficou pouco menos difícil na passagem do segundo (40,5 pontos) para o terceiro trimestre de 2023 (41,4 pontos) na percepção dos empresários gaúchos. Os preços das matérias-primas, por sua vez, após registrar a única queda desde 2012 (início da série histórica) no trimestre anterior (46,7 pontos), ficaram praticamente estáveis no terceiro (49,7 pontos). Aqui, respectivamente, valores abaixo de 50 indicam dificuldade de acesso ao crédito ou queda nos preços das matérias-primas.

Índice de satisfação com a margem de lucro (em pontos)

Ainda no bloco trimestral da Sondagem as empresas responderam quais foram os principais problemas enfrentados no terceiro trimestre de 2023. O maior, pelo terceiro trimestre consecutivo, foi a demanda interna insuficiente, apontada por 44,2% das empresas, 1,5 p.p. a mais em relação ao segundo trimestre. A carga tributária elevada, sempre um grande entrave para a indústria, ficou em segundo lugar, mas o percentual de assinalações caiu de 34,4% para 33,0% no período. A taxa de juros elevada foi o terceiro problema mais importante, escolhida por 28,4% das empresas, e foi item que registrou o maior recuo, em termos absolutos, ante o trimestre anterior: -6 p.p.. A demanda externa insuficiente ganhou relevância relativamente ao segundo trimestre (+4,2 p.p.) e atingiu 17,8% no terceiro, assumindo o posto de quarto maior obstáculo enfrentado pelo setor, empatada com a falta ou alto custo de trabalhador qualificado (+0,3 p.p.).

Vale destacar ainda os problemas que apresentaram as maiores variações do segundo para o terceiro trimestre de 2023, além dos já citados. Ganharam relevância a burocracia excessiva (6ª posição no trimestre), que cresceu 3,7 p.p. para 16,2% e a competição com importados (10ª colocada), que aumentou 3,9 p.p. para 11,7%. Por outro lado, a taxa de câmbio (12ª colocação) recebeu 8,1% das respostas, 4,9 p.p. a menos que no trimestre anterior.

Principais problemas enfrentados do trimestre (% de respostas)

| Trimestre | ||

|---|---|---|

| 2º/2023 | 3º/2023 | |

| Demanda interna insuficiente | 42,7% | 44,2% |

| Elevada carga tributária | 34,4% | 33,0% |

| Taxas de juros elevadas | 34,4% | 28,4% |

| Demanda externa insuficiente | 13,5% | 17,8% |

| Falta ou alto custo de trabalhador qualificado | 17,7% | 17,8% |

| Burocracia excessiva | 12,5% | 16,2% |

| Insegurança jurídica | 13,0% | 15,2% |

| Inadimplência dos clientes | 12,0% | 14,7% |

| Falta de capital de giro | 14,6% | 14,2% |

| Competição com importados | 7,8% | 11,7% |

| Competição desleal | 10,4% | 11,7% |

| Taxa de câmbio | 13,0% | 8,1% |

| Falta de financiamento de longo prazo | 8,9% | 7,6% |

| Falta ou alto custo da matéria-prima | 8,9% | 7,1% |

| Nenhum | 6,3% | 4,1% |

| Dificuldades na logística de transporte | 3,7% | 4,1% |

| Falta ou alto custo de energia | 4,2% | 4,1% |

| Outros | 2,6% | 4,1% |

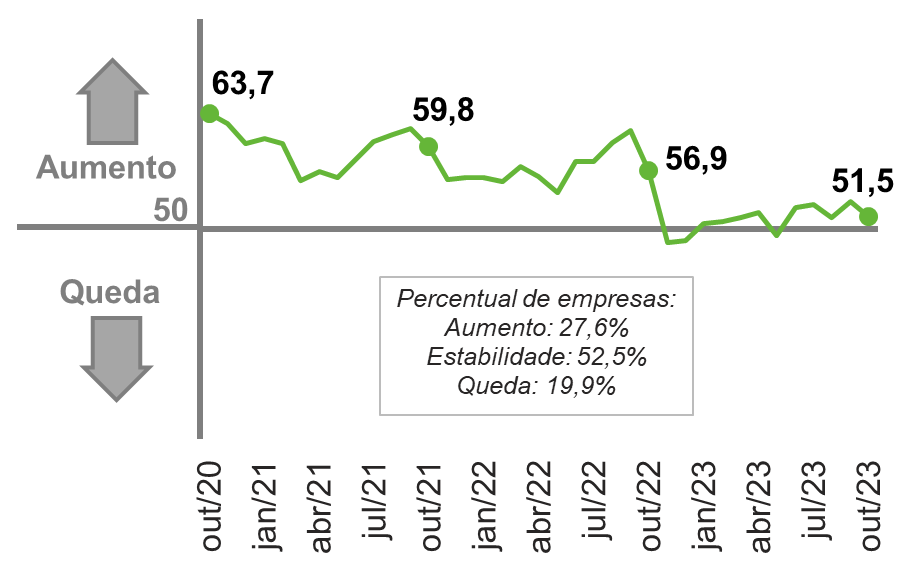

Para os próximos seis meses, o otimismo dos empresários da indústria gaúcha em relação à demanda, que já era bastante moderado em setembro, diminuiu ainda mais em outubro. O índice de expectativas de demanda caiu de 53,3 para 51,5 pontos e o de exportações de 51,8 para 51,5 pontos no período. A marca dos 50 pontos divide perspectivas de aumento, quando acima, e queda, quando abaixo. As avaliações dos empresários também sugerem ligeira redução do emprego (49,6 pontos) e pequena alta das compras de matérias-primas (50,3 pontos).

Menos otimistas, os empresários gaúchos mostram-se menos dispostos a investir nos próximos seis meses. O índice de intenção de investir em outubro caiu 1,1 ponto ante setembro para 51,5 pontos, praticamente a média histórica. Em outubro, 53,1% das empresas tinham intenção de investir (eram 55,6% em setembro).

Índice de expectativas da demanda (em pontos)

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,7 | 13,2 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,6 | 1,3 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,2 | 2,4 |

| TOTAL | 1,2 | -3,3 | 5,0 | 2,9 | 3,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,915 | 10,693 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,920 | 2,137 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | -3,7 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 3,9 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 4,7 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,2 | 4,6 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,4 | 0,0 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,7 | 0,5 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 64 | 35 |

| Indústria | 97 | 149 | 719 | 442 | 299 |

| Indústria de Transformação | 13 | 48 | 439 | 215 | 147 |

| Construção | 71 | 97 | 245 | 193 | 134 |

| Extrativa e SIUP4 | 13 | 3 | 36 | 35 | 19 |

| Serviços | 534 | -378 | 1.912 | 1.515 | 941 |

| TOTAL | 644 | -193 | 2.778 | 2.021 | 1.276 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 7,9 | 7,3 |

| Média do ano | 12,0 | 13,8 | 9,3 | 7,9 | 7,6 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 304,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 239,5 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 64,5 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 11,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | -3,3 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,05 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,2 | 0,7 | 1,3 | -1,2 |

| Juros Nominais | -5,0 | -4,1 | -5,0 | -5,9 | -6,0 |

| Resultado Nominal | -5,8 | -13,3 | -4,3 | -4,6 | -7,2 |

| Dívida Líquida do Setor Público | 54,7 | 61,4 | 55,8 | 57,1 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 86,9 | 78,3 | 72,3 | 74,3 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 60,2 | -45,6 | 19,8 |

| Indústria | 0,2 | -6,1 | 11,2 | 2,2 | -2,0 |

| Serviços | 0,8 | -5,0 | 4,2 | 3,7 | 2,0 |

| TOTAL | 1,1 | -7,2 | 10,6 | -5,1 | 2,5 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 470,942 | 584,602 | 594,055 | 638,133 |

| Em US$2 | 122,282 | 91,317 | 108,362 | 115,018 | 127,599 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 7 | 3 | 2 |

| Indústria | -6 | 0 | 47 | 29 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 22 | 10 |

| Construção | -4 | 0 | 5 | 7 | 2 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 0 | 0 |

| Serviços | 26 | -43 | 90 | 68 | 40 |

| TOTAL | 20 | -42 | 144 | 100 | 54 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 4,6 | 4,6 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,1 | 5,0 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,6 | 19,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 14,6 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,6 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 44,6 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 5,9 | -3,7 |

| Compras industriais | -2,7 | -5,5 | 31,2 | -0,5 | -8,9 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,5 | 5,7 | -0,7 | -3,0 |

| Massa salarial real | -0,8 | -9,0 | 5,3 | 10,9 | 3,9 |

| Emprego | 0,0 | -1,9 | 6,7 | 5,9 | -0,2 |

| Horas trabalhadas na produção | -0,9 | -5,5 | 15,2 | 8,4 | -1,0 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,7 | 12,9 | 4,1 | -3,3 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,1 | -3,3 |

| Informações sobre as atualizações das projeções: Economia Brasileira: Não houve alterações. Economia Gaúcha: Não houve alterações. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas. |

Unidade de Estudos Econômicos

Contatos: (51) 3347-8731 | [email protected]

Observatório da Indústria do Rio Grande do Sul | https://observatoriodaindustriars.org.br/