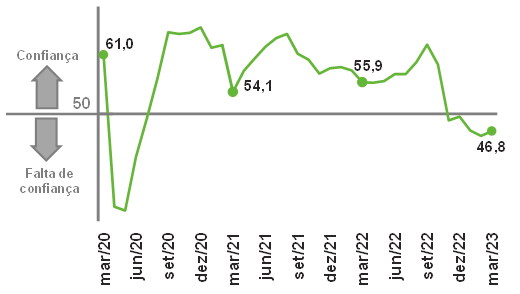

O Índice de Confiança do Empresário Industrial gaúcho (ICEI/RS), divulgado pela FIERGS, voltou a crescer em março, 0,9 ponto em relação a fevereiro, para 46,8. A alta, segunda em seis meses, nem de perto recuperou as perdas acumuladas desde outubro de 2022, que alcançam 16,1 pontos. O índice varia de 0 a 100 pontos, abaixo de 50 revela falta de confiança.

O ICEI/RS é composto por dois índices: Condições Atuais e o de Expectativas, ambos sobre a economia brasileira e a própria empresa.

O Índice de Condições Atuais registrou 41,1 pontos em março de 2023. Variando de zero a 100 pontos, abaixo de 50, indica que as condições pioraram. O índice caiu 0,4 ponto ante fevereiro, sexta queda seguida (-17,1). A percepção dos empresários em março foi a mais negativa desde julho de 2020, quando o setor enfrentava a crise causada pela pandemia. O Índice de Condições Atuais da Economia Brasileira recuou 0,6 ponto ante fevereiro, para 35,5 em março (recuo de 23,5 pontos desde outubro de 2022). A situação das empresas também se deteriorou: o Índice de Condições Atuais das Empresas foi de 43,9 pontos, menos 0,3 ante março e 13,9 nos últimos seis meses.

Já o Índice de Expectativas cresceu 1,6 ponto ante fevereiro, alcançando 49,7 em março, Foi a segunda alta seguida (+2,5 pontos), mas distante de reverter a queda que chega a 15,6 pontos desde outubro de 2022. Abaixo, mas próximo de 50 pontos, o índice revela uma redução do pessimismo para uma quase neutralidade, que, porém, resulta de avaliações discrepantes dos empresários: pessimismo, ainda que menor, com relação ao futuro da economia brasileira (o índice subiu de 40,7 em fevereiro para 42,4 pontos em março) e maior otimismo com relação ao futuro das próprias empresas (de 51,8 para 53,4).

Até setembro de 2022, a confiança da indústria gaúcha avançava, refletindo a retomada da economia e os menores gargalos na cadeia de suprimentos. A partir de outubro, os índices passaram a cair intensamente devido aos impactos da grande incerteza gerada pelas eleições, da desaceleração econômica nacional e internacional e do aumento dos juros.

Os resultados do ICEI/RS de março sugerem que a confiança acomodou num patamar muito baixo, sinalizando um cenário pouco favorável para a atividade industrial nos próximos meses.

Índice de Confiança do Empresário Industrial do RS

(Em pontos)

Desaquecimento da economia reflete no mercado de trabalho

A perda de tração da atividade econômica brasileira, que ficou mais evidente a partir do segundo semestre do ano passado, já mostra seus impactos nos números do mercado de trabalho. Dados divulgados nas duas últimas semanas mostram a menor geração de emprego e aumento da taxa de desocupação.

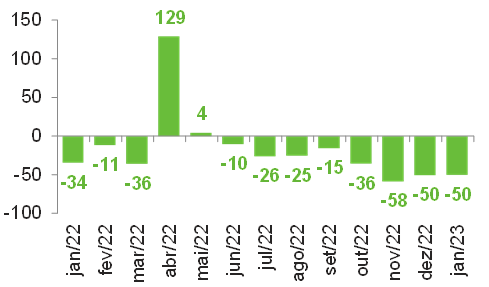

Os dados do Novo CAGED ainda apontam que as contratações seguem acima dos desligamentos, mas em ritmo cada vez menor. Há 8 meses o saldo de geração de postos de trabalho se mostra pior que o registrado no mesmo período do ano anterior. Em janeiro de 2023 foram abertas 83,3 mil vagas, o que representa 50% a menos em relação a janeiro do ano passado. Em dezembro de 2022, um mês típico de fechamento de vagas, o resultado também foi 50% mais negativo do que um ano antes, conforme o gráfico. Vale destacar que o aumento observado em abril de 2022 (+129%) deve-se à baixa base de comparação de 2021, mês com maior número de mortes por Covid-19 no Brasil.

Na semana passada foi a vez de o IBGE divulgar um aumento na taxa de desemprego. O percentual de desempregados subiu de 7,9% no trimestre encerrado em dezembro de 2022 para 8,4% nos três meses até janeiro de 2023. Cabe mencionar que é normal o desemprego subir nos inícios de ano. Em geral, a taxa aumenta 1,2 ponto percentual (p.p.) entre dezembro e março. Desde o início da série em 2012, apenas no ano passado esse movimento sazonal não ocorreu. Contudo, os dados históricos mostram que, em média, o aumento na passagem de dezembro para janeiro é de 0,3 p.p., menos do que o observado atualmente (+0,5 p.p.).

Com o governo federal indicando pouco comprometimento com o equilíbrio fiscal, a inflação e os juros tendem a permanecer elevados. Nesse cenário, o crescimento econômico – vetor fundamental para que a geração de empregos ocorra de forma sustentável – fica prejudicado.

Saldo de geração de empregos formais – Brasil

(Variação % em relação ao mesmo mês do ano anterior)

Acordo de grãos do Mar Negro, uma barganha russa

Em julho de 2022, Rússia e Ucrânia, com a intermediação turca, assinaram o que ficou conhecido como Tratado do Mar Negro. O Tratado versa principalmente sobre o escoamento seguro da produção dos países em conflito, pelo Mar Negro, com os portos de Odessa, de Chornomorsk e de Yuzhne sendo os principais pontos de embarques das mercadorias ucranianas para o mercado externo. A primeira renovação do tratado ocorreu em novembro, com um prazo de 120 dias de extensão. A segunda renovação, no entanto, vem sendo fonte de mal estar entre os países signatários, visto o Kremlin estar disposto a uma renovação de no máximo 60 dias, metade da extensão acordada na última vez.

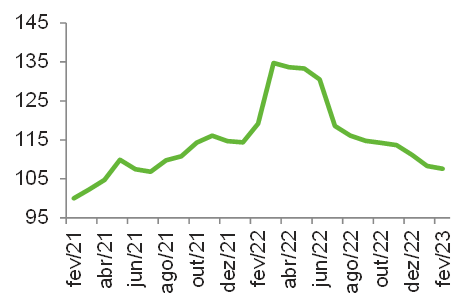

O tratado trouxe benefícios não somente aos países que participam de maneira direta do conflito, como também países que são bastante dependentes dessas mercadorias, sobretudo das exportações de grãos, utilizados direta ou indiretamente para a alimentação. Como pode ser visto pelo gráfico, ao lado, após o início do conflito armado, ocorrido em fevereiro de 2022, os preços médios das mercadorias alimentícias saltaram, comparando-se março de 2022 com janeiro do mesmo ano, 17,8%, com os preços dos cereais aumentando 21% e o de óleos em 35,4%. Ainda, segundo os dados da Food and Agriculture Organization (FAO), os preços dos cereais cresceram 21% no período.

Embora as exportações de Kiev tenham sido mais beneficiadas que as do Kremlin, no transcorrer do tratado, é pouco provável que o governo russo se contraponha completamente ao acordo do Mar Negro. Pois, se por um lado permite maior receita a Kiev, por outro diminui os custos diplomáticos de Moscou, visto seus principais parceiros comerciais serem compostos por países altamente dependentes de importação de grãos. Desse modo, é mais provável que o movimento visto recentemente – de delimitar o acordo a um período de tempo mais curto – seja mais uma estratégia para barganhar. Os impactos principais do tratado são no sentido de mitigar a elevação dos preços dos produtos alimentícios. Para o Brasil, menores custos de cereais no mercado internacional pressionam menos os custos relacionados à produção de gêneros alimentícios que utilizam cereais como matérias-prima.

Índice de Preço de Alimentos

(Índice de base fixa fev/21=100)

Casos isolados de gripe suína, produção de suínos no RS

A produção chinesa de suínos sofreu um duro golpe na última epidemia de gripe suína, ocorrida em 2018. Estima-se que aproximadamente 100 milhões de animais tenham sido perdidos à época. O tempo médio necessário para que o rebanho daquele país pudesse voltar aos patamares anteriores foi de 4 anos. No início da semana passada, apareceram novamente relatos dessa doença no mercado chinês.

A diferença entre o ambiente de 2018 e o de agora é um dos principais pontos de resistência à doença. À época a produção ocorria em pequenas propriedades rurais. Atualmente, a produção ganhou feições novas, com escala maior. A propagação do vírus parece ser baixa e estar sob controle, embora os preços de mercadorias substitutas, leia-se carnes de frango e gado, tenham aumentado como reflexo das expectativas de curto prazo.

Dada a improvável proliferação do vírus no mercado chinês, a oferta do produto, em termos domésticos, tende a ser influenciada principalmente pelo estágio do desenvolvimento dos suínos, no curto prazo, e dos custos dos insumos, no longo.

Quanto ao mercado interno, os custos dos insumos ao suinocultor tem aumentado nos últimos meses. O período de estiagem no Rio Grande do Sul associado à queda da produção agrícola Argentina – de 37,5 mil toneladas para 36 mil toneladas, segundo estimativas da Bolsa de Buenos Aires – impulsionará a queda nas margens de lucro dos produtores. Dado que o principal componente para a produção de carnes é composto de ração (80,6%), em especial milho e, em menor grau, soja, a elevação dos preços desses produtos é prejudicial à competitividade da carne de suíno. Além disso, segundo o Cepea, a baixa disponibilidade de suínos em peso ideal para o abate tendeu a pressionar os preços da mercadoria no mercado interno, dada uma menor oferta do produto. Em Erechim-RS, por exemplo, o preço médio do animal vivo apresentava cotação de R$ 7,17/Kg em fevereiro, avanço de 6,8% frente a janeiro. Ainda, segundo a Embrapa, o Rio Grande do Sul é o segundo colocado entre os estados que mais tem abates no país (20,7%), atrás somente de Santa Catarina (31,6%).

Não é possível se acelerar o tempo de maturação necessário para o ganho de peso dos animais. No curto prazo, portanto, a oferta do produto está restrita. No longo prazo, a oferta poderá ser expandida se as margens de lucro do produto forem condizentes com investimentos alternativos à produção suinícola.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,7 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,6 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,2 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 2,9 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,915 | 10,576 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,920 | 2,015 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 4,7 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,7 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,6 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,2 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,4 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,7 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 65 | 15 |

| Indústria | 97 | 149 | 722 | 446 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 217 | 63 |

| Construção | 71 | 97 | 245 | 194 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 35 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.527 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.038 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 7,9 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 13,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,3 | -1,4 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -6,0 | -6,6 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -4,7 | -8,0 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,5 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 73,5 | 79,9 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,949 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 4 | 1 |

| Indústria | -6 | 0 | 48 | 29 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 22 | 10 |

| Construção | -4 | 0 | 5 | 7 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 1 | 0 |

| Serviços | 26 | -43 | 90 | 68 | 24 |

| TOTAL | 20 | -43 | 141 | 101 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 4,6 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,1 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,1 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 2,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,5 | 5,6 | -1,1 | 0,7 |

| Massa salarial real | -0,8 | -9,0 | 5,3 | 10,8 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 5,9 | 1,6 |

| Horas trabalhadas na produção | -0,9 | -5,5 | 15,2 | 8,3 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,7 | 12,9 | 4,7 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,1 | 1,4 |

Informações sobre as atualizações das projeções:

Economia Brasileira: Não houve alterações

Economia Gaúcha: Não houve alterações.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]