Segundo o levantamento da Pesquisa Agrícola Municipal (PAM) – IBGE de 2022, a cadeia produtiva do arroz gaúcho correspondeu a maior parte da produção nacional, com quase a totalidade da plantação sendo caracterizada pela irrigação por inundação, tornando o processo produtivo bastante dependente da disponibilidade de água. Neste informe trataremos sobre as características do Cultivo e do Beneficiamento de arroz[1] no Rio Grande do Sul, assim como os principais países compradores do estado gaúcho.

Antes que o cereal possa ser armazenado – ou processado industrialmente –, ele deve passar por um processo preliminar de limpeza e secagem, podendo esse ser realizado na unidade produtiva-primária. Essa etapa é importante visto que o arroz apresenta características higroscópicas[2], o armazenamento e o transporte adequado, portanto, devem ocorrer somente após os níveis de umidade atingirem valores adequados. O processamento industrial, o Beneficiamento, também é crítico para garantir a qualidade do produto. A produção pode ser dividida em pelo menos 12 etapas: limpeza, descascamento, separação pela câmara de palha, separação de marinheiro, separação de pedras, brunimento, polimento, classificação, padronização, limpeza, empacotamento e enfardamento. Vale destacar que o processo produtivo é cumulativo, isto é, a qualidade do produto beneficiado é dependente da qualidade do grão colhido. Logo, os fatores climáticos têm um papel crucial no desenvolvimento da qualidade. Temperaturas elevadas, por exemplo, podem ocasionar esterilidade das espiguetas e tornar os grãos menos resistentes ao polimento.

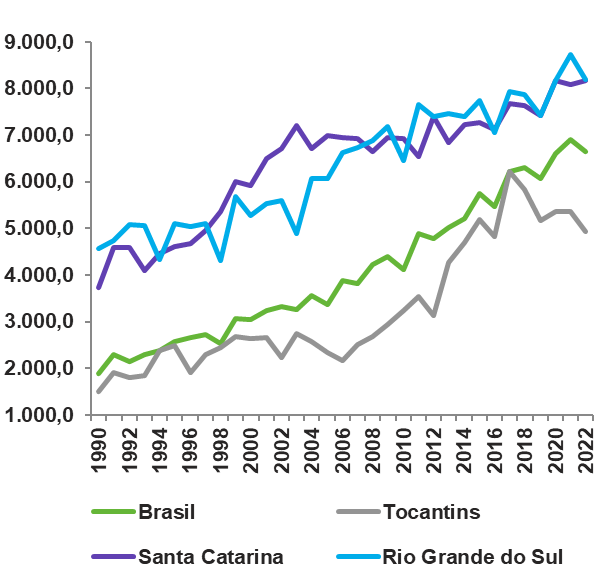

Em relação à produção nacional, os dados da PAM de 2022 apontavam o Rio Grande do Sul como principal produtor do país (71,2%) com aproximadamente 7,7 milhões de toneladas, seguido de Santa Catarina (11,1% e 1,2 milhão) e do Tocantins (4,9% e 0,5 milhão). Em termos de produtividade, o estado gaúcho também se destaca, apresentando a cifra de 8.199,0 kg/hectare, seguido de perto pelo catarinense (8.174,0 kg/ha) e bem acima da produtividade média brasileira (6.638,0 kg/ha) e da tocantinense (4.925,0 kg/ha). Adicionalmente, o Instituto Rio Grandence do Arroz (IRGA) aponta que o fenômeno El Niño tende a diminuir a frequência e o volume de chuvas no estado, o que impacta no desenvolvimento da cultura e, consequentemente, na produtividade gaúcha.

Quanto à produção mundial, a Food and Agricultural Organization (FAO) aponta que os três principais produtores em 2022 foram a China (210,1 milhões de toneladas), a Índia (196,2 milhões de toneladas) e Bangladesh (57,2 milhões de toneladas). O Brasil encontra-se na décima primeira posição desse ranqueamento (10,8 milhões de toneladas). Os países com maiores áreas colhidas foram Índia com 46,4 milhões de hectares, a China (29,7 milhões de ha) e Bangladesch (11,7 milhões de ha), enquanto o Brasil ocupa a décima quarta posição desse ordenamento com 1,6 milhão de hectares de área colhida em 2022. No que diz respeito à produtividade, destacou-se a Austrália (11.054,5 kg/ha), o Uruguai (9.338,1 kg/ha) e o Egito (8.973,9 kg/ha). A produtividade brasileira (6.638,0 kg/ha) classifica o país na décima quinta posição do ordenamento. Adicionalmente, usando-se os dados do Rio Grande do Sul (8.199,0 kg/ha) para o mesmo período, o estado gaúcho estaria na sétima posição de países com maior produtividade naquele ano.

Dinâmica da produtividade – BR

(Em kg/ha)

Produtividade – Mundo

(Em kg/ha | Em 2022)

| Produtividade anual | |

|---|---|

| Austrália | 11.054,5 |

| Uruguai | 9.338,1 |

| Egito | 8.973,9 |

| Tajiquistão | 8.784,8 |

| Peru | 8.326,1 |

| EUA | 8.275,6 |

| Rio Grande do Sul | 8.199,0 |

| Turquia | 7.883,1 |

| Marrocos | 7.770,6 |

| Usbequistão | 7.753,3 |

| Grécia | 7.461,8 |

| China | 7.079,6 |

| Japão | 6.920,8 |

| Coreia do Sul | 6.874,6 |

| El Salvador | 6.834,7 |

| Brasil | 6.638,0 |

A logística é um dos pontos cruciais para a produção do arroz, visto as características de armazenamento para a conservação do cereal citadas acima. Pelo levantamento apresentado no Grain and Feed Update do United States Departmanet of Agriculture (USDA) mais recente, no entanto, 61,1% das unidades produtivas brasileiras apresentam ausência de estrutura adequada para armazenar a produção de cereais. Dos outros 38,9%, somente 19,8% apresentam silos convencionais ou graneleiros. A conclusão do órgão é que a falta de espaço para armazenamento é um significante obstáculo para a produção agrícola brasileira, visto a vulnerabilidade dos cereais às intempéries climáticas. Ainda, segundo o relatório, o déficit de armazenagem brasileiro é de aproximadamente 118,5 milhões de toneladas. Os dados para a Região Sul, em 2022, revelam que 76,8% dos produtores alegaram não ter unidades de estocagem em suas fazendas e somente 18,5% diziam ter silos convencionais ou graneleiros.

No que se refere ao consumo final, no mercado interno, a Embrapa aponta que a comercialização centra-se no arroz longo-fino nas formas integral, parboilizado (integral e polido), branco (polido) e, em pequenas quantidades, em arroz especial – arroz de pericarpo colorido ou pigmentados (vermelho e preto), de baixa amilose (culinária japonesa), aromático dentre outros. A estimativa do órgão é de que 70% do arroz consumido no Brasil é branco polido, 25% parboilizado, 4% integral e 1% de outros tipos. No tocante à demanda externa, o Rio Grande do Sul exportou US$ 604,5 milhões, no acumulado de janeiro a dezembro de 2023, uma queda de US$ 34,1 milhões (-5,3%) ante os dados de 2022. Desse total, 49,1% são associados ao ramo de Cultivo de arroz (US$ 297,0 milhões | -US$ 30,1 milhões | -9,2%) e os outros 50,9% ao Beneficiamento de arroz (US$ 307,5 milhões | -US$ 4,0 milhões | -1,3%). A maior parte dos embarques teve o México (US$ 119,9 milhões | -US$ 33,1 milhões) como destino principal, seguido da Costa Rica (US$ 90,3 milhões | +US$ 41,0 milhões), do Senegal (US$ 87,1 milhões | +US$ 3,3 milhões) e da Venezuela (US$ 72,3 milhões | +US$ 1,7 milhão).

Principais destinos das exportações gaúchas de arroz

(Em milhões de US$)

| jan-dez/22 | jan-dez/23 | Var.US$ | Var.% | Prop.% | |

|---|---|---|---|---|---|

| México | 152,9 | 119,9 | -33,1 | -21,6 | 19,8 |

| Costa Rica | 49,3 | 90,3 | 41,0 | 83,1 | 14,9 |

| Senegal | 83,8 | 87,1 | 3,3 | 3,9 | 14,4 |

| Venezuela | 70,5 | 72,3 | 1,7 | 2,5 | 12,0 |

| Peru | 35,8 | 36,9 | 1,2 | 3,2 | 6,1 |

| Gâmbia | 28,7 | 36,2 | 7,5 | 26,2 | 6,0 |

| Cuba | 48,7 | 33,4 | -15,4 | -31,6 | 5,5 |

| Estados Unidos | 20,7 | 27,6 | 7,0 | 33,7 | 4,6 |

| El Salvador | 17,3 | 17,6 | 0,3 | 1,8 | 2,9 |

| Países Baixos (Holanda) | 21,7 | 16,4 | -5,3 | -24,4 | 2,7 |

| Espanha | 14,4 | 11,6 | -2,9 | -20,0 | 1,9 |

| Serra Leoa | 3,5 | 9,9 | 6,4 | 180,1 | 1,6 |

| Cabo Verde | 7,5 | 7,2 | -0,3 | -3,9 | 1,2 |

| Panamá | 1,2 | 5,6 | 4,4 | 357,4 | 0,9 |

| Arábia Saudita | 4,8 | 4,8 | 0,0 | -0,6 | 0,8 |

| Guatemala | 23,4 | 4,2 | -19,1 | -81,9 | 0,7 |

| Guiné-Bissau | 0,0 | 3,2 | 3,2 | – | 0,5 |

| Honduras | 19,8 | 3,0 | -16,7 | -84,7 | 0,5 |

| Uruguai | 0,3 | 2,0 | 1,7 | 590,3 | 0,3 |

| Outros | 34,2 | 15,3 | -18,9 | -55,3 | 2,5 |

| Total | 638,6 | 604,5 | -34,1 | -5,3 | 100,0 |

Por fim, a produção gaúcha de arroz é bastante dependente de fatores climáticos, com períodos de estiagem agindo de maneira negativa sobre o total produzido. Segundo as projeções do IRGA, para a safra de 2023/2024, o Rio Grande do Sul deve produzir 7,5 milhões de toneladas, cifra 3,5% acima do registrado na safra anterior. Adicionalmente, o órgão espera uma queda de 5,3% na produtividade gaúcha dessa cultura. Para o mercado externo, o USDA projeta uma melhora nas exportações brasileiras de arroz, visto a menor oferta no mercado externo.

[1] Subclasses 0111-3/01 Cultivo de arroz, 1061-9/01 Beneficiamento de arroz e 1061-9/02 Fabricação de produtos do arroz da Classificação Nacional de Atividade Econômica (CNAE).

[2] O cereal tende a absorver a umidade do ar. Um ambiente de baixa umidade é necessário para se evitar a proliferação de mofo.

Atividade industrial gaúcha inicia o ano em alta

O Índice de Desempenho Industrial gaúcho (IDI/RS), indicador de nível de atividade da Pesquisa Indicadores Industriais do RS, voltou a crescer em janeiro de 2024: +2,9% na comparação com dezembro de 2023 na série com ajuste sazonal. A alta – quinta nos últimos 12 meses – porém, apenas recuperou as duas quedas anteriores (-0,6% em dezembro e -1,9% em novembro), reforçando a hipótese de que há uma mudança na tendência da atividade industrial, de negativa, que predominou de setembro de 2022 a julho de 2023, para um quadro, ainda muito volátil, mas de estabilidade. De fato, o IDI/RS de janeiro de 2024 está no mesmo patamar de seis meses atrás, contudo 9,7% abaixo do pico mais próximo (agosto de 2022) e 4,6% acima do pré-pandemia (fevereiro de 2020).

O IDI/RS é medido com base no desempenho de seis indicadores. Na virada do ano, somente o emprego e a utilização da capacidade instalada-UCI (grau médio de 79,4%) recuaram, 0,3% e 0,6 p.p., respectivamente. As compras industriais (+9,6%) foram as principais responsáveis pela intensidade da taxa positiva, que teve ainda a contribuição da massa salarial real (+3,0%) e do faturamento real (+2,4%). Já as horas trabalhadas na produção ficaram estáveis no período.

Índice de desempenho industrial (IDI-RS)

(Índice de base fixa mensal – 2006=100)

O IDI/RS iniciou 2024 com queda de 3,3% na comparação com janeiro de 2023, a 13ª retação seguida, mas a taxa menos negativa dos últimos oito meses nessa métrica, que compara os meses do ano com seus correspondentes do ano anterior. Nos últimos 12 meses, a atividade caiu 5,7% em relação aos doze meses anteriores.

A retração do IDI/RS na comparação com janeiro de 2023, sob a ótica dos componentes, refletiu o desempenho negativo daqueles mais diretamente associados à atividade produtiva: compras industriais (-7,2%), do faturamento real (-6,6%) e das horas trabalhadas na produção (-4,2%). A exceção foi a UCI, que apresentou alta de 0,3 p.p.. No mercado de trabalho, o ano começou com redução no emprego (-1,5%) e avanço da massa salarial real (+2,6%).

Indicadores Industriais do Rio Grande do Sul – Janeiro de 2024

| Variação % | |||

|---|---|---|---|

| Mês anterior* | Mês ano anterior | Ac. ano | |

| Índice de desempenho industrial | 2,9 | -3,3 | -3,3 |

| Faturamento real | 2,4 | -6,6 | -6,6 |

| Horas Trabalhadas na produção | 0,1 | -4,2 | -4,2 |

| Emprego | -0,3 | -1,5 | -1,5 |

| Massa salarial real | 3,0 | 2,6 | 2,6 |

| UCI (em p.p.) | -0,6 | 0,3 | 0,3 |

| Compras Industriais | 9,6 | -7,2 | -7,2 |

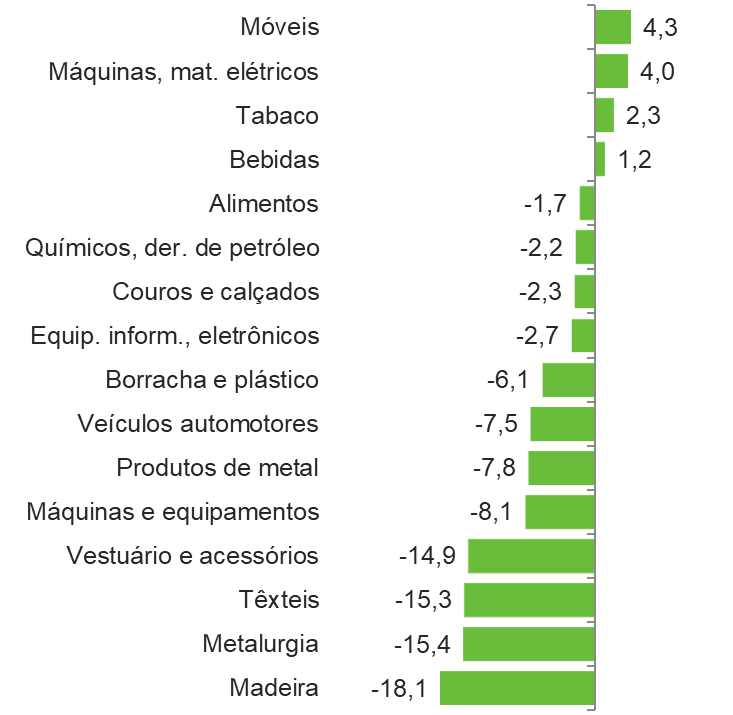

A atividade caiu na metade dos setores industriais pesquisados (8 de 16) no primeiro mês do ano em relação a janeiro de 2023. Entre os setores com queda, estão os cinco mais importantes da estrutura industrial gaúcha: Couros e calçados (-5,6%), Máquinas e equipamentos (-4,5%), Veículos automotores (-4,5%), Alimentos (-2,0%) e Químicos e derivados de petróleo (-0,9%). O sexto setor, Produtos de metal, apresentou estabilidade. As contribuições positivas mais relevantes vieram da indústria do Tabaco (+35,5%), de Madeira (+6,1%) e de Móveis (+2,8%).

Índice de desempenho industrial do RS – Setorial

(Variação jan-jan 2024/23 – %)

A pesquisa Indicadores Industriais do RS mostra, dezessete meses depois do início do ciclo recessivo e cinco do “fundo do poço”, que o setor passa por um período de estagnação, ainda com muita instabilidade. De fato, o período de maior deterioração parece ter ficado para trás, mas a atividade industrial gaúcha, no início de 2024, ainda não dá sinais de retomada.

A presença de otimismo e de confiança empresarial, mesmo que bastante moderados, juros mais baixos, inflação menor e estoques ajustados configuram um quadro mais favorável para os próximos meses, além da base deprimida – também pelos eventos climáticos de 2023 – que deve ajudar a melhorar o desempenho na margem e no ano.

Porém 2024 ainda será um ano difícil. Os mesmos fatores que prejudicaram o desempenho do setor no ano passado continuam presentes: incerteza elevada – questão fiscal e indefinições acerca da Reforma Tributária – e baixos níveis de demanda. Além disso, a efetivação do corte de incentivos fiscais de ICMS a partir de abril deve ter como consequência a perda de competitividade da indústria gaúcha e reflexo negativo em novos investimentos.

Nesse cenário, a expectativa para o setor é de retomada lenta e gradual nos próximos meses, devendo ganhar intensidade apenas se houver uma reação mais forte da demanda doméstica, sobretudo dos investimentos, e ajustes nos decretos que cortam os incentivos fiscais de ICMS.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 4,2 | 0,0 | -1,1 | 15,1 | 0,5 |

| Indústria | -3,0 | 5,0 | 1,5 | 1,6 | 1,3 |

| Serviços | -3,7 | 4,8 | 4,3 | 2,4 | 1,7 |

| Total | -3,3 | 4,8 | 3,0 | 2,9 | 1,5 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Em R$ | 7,610 | 9,012 | 9,915 | 10,856 | 11,482 |

| Em US$2 | 1,476 | 1,670 | 1,920 | 2,170 | 2,295 |

Inflação (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| IGP-M | 23,1 | 17,8 | 5,5 | -3,2 | 4,0 |

| INPC | 5,4 | 10,2 | 5,9 | 3,7 | 4,1 |

| IPCA | 4,5 | 10,1 | 5,8 | 4,6 | 4,1 |

Produção Física Industrial (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -3,4 | 1,0 | -3,2 | 7,0 | 1,7 |

| Transformação | -4,6 | 4,3 | -0,4 | -1,0 | 1,1 |

| Indústria Total3 | -4,5 | 3,9 | -0,7 | 0,2 | 1,4 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 37 | 146 | 64 | 35 | 30 |

| Indústria | 143 | 720 | 441 | 286 | 221 |

| Indústria de Transformação | 45 | 439 | 214 | 103 | 109 |

| Construção | 95 | 245 | 193 | 159 | 99 |

| Extrativa e SIUP4 | 4 | 36 | 35 | 24 | 13 |

| Serviços | -372 | 1.914 | 1.508 | 1.163 | 706 |

| Total | -192 | 2.780 | 2.013 | 1.484 | 956 |

Taxa de desemprego (%)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Fim do ano | 14,2 | 11,1 | 7,9 | 7,4 | 7,6 |

| Média do ano | 13,8 | 13,2 | 9,3 | 8,0 | 7,9 |

Setor Externo (US$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Exportações | 209,2 | 280,8 | 334,1 | 339,7 | 336,8 |

| Importações | 158,8 | 219,4 | 272,6 | 240,8 | 241,6 |

| Balança Comercial | 50,4 | 61,4 | 61,5 | 98,8 | 95,2 |

Moeda e Juros

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 2,00 | 9,25 | 13,75 | 11,75 | 9,50 |

| Taxa de Câmbio – Final do período (R$/US$) | 5,20 | 5,58 | 5,22 | 5,00 | 5,08 |

Setor Público (% do PIB)

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Resultado Primário | -9,2 | 0,7 | 1,3 | -2,3 | -1,2 |

| Juros Nominais | -4,1 | -5,0 | -5,9 | -6,6 | -6,3 |

| Resultado Nominal | -13,3 | -4,3 | -4,6 | -8,9 | -7,5 |

| Dívida Líquida do Setor Público | 61,4 | 55,8 | 57,1 | 60,5 | 64,5 |

| Dívida Bruta do Governo Geral | 86,9 | 78,3 | 72,9 | 74,9 | 79,2 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | -29,6 | 53,0 | -45,6 | 23,5 | 37,1 |

| Indústria | -6,1 | 8,1 | 1,9 | -4,5 | 1,8 |

| Serviços | -5,0 | 4,4 | 3,6 | 2,2 | 1,5 |

| Total | -7,2 | 9,3 | -5,2 | 2,5 | 4,7 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Em R$ | 470,942 | 581,284 | 594,055 | 636,916 | 694,192 |

| Em US$2 | 91,317 | 107,747 | 115,018 | 127,314 | 138,732 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 2 | 7 | 3 | 1 | 1 |

| Indústria | -1 | 47 | 29 | -9 | 6 |

| Indústria de Transformação | 0 | 43 | 22 | -6 | 5 |

| Construção | -1 | 5 | 7 | -2 | 1 |

| Extrativa e SIUP3 | 0 | -1 | 1 | -1 | 0 |

| Serviços | -42 | 90 | 68 | 55 | 14 |

| Total | -41 | 144 | 100 | 47 | 21 |

Taxa de desemprego (%)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Fim do ano | 8,6 | 8,1 | 4,6 | 5,2 | 5,0 |

| Média do ano | 9,3 | 8,7 | 6,1 | 5,3 | 5,2 |

Setor Externo (US$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Exportações | 14,1 | 21,1 | 22,6 | 22,3 | 23,0 |

| Indústria de Transformação | 10,4 | 14,4 | 17,7 | 16,8 | 17,1 |

| Importações | 7,6 | 11,7 | 16,0 | 13,8 | 15,4 |

| Balança Comercial | 6,5 | 9,4 | 6,6 | 8,5 | 7,6 |

Arrecadação de ICMS (R$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 36,2 | 45,7 | 43,3 | 44,7 | 46,8 |

Indicadores Industriais (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Faturamento real | -3,1 | 8,9 | 5,9 | -7,2 | 2,1 |

| Compras industriais | -5,5 | 31,2 | -0,5 | -14,8 | 7,5 |

| Utilização da capacidade instalada (em p.p.) | -4,5 | 5,7 | -0,7 | -3,3 | 1,0 |

| Massa salarial real | -9,0 | 5,3 | 10,9 | 2,8 | 0,6 |

| Emprego | -1,9 | 6,7 | 5,9 | -0,8 | 0,2 |

| Horas trabalhadas na produção | -5,5 | 15,2 | 8,4 | -3,5 | 1,5 |

| Índice de Desempenho Industrial – IDI/RS | -4,7 | 12,9 | 4,1 | -5,6 | 2,8 |

Produção Física Industrial (% a.a.)

| 2020 | 2021 | 2022 | 2023* | 2024* | |

|---|---|---|---|---|---|

| Produção Física Industrial4 (% a.a.) | -5,5 | 9,0 | 1,1 | -4,7 | 2,3 |

| Informações sobre as atualizações das projeções: Economia Brasileira: Foram atualizados os valores observados do PIB para 2023. Não houve alterações nas projeções de 2024. Economia Gaúcha: Não houve alterações nos valores de 2023. Não houve alterações nas projeções de 2024. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas. |

Unidade de Estudos Econômicos

Contatos: (51) 3347-8731 | [email protected]

Observatório da Indústria do Rio Grande do Sul | https://observatoriodaindustriars.org.br/