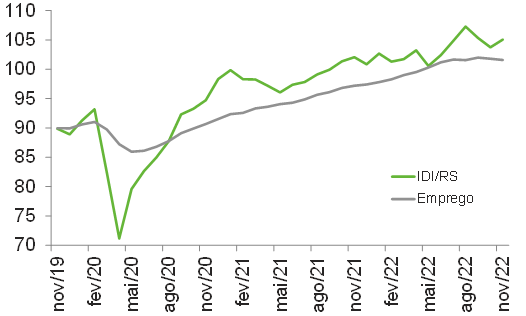

O Índice de Desempenho Industrial gaúcho (IDI/RS), termômetro do nível de atividade do setor no Estado, voltou a crescer em novembro de 2022: 1,3% na comparação dessazonalizada com outubro. A alta no mês recuperou parcialmente as perdas de setembro (-1,8%) e outubro (-1,5%), o que levou o índice a um patamar 12,7% acima do pré-pandemia (fevereiro de 2020).

A atividade industrial em novembro foi impulsionada pelos aumentos do faturamento real (+4,9%) e das compras industriais (+4,2%) e, em menor medida, da massa salarial real (+0,3%) e da utilização da capacidade instalada-UCI (+0,4 p.p.), que atingiu 81,4%, enquanto as horas trabalhadas na produção (-1,5%) e o emprego (-0,2%) caíram, sempre em relação ao mês anterior, com ajuste sazonal. Vale destacar que, nessa base, o emprego industrial caiu pelo segundo mês seguido em novembro de 2022, lembrando que no mês anterior tinha interrompido um ciclo positivo de duração inédita: 27 altas e 1 estabilidade em 28 meses.

Nas comparações com 2021, o desempenho do IDI/RS segue positivo, mas já mostra alguma desaceleração. Em relação a novembro, o IDI/RS cresceu 2,9%, na 27ª alta consecutiva nesta métrica (mesmo mês do ano anterior), reduzindo a taxa acumulada de 2022 para 4,8% (eram 5,0% até outubro).

Com exceção da UCI, que caiu 1,1 p.p. na comparação entre os períodos de janeiro a novembro de 2021 (média de 83,0% de ocupação) e 2022 (81,9%), todos os demais componentes do IDI/RS cresceram: horas trabalhadas na produção (+8,8%), faturamento real (+5,8%), compras industriais (+3,3%), emprego (+6,1%) e massa salarial real (+10,6%).

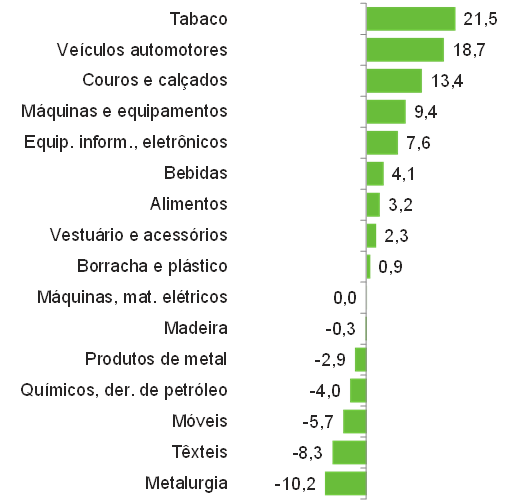

Dos 16 setores pesquisados, 9 cresceram de janeiro a novembro de 2022 frente ao mesmo período de 2021. As indústrias de Veículos Automotores (+18,7%), Máquinas e equipamentos (+9,4%), Couros e calçados (+13,4%) e Tabaco (+21,5%) puxaram o crescimento da atividade da indústria gaúcha em 2022, enquanto os setores de Químicos (-4,0%), Produtos de metal (-2,9%) e Móveis (-5,7%) forneceram os maiores impactos negativos.

A atividade industrial gaúcha, em novembro, mostrou recuperação parcial das duas quedas imediatamente anteriores, mantendo-se em patamar elevado, resultado do cenário favorável que predominou na segunda metade do ano passado, sobretudo das medidas de estímulos à demanda, dos desempenhos expressivos das exportações industriais e do agronegócio, da redução de custos e da atenuação gradual dos problemas nas cadeias de suprimentos.

A perspectiva para a atividade industrial é de manutenção dessa instabilidade nos próximos meses, apresentando um crescimento bastante modesto em razão dos efeitos dos juros elevados, do fim do ciclo deflacionário, da falta de confiança dos empresários e da incerteza econômica diante do quadro fiscal desafiador.

Indicadores Industriais do Rio Grande do Sul

(Novembro de 2022)

| Variação % | |||

|---|---|---|---|

| Mês anterior* | Mês ano anterior | Ac. ano | |

| Índice de desempenho industrial | 1,3 | 2,9 | 4,8 |

| Faturamento real | 4,9 | 5,8 | 5,8 |

| Horas trabalhadas na produção | -1,5 | 3,0 | 8,8 |

| Emprego | -0,2 | 4,5 | 6,1 |

| Massa salarial real | 0,3 | 12,8 | 10,6 |

| UCI (em p.p.) | 0,4 | -1,6 | -1,1 |

| Compras Industriais | -4,2 | 0,0 | 3,3 |

Índice de Desempenho e Emprego Industrial – RS

(Índice base fixa mensal: 2006=100*)

Índice de Desempenho Industrial – IDI/RS – Setorial

(Variação jan-nov 2022/21 – %)

Demanda por ovos: Catar, EUA, Europa e Japão

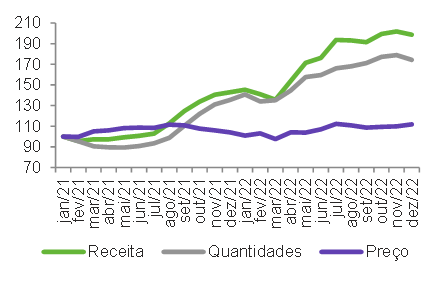

No acumulado de janeiro a dezembro de 2022, as exportações do setor de alimentos brasileiro somaram US$ 59,0 bilhões, configurando aumento de 30,8%, comparado ao mesmo período de 2021. Dessas exportações, as vendas de ovos, em específico, foram uma das que mais apresentaram avanço relativo no período (+45,2%), somando US$ 8,9 milhões dos quais o Rio Grande do Sul foi responsável por 56%.

Dos principais destinos das exportações brasileiras, o Catar importou US$ 2,1 milhões em 2022, o avanço na receita, comparada ao mesmo período de 2021, foi de 161,2%. O incremento das exportações do RS (+39,0%) deveu-se principalmente ao efeito quantidade (avanço de 28,5% frente ao aumento de 7,6% nos preços). O Catar, novamente, foi o principal demandante (US$ 2,1 milhões). O maior consumo de ovos deveu-se principalmente à realização da Copa do Mundo de 2022. As quantidades demandas por esse país apresentaram expansão de 127,8%, comparando-se ao mesmo período de 2021.

Como outros destinos significativos, Brasil exportou US$ 1,4 milhão para os EUA e US$ 1,0 milhão para o Japão, no acumulado de 2022. O RS, que responde pelas principais exportações desse produto, atualmente não apresenta exportações para os Estados Unidos mas apresenta para o Japão (US$ 0,98 milhão). O preço desse bem nos EUA e na Europa tem apresentado aumentos de preços. Em dezembro de 2022, por exemplo, o preço médio da dúzia, nos EUA, estava em US$ 4,25, avanço de 120,2% com relação aos preços médios observados em janeiro do mesmo ano (US$ 1,93). O aumento dos custos dos insumos e a gripe aviária – nos EUA aproximadamente 58 milhões de aves estão infectadas, segundo dados daquele país, dados de 6 de janeiro de 2023 – tem sido os pontos principais para explicar o aumento nos preços do produto final. Por razões sanitárias, aves que apresentam contaminação são abatidas; o que, por consequência, diminui a oferta.

Para os próximos meses, espera-se um aumento nas exportações de ovos para esses países, devido às condições sanitárias no Brasil e no RS estarem sob controle e queda nas exportações para o Catar.

Exportações de Ovos do RS

(Acumulado em 12 meses | Índice de base fixa jan/21=100)

Preços de novas residências ainda em queda na China

Conforme discorrido no Informe Econômico n°2/2023, na semana passada, a economia chinesa deve crescer 4,4% em 2023 (FMI). O FMI, nos últimos meses, tem diminuído suas perspectivas para o crescimento mundial de maneira sistemática. A recuperação do mercado chinês passa por um dos seus principais motores de crescimento: o seu mercado de Real state. Nesse informe trataremos sobre isso.

Sociedades diferentes, assim como indivíduos, tem predileções diferentes quanto aos tipos de ativos que se utilizam para fazer reserva de emergência e investimentos. A China tende a preferir imóveis para esse fim. A justificativa para a escolha é variada. Por um lado, são ativos mais conservadores, no sentido de sofrerem menor oscilação de preços, e, por outro, são fonte de maior status social. Conforme a renda das famílias aumenta, maior é a quantidade de recursos utilizada para se adquirir imóveis. O que, por consequência, reaquece o mercado de construção civil. O crescimento da economia, portanto, está intimamente relacionada a esse mercado.

A construção apresenta certas peculiaridades que a diferem de outras estruturas produtivas. Uma das principais é a intensiva utilização de mão de obra com diferentes níveis de instrução (escolaridade). Outra característica igualmente importante é com relação à sua capacidade de puxar a economia. Dado que os insumos utilizado são variados, um aumento na demanda por produtos da construção aumenta a demanda por toda uma cadeia produtiva.

Em dezembro de 2022, o preço médio de novas casas (usando-se como base as 70 maiores cidades chinesas) aponta queda de 1,5%, comparando-se com o mesmo período de 2021; em linhas gerais os preços tem caído na base interanual desde maio de 2022. Embora algumas cidades tenham apresentado aumento nos preços de novas residências – Pequim (+5,8%), Xangai (+4,1%) e Cantão (+0,4%) – esse não é o caso para a maioria. Dada a queda generalizada e contínua nos preços da moradias, o incentivo para construção de novas residências diminui de maneira direta. Portanto, o principal motor de crescimento do mercado chinês parece estar emperrado, ao menos no curto prazo.

No longo prazo, espera-se uma recuperação no setor ajudado principalmente por incentivos do governo para a aquisição de novas residências. Além disso, a abertura do mercado chinês, com o fim das políticas de covid-zero, tende a permitir uma economia mais aquecida. Veremos, nos próximos meses, o que o ano do Coelho reserva para o mercado chinês.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,3 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,5 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,0 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 3,1 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,708 | 10,314 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,879 | 1,965 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 4,5 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,4 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,2 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,7 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,2 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,6 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 67 | 15 |

| Indústria | 97 | 149 | 721 | 510 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 251 | 63 |

| Construção | 71 | 97 | 245 | 227 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 32 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.611 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.189 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 8,0 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 12,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,0 | -1,0 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -7,4 | -7,7 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -6,4 | -8,7 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,6 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 77,2 | 83,1 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,959 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 2 | 1 |

| Indústria | -6 | 0 | 48 | 33 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 25 | 10 |

| Construção | -4 | 0 | 5 | 8 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 0 | 0 |

| Serviços | 26 | -43 | 90 | 70 | 24 |

| TOTAL | 20 | -43 | 141 | 106 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 5,7 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,4 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,5 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 4,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,6 | 5,7 | -0,9 | 0,7 |

| Massa salarial real | -0,8 | -9,3 | 5,3 | 10,4 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 6,4 | 1,6 |

| Horas trabalhadas na produção | -1,0 | -5,7 | 15,2 | 9,8 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,8 | 12,9 | 5,5 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,2 | 1,4 |

Informações sobre as atualizações das projeções:

Economia Brasileira: Não houve alterações.

Economia Gaúcha: Não houve alterações.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]