De acordo com dados do Sistema de Informações de Créditos – SCR, divulgados pelo Banco Central, o saldo da carteira de operações de crédito para a Indústria no Rio Grande do Sul fechou o ano de 2023 em queda em relação a 2022. A Indústria de Transformação foi o setor que apresentou o pior resultado ante o ano anterior.

Conforme se verifica da tabela abaixo, a Indústria se destacou negativamente em relação ao saldo da carteira de operações de crédito no estado. Enquanto o saldo do Rio Grande do Sul aumentou 6,5% em 2023, e o saldo da carteira de pessoas jurídicas cresceu 1,1%, a Indústria registrou uma variação negativa de -3,3%. Esse resultado desfavorável foi decorrente principalmente da Indústria de Transformação, que teve uma queda significativa de -7,6%. Além disso, o segmento da Indústria Extrativa também apresentou resultado negativo, com variação de -6,1%. Os segmentos que apresentaram desempenho positivo da carteira foram Construção, com um aumento de 25,6% e os Serviços Industriais de Utilidade Pública (SIUP), que cresceram 13,7%.

Carteira de operações de crédito por segmento no Rio Grande do Sul

(Saldo real médio |em milhões de R$)

| 2023 | 2022 | Var. % | |

|---|---|---|---|

| PESSOAS JURÍDICAS | 136,7 | 135,2 | 1,1 |

| Indústria* | 53,9 | 55,7 | -3,3 |

| SIUP** | 6,0 | 6,0 | 13,7 |

| Indústria de Transformação | 40,4 | 43,7 | -7,6 |

| Indústria extrativa | 0,3 | 0,3 | -6,1 |

| Construção | 7,2 | 5,7 | 25,6 |

| TOTAL DO ESTADO | 395,9 | 371,6 | 6,5 |

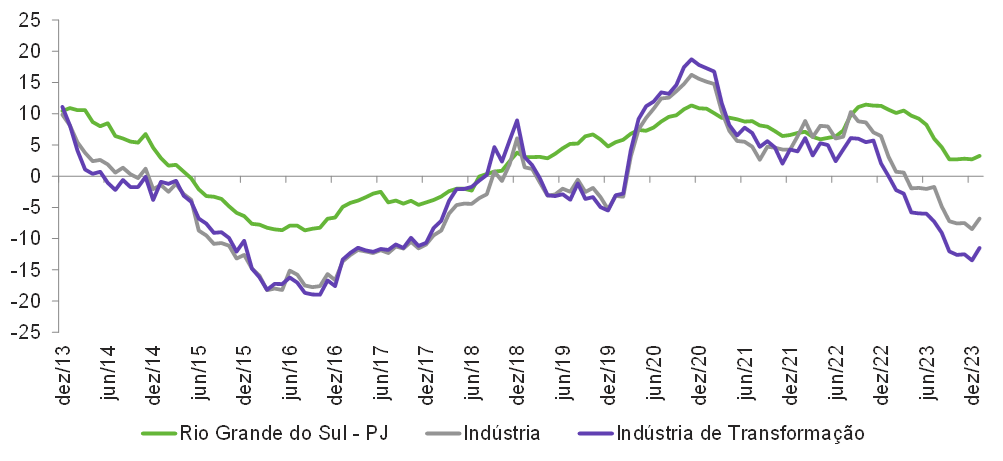

Nos últimos meses, a tendência tem sido de uma deterioração no desempenho desses setores em relação ao ano anterior. O mês de dezembro de 2023 apresentou uma leve recuperação, mas as variações negativas verificadas ao longo do ano passado foram apenas comparáveis com os anos de 2017 e 2018 no segmento da Indústria, quando a economia brasileira se recuperava da maior crise econômica da sua história. Ainda que a queda no saldo da carteira de operações de crédito decorra em boa parte da política contracionista do Banco Central, é importante notar que o resultado da Indústria parece ser mais sensível a essas mudanças de política monetária do que os demais setores da economia.

Carteira de operações de crédito por segmento no Rio Grande do Sul

(Variação % em relação ao mesmo período do ano anterior)

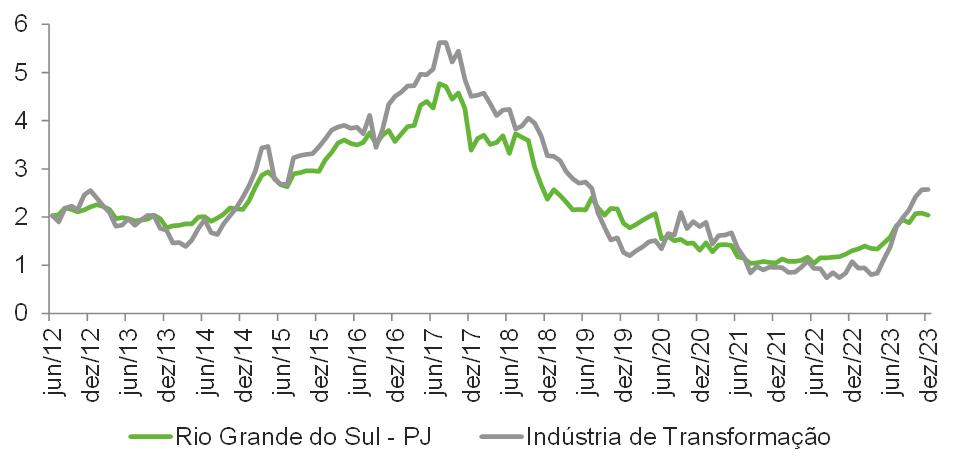

Outro ponto de destaque é a inadimplência da carteira de pessoas jurídicas no Rio Grande do Sul, que atingiu 2,0% em dezembro/2023 na série dessazonalizada, indicando uma possível deterioração na qualidade das operações de crédito. Na Indústria de Transformação, a inadimplência atingiu 2,6% na série com ajuste sazonal, pior resultado desde julho/2019. É importante notar que a série de inadimplência do setor industrial vinha abaixo da inadimplência de pessoas jurídicas no estado desde meados de 2021, mas voltou a acelerar no ano de 2023.

Taxa de inadimplência por segmento no Rio Grande do Sul

(Em % | com ajuste sazonal)

Os resultados apresentados indicam que o mercado de crédito para os setores industriais no Rio Grande do Sul se deteriorou ao longo do ano de 2023, caracterizado por uma crescente inadimplência e uma queda no saldo da carteira de operações. Grande parte desse cenário decorre do aperto monetário, ao fim de políticas de crédito implementadas para atenuar os efeitos da inadimplência durante o período da pandemia da Covid-19 e à baixa confiança dos empresários industriais. O ciclo de redução dos juros enquanto as projeções de inflação não estão próximas da meta gera receios quanto à efetividade da política monetária. Soma-se a isso a incerteza sobre a capacidade do governo de alcançar suas metas fiscais, o que contribui para a instabilidade do cenário econômico. Monitorar de perto esses efeitos é crucial, pois mudanças bruscas nas taxas de juros podem prejudicar ainda mais o já restrito mercado de crédito.

Demanda interna fraca diminui o otimismo da indústria gaúcha

A Sondagem Industrial do RS mostrou que o cenário permaneceu negativo para o setor em março. A produção industrial ficou praticamente estável, a UCI continuou abaixo do usual e os estoques, em níveis excessivos. A nota positiva do mês foi o segundo crescimento seguido do emprego. A indústria gaúcha segue sob a influência da fraca demanda doméstica, principal entrave na avaliação dos empresários. Nesse cenário, as condições financeiras das empresas se deterioraram no primeiro trimestre e as expectativas dos empresários ficaram menos otimistas, o que deve afetar o emprego e as decisões de investimentos no curto prazo.

Segundo a Sondagem, a produção industrial gaúcha registrou pequena alta, quase uma estabilidade, em março relativamente a fevereiro. O índice de produção registrou 50,3 pontos, muito próximo de 50, marca que separa crescimento de queda. O desempenho da produção ficou abaixo do esperado para o mês, que tem como média histórica 52,8 pontos (sem março de 2020), o que significa que a produção tende a crescer no período.

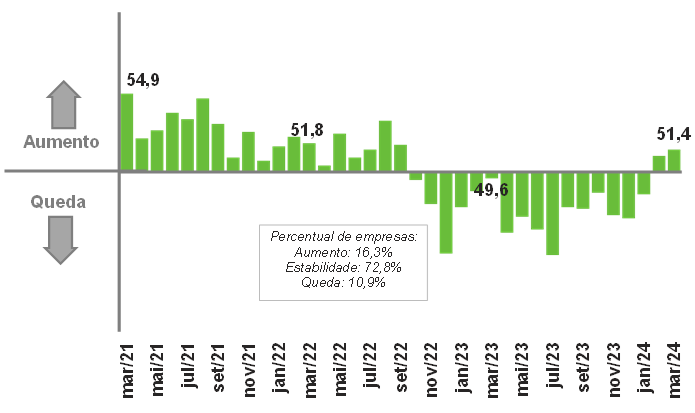

O emprego, por sua vez, registrou a segunda alta consecutiva em março, após cair ininterruptamente entre outubro de 2022 e janeiro de 2024. O índice do mês foi 51,4 pontos, valor acima da sua média histórica (50,1 pontos) para o mês, mostrando que a estabilidade é o comportamento esperado entre os meses de fevereiro e março.

Os dois índices variam de zero a cem pontos. Quando estão acima dos 50 pontos, indicam aumento da produção e do emprego em relação ao mês anterior.

Índice de evolução mensal do emprego

(Em pontos)

A indústria gaúcha utilizou 70,0% de sua capacidade instalada (UCI) em março de 2024, repetindo o grau médio de fevereiro e próximo do padrão histórico (70,7%) para o mês. Os empresários, contudo, a consideraram a abaixo do normal para março. O índice de UCI em relação a usual registrou 44,4 pontos, inferior a 50, o que indica UCI abaixo do nível normal. Vale ressaltar, porém, que é o maior valor em um ano, mostrando que a utilização em março foi, na avaliação dos empresários, a mais próxima do normal nos últimos doze meses.

Os estoques de produtos finais permaneceram em alta no mês de março, ainda acima do planejado pela indústria gaúcha. O índice de evolução mensal ficou em 52,7 pontos, mostrando, acima de 50, nova expansão dos estoques. Já o índice de estoques em relação ao planejado registrou, em março, praticamente o mesmo que em fevereiro: 51,5 pontos, ou seja, os estoques continuam acima do planejado pelas empresas.

Índice de utilização da capacidade instalada em relação à usual

(Em pontos)

No bloco trimestral da Sondagem, os empresários gaúchos revelaram que os dois principais problemas enfrentados pelo setor no primeiro trimestre de 2024 seguem os mesmos desde o terceiro trimestre de 2023. A demanda interna insuficiente continua em primeiro lugar há cinco trimestres, com 40,2% das menções (39,4% no trimestre anterior), seguida pela elevada carga tributária, que ganhou 6,6 p.p. em relação ao último trimestre de 2023, passando de 32,0% para 38,6%. A falta de trabalhador qualificado foi o terceiro maior obstáculo e o que mais cresceu no período: 7,4 p.p. de 14,9% para 22,3% das respostas, o maior percentual desde o primeiro trimestre de 2015, mesmo num ambiente de baixo dinamismo da indústria. As taxas de juros perderam relevância relativa e caíram do terceiro no trimestre anterior para o quarto lugar no primeiro trimestre de 2024: de 26,3% para 20,7% das assinalações. A insegurança jurídica ficou em quinto, assinalado por 19,0% das empresas, o maior percentual já recebido na pesquisa.

Principais problemas enfrentados do trimestre

(% de respostas)

| TRIMESTRE | ||

|---|---|---|

| 4º/2023 | 1º/2024 | |

| Demanda interna insuficiente | 39,4% | 40,2% |

| Elevada carga tributária | 32,0% | 38,6% |

| Falta ou alto custo de trabalhador qualificado | 14,9% | 22,3% |

| Taxas de juros elevadas | 26,3% | 20,7% |

| Insegurança jurídica | 17,7% | 19,0% |

| Burocracia excessiva | 14,9% | 17,4% |

| Falta ou alto custo da matéria-prima | 12,6% | 16,9% |

| Competição com importados | 10,3% | 16,3% |

| Competição desleal | 16,6% | 14,7% |

| Falta de capital de giro | 13,7% | 13,6% |

| Demanda externa insuficiente | 15,4% | 13,0% |

| Inadimplência dos clientes | 13,7% | 12,0% |

| Falta de financiamento de longo prazo | 6,9% | 7,1% |

| Taxa de câmbio | 5,7% | 7,1% |

| Dificuldades na logística de transporte | 6,9% | 4,4% |

| Nenhum | 3,4% | 3,8% |

| Falta ou alto custo de energia | 7,4% | 2,7% |

| Outros | 2,3% | 2,7% |

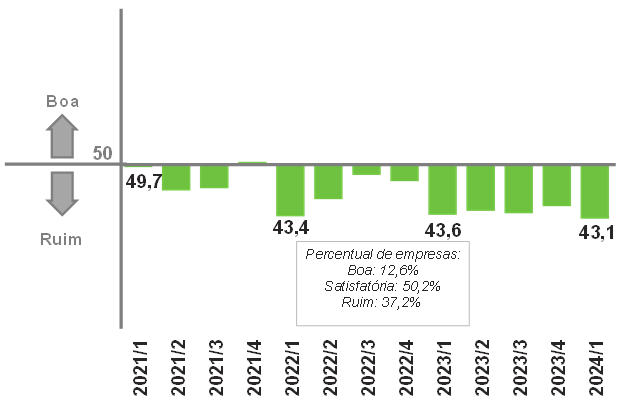

O quadro mais deteriorado comprometeu as condições financeiras das indústrias no primeiro trimestre de 2024. Os empresários gaúchos consideraram ruins as margens de lucros e as condições financeiras das empresas, com os respectivos índices recuando 1,6 ponto (43,1) e 2,4 pontos (49,3), respectivamente, em relação ao trimestre anterior. Abaixo de 50 pontos, os dois índices retratam insatisfação. As empresas também perceberam condições mais adversas para acessar o crédito e aumento mais intenso nos preços das matérias-primas. O índice do primeiro recuou de 44,5 para 41,1 pontos e do segundo cresceu de 53,5 para 55,7 pontos entre o último trimestre de 2023 e o primeiro de 2024.

Índice de satisfação com a margem de lucro

(Em pontos)

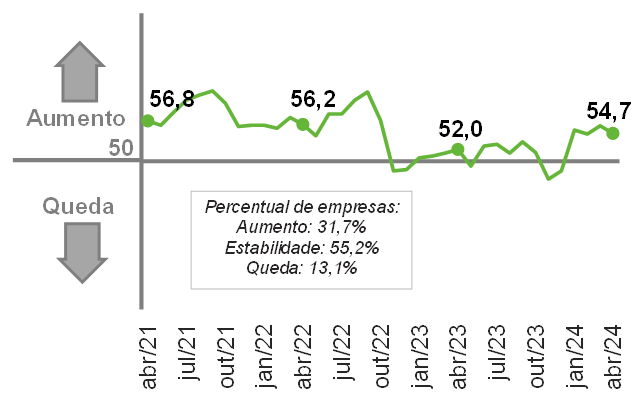

Para os próximos seis meses, as expectativas dos empresários gaúchos, apuradas em abril de 2024, também foram afetadas pelo cenário mais desfavorável, registrando quedas em todos os índices na comparação com março. Os índices de demanda (de 56,0 para 54,7 pontos), de compras de matérias-primas (de 54,9 para 52,2 pontos) e de exportações (de 53,5 para 50,3 pontos) seguiram no campo positivo. Os empresários gaúchos, contudo, voltaram a projetar redução do emprego (de 52,8 para 49,5 pontos). Os valores variam de zero a 100 pontos, indicando que os empresários projetam aumento (queda) quando acima (abaixo) de 50.

Com o menor otimismo em abril, a indústria do RS se mostrou menos disposta a fazer investimentos O índice de intenção de investimentos recuou 1,7 ponto em abril na comparação com março e ficou em 52,5, valor ainda 1,1 ponto superior à média histórica, mas também o mais baixo em cinco meses. Em abril, 55,7% das empresas mostravam disposição de investir no semestre seguinte (eram 58,1% em março).

Índice de expectativas da demanda

(Em pontos)

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 4,2 | 0,0 | -1,1 | 15,1 | 0,5 |

| Indústria | -3,0 | 5,0 | 1,5 | 1,6 | 1,3 |

| Serviços | -3,7 | 4,8 | 4,3 | 2,4 | 1,7 |

| Total | -3,3 | 4,8 | 3,0 | 2,9 | 1,5 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Em R$ | 7,610 | 9,012 | 9,915 | 10,856 | 11,482 |

| Em US$2 | 1,476 | 1,670 | 1,920 | 2,170 | 2,295 |

Inflação (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| IGP-M | 23,1 | 17,8 | 5,5 | -3,2 | 4,0 |

| INPC | 5,4 | 10,2 | 5,9 | 3,7 | 4,1 |

| IPCA | 4,5 | 10,1 | 5,8 | 4,6 | 4,1 |

Produção Física Industrial (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -3,4 | 1,0 | -3,2 | 7,0 | 1,7 |

| Transformação | -4,6 | 4,3 | -0,4 | -1,0 | 1,1 |

| Indústria Total3 | -4,5 | 3,9 | -0,7 | 0,2 | 1,4 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 37 | 146 | 64 | 35 | 30 |

| Indústria | 143 | 720 | 441 | 286 | 221 |

| Indústria de Transformação | 45 | 439 | 214 | 103 | 109 |

| Construção | 95 | 245 | 193 | 159 | 99 |

| Extrativa e SIUP4 | 4 | 36 | 35 | 24 | 13 |

| Serviços | -372 | 1.914 | 1.508 | 1.163 | 706 |

| Total | -192 | 2.780 | 2.013 | 1.484 | 956 |

Taxa de desemprego (%)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Fim do ano | 14,2 | 11,1 | 7,9 | 7,4 | 7,6 |

| Média do ano | 13,8 | 13,2 | 9,3 | 8,0 | 7,9 |

Setor Externo (US$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Exportações | 209,2 | 280,8 | 334,1 | 339,7 | 336,8 |

| Importações | 158,8 | 219,4 | 272,6 | 240,8 | 241,6 |

| Balança Comercial | 50,4 | 61,4 | 61,5 | 98,8 | 95,2 |

Moeda e Juros

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 2,00 | 9,25 | 13,75 | 11,75 | 9,50 |

| Taxa de Câmbio – Final do período (R$/US$) | 5,20 | 5,58 | 5,22 | 4,84 | 5,08 |

Setor Público (% do PIB)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Resultado Primário | -9,2 | 0,7 | 1,3 | -2,3 | -1,2 |

| Juros Nominais | -4,1 | -5,0 | -5,9 | -6,6 | -6,3 |

| Resultado Nominal | -13,3 | -4,3 | -4,6 | -8,9 | -7,5 |

| Dívida Líquida do Setor Público | 61,4 | 55,8 | 57,1 | 60,5 | 64,5 |

| Dívida Bruta do Governo Geral | 86,9 | 78,3 | 72,9 | 74,9 | 79,2 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | -29,6 | 53,0 | -41,7 | 16,3 | 37,1 |

| Indústria | -6,1 | 8,1 | 1,6 | -4,0 | 1,8 |

| Serviços | -5,0 | 4,4 | 3,8 | 2,7 | 1,5 |

| Total | -7,2 | 9,3 | –2,8 | 1,7 | 4,7 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Em R$ | 470,942 | 581,284 | 592,683 | 640,299 | 697,880 |

| Em US$2 | 91,317 | 107,747 | 114,752 | 128,189 | 140,983 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Agropecuária | 2 | 7 | 3 | 1 | 1 |

| Indústria | -1 | 47 | 29 | -9 | 6 |

| Indústria de Transformação | 0 | 43 | 22 | -6 | 5 |

| Construção | -1 | 5 | 7 | -2 | 1 |

| Extrativa e SIUP3 | 0 | -1 | 1 | -1 | 0 |

| Serviços | -42 | 90 | 68 | 55 | 14 |

| Total | -41 | 144 | 100 | 47 | 21 |

Taxa de desemprego (%)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Fim do ano | 8,6 | 8,1 | 4,6 | 5,2 | 5,0 |

| Média do ano | 9,3 | 8,7 | 6,1 | 5,3 | 5,2 |

Setor Externo (US$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Exportações | 14,1 | 21,1 | 22,6 | 22,3 | 23,0 |

| Indústria de Transformação | 10,4 | 14,4 | 17,7 | 16,8 | 17,1 |

| Importações | 7,6 | 11,7 | 16,0 | 13,8 | 15,4 |

| Balança Comercial | 6,5 | 9,4 | 6,6 | 8,5 | 7,6 |

Arrecadação de ICMS (R$ bilhões)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 36,2 | 45,7 | 43,3 | 44,7 | 46,8 |

Indicadores Industriais (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Faturamento real | -3,1 | 8,9 | 5,9 | -7,2 | 2,1 |

| Compras industriais | -5,5 | 31,2 | -0,5 | -14,8 | 7,5 |

| Utilização da capacidade instalada (em p.p.) | -4,5 | 5,7 | -0,7 | -3,3 | 1,0 |

| Massa salarial real | -9,0 | 5,3 | 10,9 | 2,8 | 0,6 |

| Emprego | -1,9 | 6,7 | 5,9 | -0,8 | 0,2 |

| Horas trabalhadas na produção | -5,5 | 15,2 | 8,4 | -3,5 | 1,5 |

| Índice de Desempenho Industrial – IDI/RS | -4,7 | 12,9 | 4,1 | -5,6 | 2,8 |

Produção Física Industrial (% a.a.)

| 2020 | 2021 | 2022 | 2023 | 2024* | |

|---|---|---|---|---|---|

| Produção Física Industrial4 (% a.a.) | -5,5 | 9,0 | 1,1 | -4,7 | 2,3 |

| Informações sobre as atualizações das projeções: Economia Brasileira: Não houve alterações nas projeções de 2024. Economia Gaúcha: Não houve alterações nas projeções de 2024. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas. |

Unidade de Estudos Econômicos

Contatos: (51) 3347-8731 | [email protected]

Observatório da Indústria do Rio Grande do Sul | https://observatoriodaindustriars.org.br/