O ciclo negativo, que se instalou na indústria gaúcha no último trimestre de 2022 e se estendeu por todo 2023, não deu sinais de reversão em dezembro. O ano terminou com quedas na produção e no emprego, aumento na ociosidade e acúmulo, ainda que menor, de estoques. As principais causas, na avaliação dos empresários, seguem as mesmas: demanda interna insuficiente, elevada carga tributária e juros altos. Os empresários, contudo, voltaram a ficar otimistas no início de 2024, projetando crescimento da demanda, inclusive, das exportações, e do emprego, além de maior disposição para investir nos próximos seis meses.

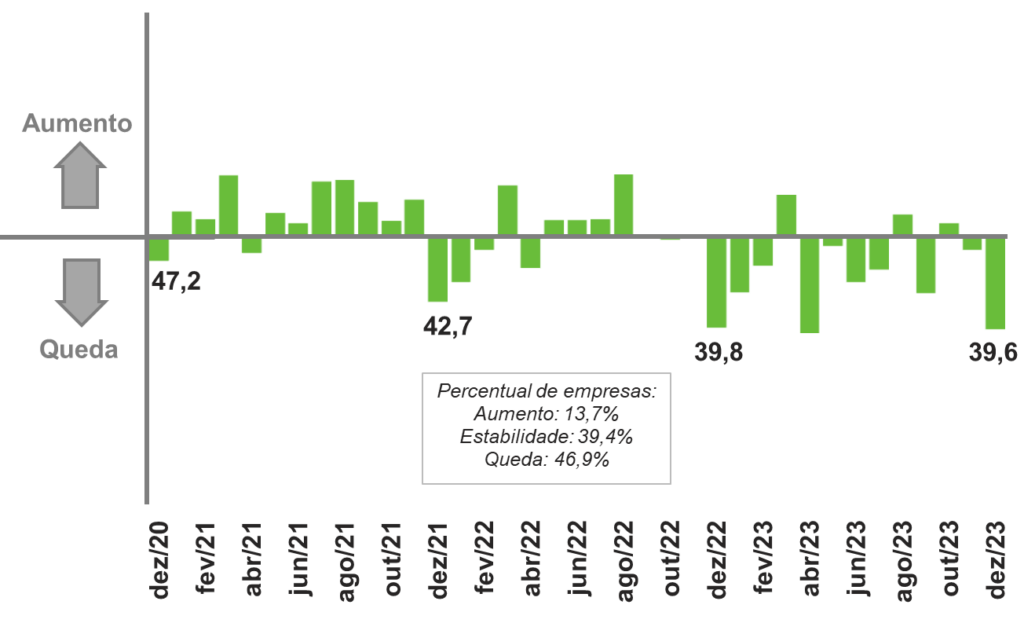

O índice de produção da indústria gaúcha registrou 39,6 pontos no último mês do ano passado. Em uma escala de zero a 100, o valor ficou abaixo dos 50 pontos, o que indica queda da produção em relação a novembro, e abaixo da média histórica do mês (41,2 pontos), mostrando que o desempenho foi pior que o esperado. Com essa, foram nove quedas da produção e três altas mensais ao longo de 2023.

O quadro adverso à produção segue impactando o emprego da indústria gaúcha, que manteve a trajetória negativa em dezembro, completando quinze meses de quedas ininterruptas. Medido da mesma forma que a produção, o índice do número de empregados em dezembro foi de 47,1 pontos, resultado em linha com o previsto para mês, que tem como média histórica 47,2 pontos.

Volume de Produção no mês

(Em pontos)

Número de empregados no mês

(Em pontos)

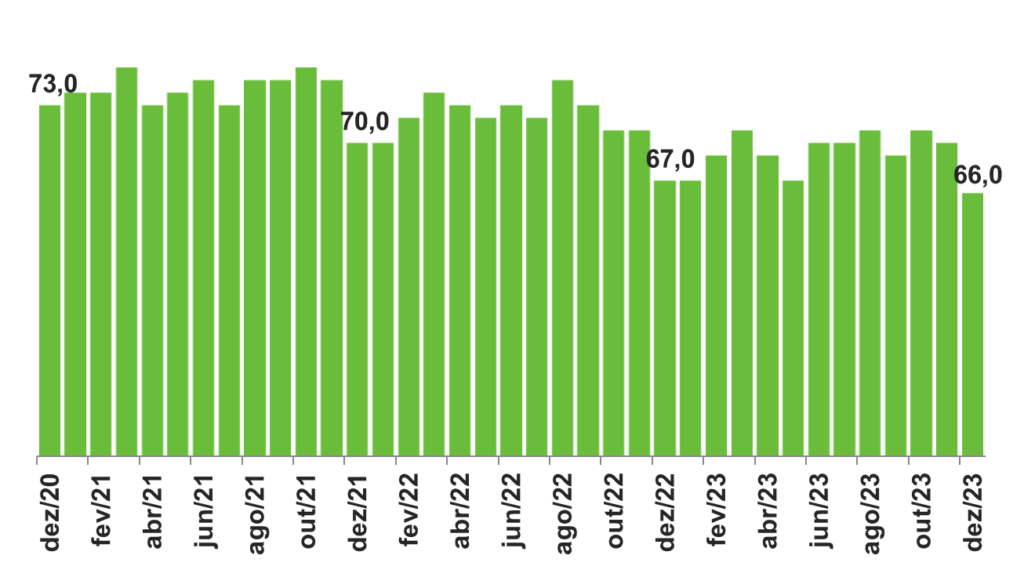

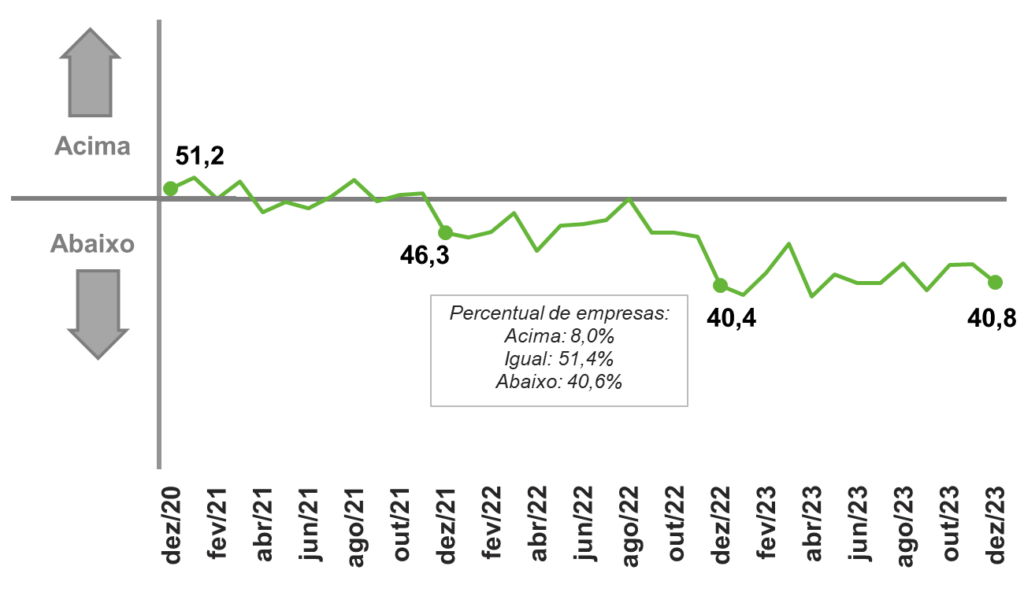

Em mais um sinal de desaquecimento, a utilização da capacidade instalada (UCI) ficou em 66,0% em dezembro de 2023, uma redução de 4,0 p.p. ante novembro e 1,8 p.p. menor que a média histórica do mês. O índice de UCI em relação ao usual, que considera o patamar comum para o mês, atingiu 40,8 pontos no último mês do ano. O valor mostra que a UCI ficou bem abaixo do normal – dado pelos 50 pontos – e ainda mais distante do que estava em novembro (42,8 pontos). Ou seja, na avaliação dos empresários, a diferença para a UCI normal foi maior em dezembro do que em novembro.

Utilização da capacidade instalada – Grau médio no mês

(Em %)

Utilização da capacidade instalada (UCI) em relação à usual no mês

(Em pontos)

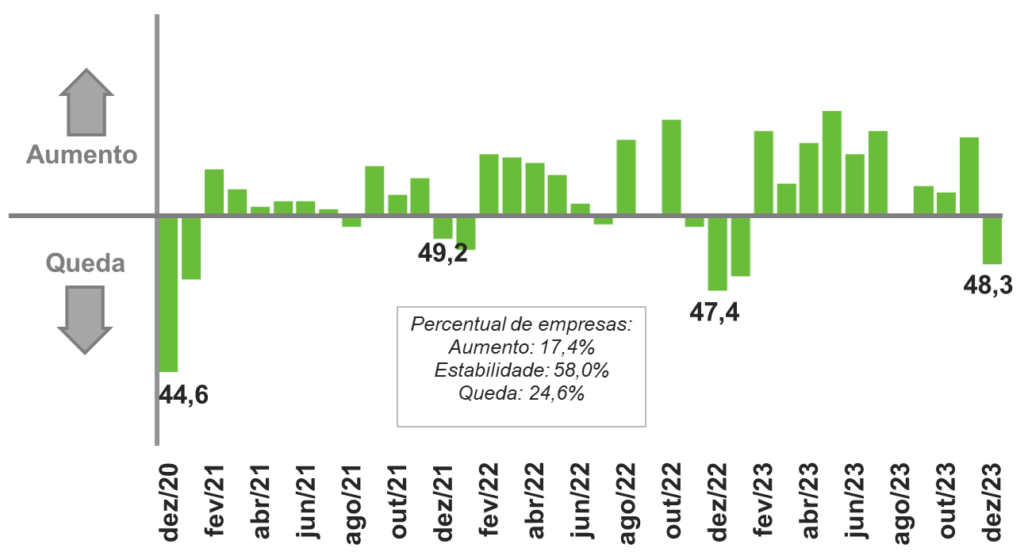

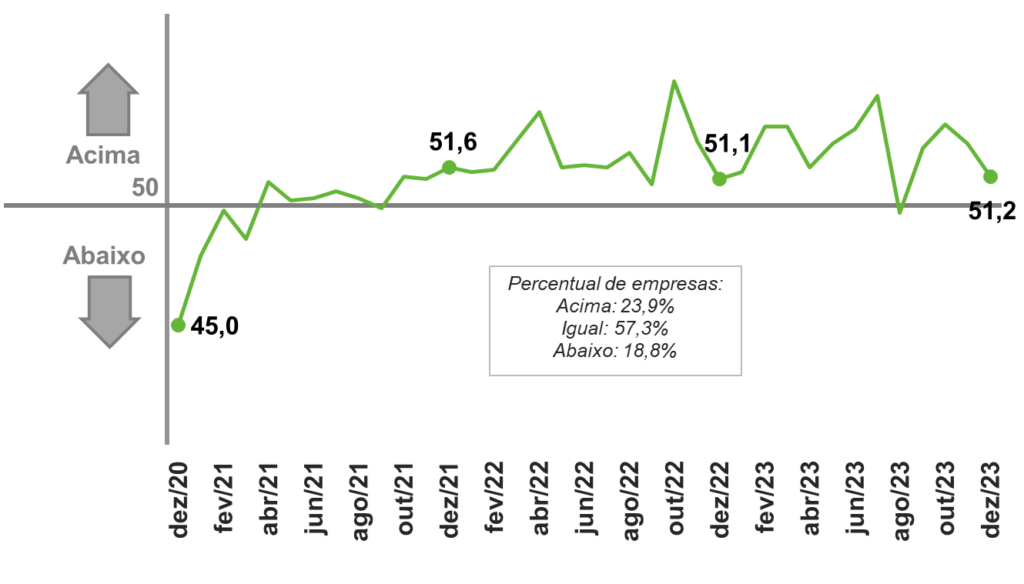

Notícia positiva da Sondagem de dezembro é que a menor produção levou à queda nos estoques de produtos finais pela primeira vez desde janeiro de 2023: o índice de evolução dos estoques registrou 48,3 pontos. A redução aproximou, mas não foi suficiente para levá-los aos níveis desejados pelas empresas, conforme revelou o índice de estoques em relação ao planejado, que caiu de 52,6 para 51,2 pontos, mas permaneceu acima dos 50 pontos.

Evolução de estoques de produto final no mês

(Em pontos)

Índice de estoque efetivo em relação ao planejado

(Em pontos)

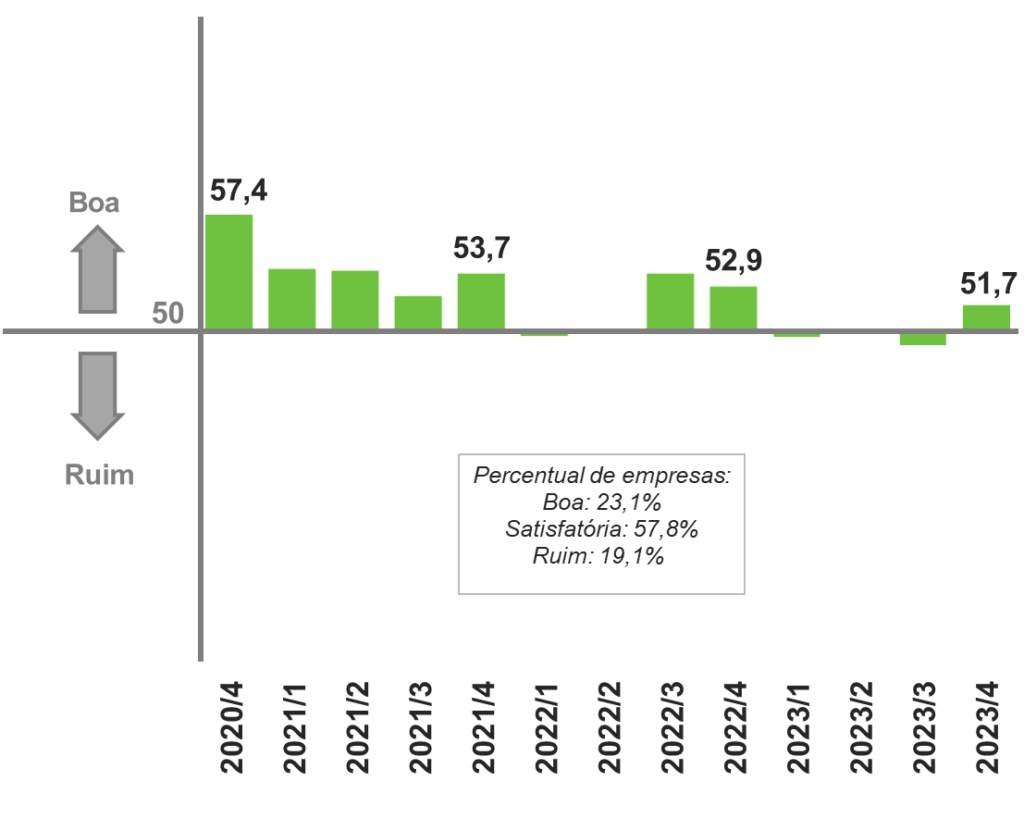

A Sondagem, no seu bloco trimestral, mostrou um alívio na situação financeira das empresas na passagem do terceiro para o quarto trimestre do ano passado. O índice de satisfação com as condições financeiras subiu de 49,2 para 51,7 pontos, mostrando que os empresários gaúchos passaram a avaliá-las como satisfatórias. Com relação à margem de lucro operacional, porém, a insatisfação permanece, ainda que menor, conforme mostra o aumento do índice de 43,8 para 44,7 pontos no período. Os índices variam de zero a 100 pontos, acima (abaixo) de 50 indicam (in) satisfação.

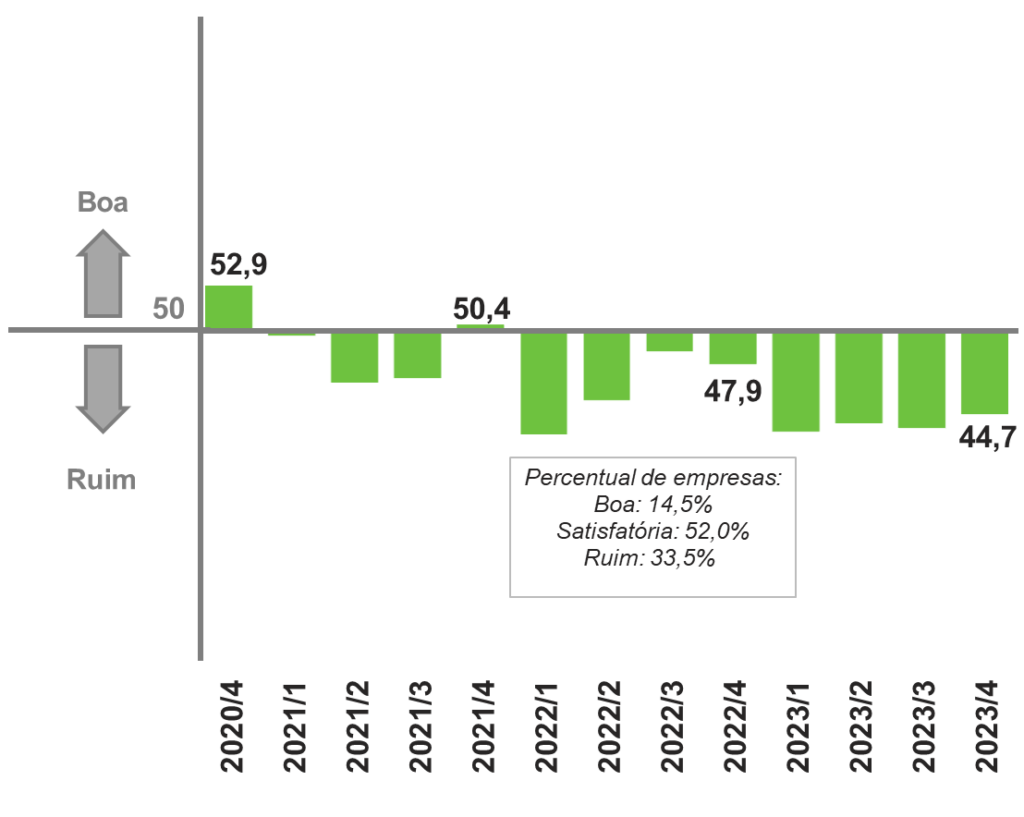

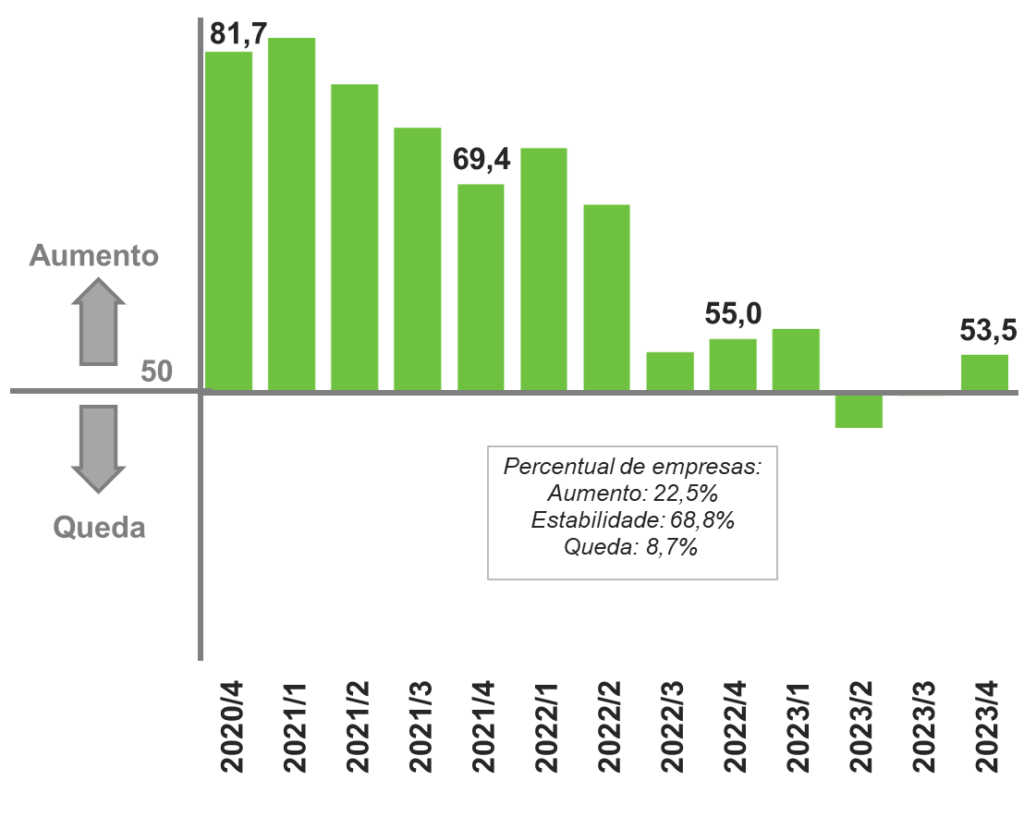

Paralelamente, as empresas gaúchas revelaram condições de crédito menos adversas no quarto trimestre de 2023. O índice de acesso ao crédito alcançou 44,5 pontos, o maior valor desde o último trimestre de 2020, 3,1 pontos acima do terceiro trimestre de 2023. O valor do índice (abaixo de 50) e a alta indicam que a dificuldade de acesso ao crédito persiste, mas diminuiu. Em relação ao preço das matérias-primas, o índice de preço médio ficou em 53,5 pontos no último trimestre de 2023, o que denota aumento dos preços em relação ao trimestre anterior, após dois trimestres seguidos de quedas.

Índice de satisfação com a situação financeira

(Em pontos)

Índice de satisfação com a margem de lucro

(Em pontos)

Índice de facilidade para acessar o crédito

(Em pontos)

Índice de evolução do preço da matéria-prima

(Em pontos)

Ainda no bloco trimestral, a Sondagem revelou que a demanda interna insuficiente, a elevada carga tributária e as taxas de juros iniciaram e terminaram o ano como os três principais fatores que limitaram o desempenho das empresas em 2023. Os três itens ocupam as primeiras posições do ranking de problemas enfrentados pelo setor desde o 3º trimestre de 2022, quando a indústria equacionou os gargalos nas cadeias de suprimento provocados pela pandemia.

A demanda interna insuficiente foi o maior obstáculo nos quatro trimestres de 2023, mas recebeu no último o menor percentual de respostas: 39,4% das empresas (4,7 p.p. abaixo do anterior). A elevada carga tributária foi escolhida por 32,0% das empresas ante 33,0% do trimestre anterior. As taxas de juros elevadas registraram 26,3% das citações das empresas, o menor patamar desde o primeiro trimestre de 2022 e 2,1 p.p. menor do que o observado no terceiro trimestre.

A insegurança jurídica foi o quarto maior problema enfrentado pela indústria gaúcha no último trimestre do ano, assinalada por 17,7% das empresas. Vale ressaltar que esse foi o maior percentual já registrado, superando o pico anterior de 15,2% do terceiro trimestre e, de longe, a média histórica de 7,3%. A relevância da insegurança jurídica como obstáculo começou a crescer a partir do terceiro trimestre de 2022. A média histórica de citações até então era de 5,8%, passando para 14,9% nos trimestres seguintes até aqui.

O quinto maior entrave foi a competição desleal (informalidade, contrabando, dumping, etc.) que cresceu de 11,7% no terceiro para 16,6% das citações no quarto trimestre de 2023. Destaque final, para o problema da falta ou alto custo das matérias-primas que passou de 7,1% para 12,6%, a maior alta entre todos os problemas.

Principais problemas enfrentados no trimestre

(Percentual de respostas)

| TRIMESTRE | ||

|---|---|---|

| 3º/2023 | 4º/2023 | |

| Demanda interna insuficiente | 44,2% | 39,4% |

| Elevada carga tributária | 33,0% | 32,0% |

| Taxas de juros elevadas | 28,4% | 26,3% |

| Insegurança jurídica | 15,2% | 17,7% |

| Competição desleal | 11,7% | 16,6% |

| Demanda externa insuficiente | 17,8% | 15,4% |

| Falta ou alto custo de trabalhador qualificado | 17,8% | 14,9% |

| Burocracia excessiva | 16,2% | 14,9% |

| Inadimplência dos clientes | 14,7% | 13,7% |

| Falta de capital de giro | 14,2% | 13,7% |

| Falta ou alto custo da matéria-prima | 7,1% | 12,6% |

| Competição com importados | 11,7% | 10,3% |

| Falta ou alto custo de energia | 4,1% | 7,4% |

| Dificuldades na logística de transporte | 4,1% | 6,9% |

| Falta de financiamento de longo prazo | 7,6% | 6,9% |

| Taxa de câmbio | 8,1% | 5,7% |

| Nenhum | 4,1% | 3,4% |

| Outros | 4,1% | 2,3% |

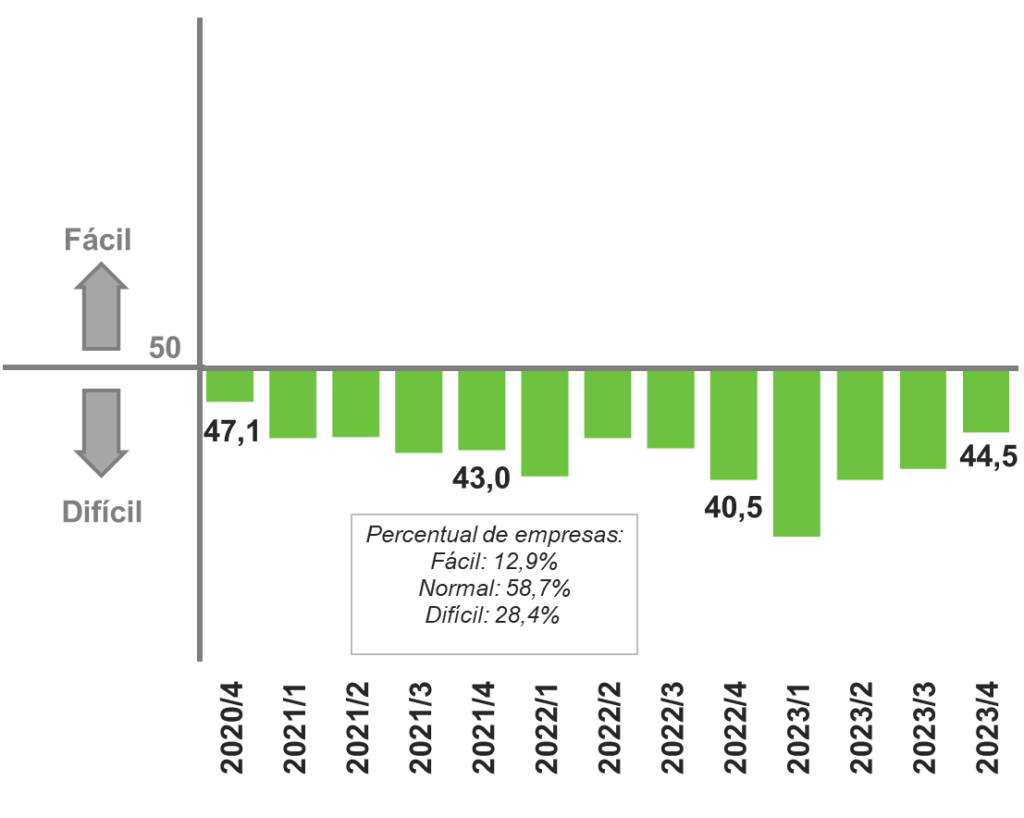

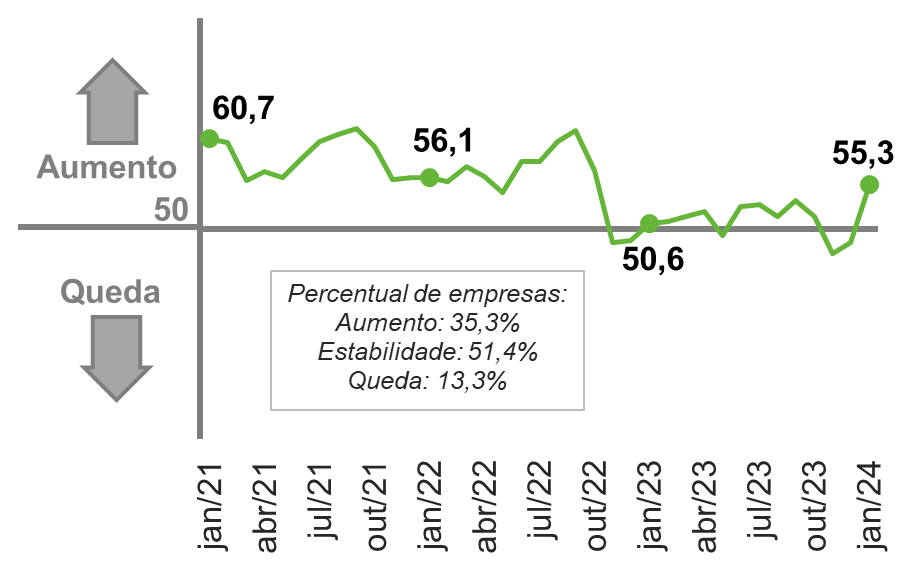

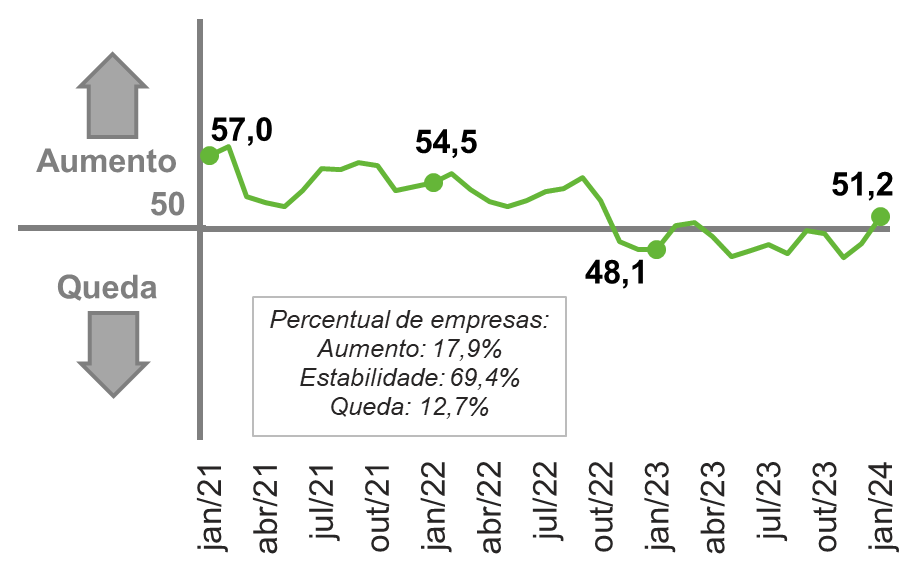

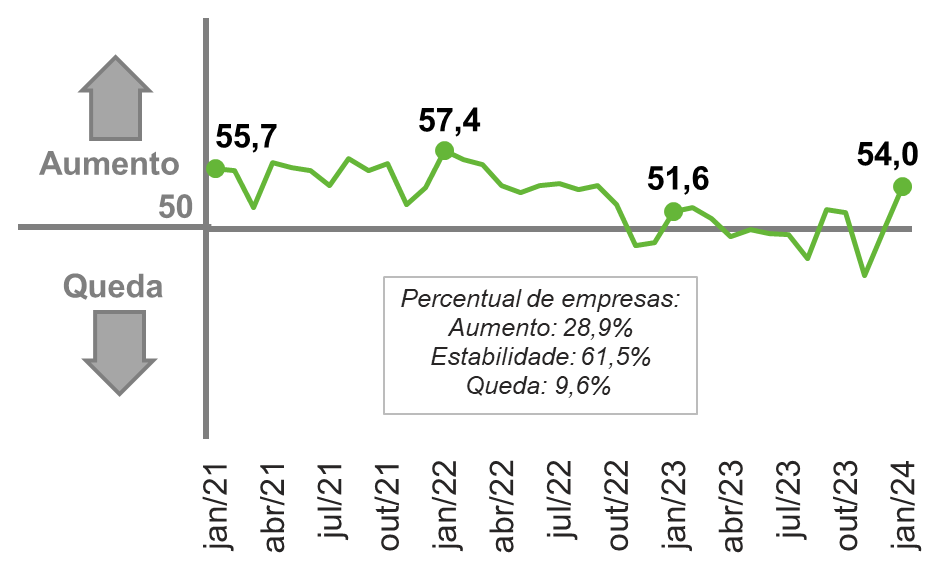

Se o cenário em dezembro segue bastante desfavorável, em janeiro de 2024, os empresários gaúchos voltaram a projetar crescimento da demanda nos próximos seis meses. De fato, a melhor notícia da Sondagem foram o retorno de todos os índices de expectativas ao campo positivo, exibindo os maiores valores desde outubro de 2022. O índice de demanda cresceu de 48,4 em dezembro para 55,3 pontos em janeiro e o de exportações, de 49,8 para 54,0 pontos. Os índices variam de zero a 100 pontos, sendo que acima de 50 indicam expectativas de crescimento. Com a projeção otimista para a demanda, a indústria planeja aumentar o emprego (51,2 pontos), o que não ocorria desde março de 2023, e as compras de matérias-primas (54,9 pontos).

Índice de expectativas de demanda

(Em pontos)

Índice de expectativas de emprego

(Em pontos)

Índice de expectativas de compras de matérias-primas

(Em pontos)

Índice de expectativas de exportações

(Em pontos)

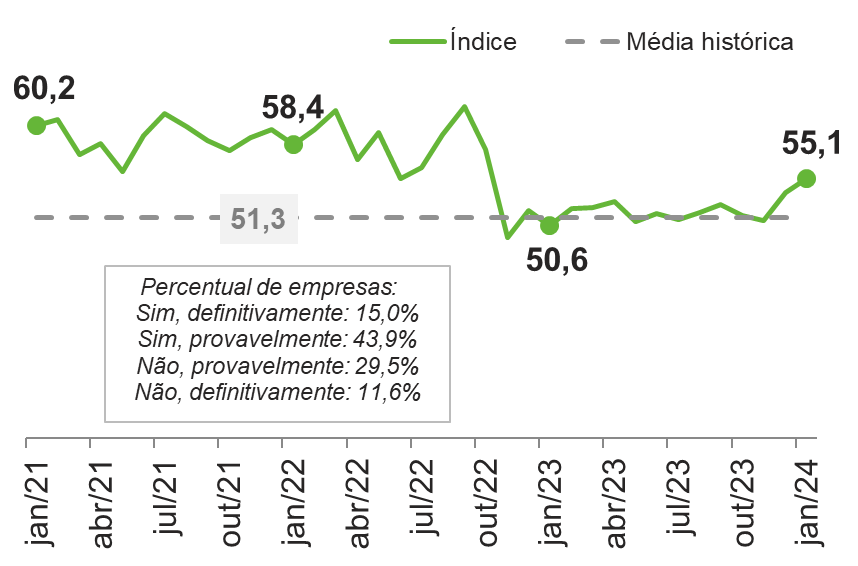

Com a projeção de um cenário mais favorável à frente, aumentou a disposição de investir da indústria gaúcha no primeiro mês de 2024. O índice de intenção de investir cresceu de 53,8 para 55,1 pontos na virada do ano, também o maior índice desde outubro de 2022 (57,9 pontos) e acima da média histórica de 51,3 pontos. Em janeiro de 2024, 59,0% dos empresários gaúchos exibiam disposição de investir nos seis meses seguintes.

Intenção de Investir

(Em pontos)

| Evolução Mensal | ||||

|---|---|---|---|---|

| Indicador | Nov/23 | Dez/23* | Média Histórica | O que representa (mês de referência) |

| PRODUÇÃO | 48,5 | 39,6 | 49,2 | Queda da produção |

| NÚMERO DE EMPREGADOS | 47,3 | 47,1 | 48,8 | Queda do emprego |

| UTIL. DA CAP. INSTALADA (UCI) – % | 70,0 | 66,0 | 70,1 | Queda da UCI |

| UCI EFETIVA-USUAL | 42,8 | 40,8 | 43,7 | UCI abaixo do nível usual |

| EVOLUÇÃO DOS ESTOQUES | 52,7 | 48,3 | 50,6 | Queda dos estoques |

| ESTOQUE EFETIVO-PLANEJADO | 52,6 | 51,2 | 51,8 | Estoques acima do planejado |

| Condição Financeira no Trimestre | ||||

|---|---|---|---|---|

| Indicador | 3º/23 | 4°/23 | Média Histórica | O que representa (período de referência) |

| MARGEM DE LUCRO OPERACIONAL | 43,8 | 44,7 | 42,0 | Margem de lucro insatisfatória |

| SITUAÇÃO FINANCEIRA | 49,2 | 51,7 | 48,1 | Situação satisfatória |

| ACESSO AO CRÉDITO | 41,4 | 44,5 | 41,1 | Acesso ao crédito difícil |

| PREÇO MÉDIO DAS MATÉRIAS-PRIMAS | 49,7 | 53,5 | 64,5 | Aumento dos preços |

| Expectativas – Próximos Seis Meses | ||||

|---|---|---|---|---|

| Indicador | Dez/23 | Jan/24* | Média Histórica | O que representa (mês de referência) |

| DEMANDA | 48,8 | 55,3 | 55,2 | Expectativa de aumento |

| NÚMERO DE EMPREGADOS | 48,7 | 51,2 | 50,3 | Expectativa de aumento |

| COMPRAS DE MATÉRIAS-PRIMAS | 48,4 | 54,9 | 53,4 | Expectativa de aumento |

| QUANTIDADE EXPORTADA | 49,8 | 54,0 | 52,4 | Expectativa de aumento |

| INTENÇÃO DE INVESTIR | 53,8 | 55,1 | 51,3 | Maior intenção de investir |

Perfil da Amostra: 175 empresas, sendo 40 pequenas, 58 médias e 77 grandes.

Período de Coleta: 02 a 16/01/2024.

A Sondagem Industrial do RS é elaborada pela Unidade de Estudos Econômicos (FIERGS) em conjunto com Unidade de Política Econômica da CNI. As informações solicitadas são de natureza qualitativa e resultam do levantamento direto com base em questionário próprio. Cada pergunta permite cinco alternativas excludentes a respeito da evolução ou expectativa de evolução da variável em questão. As alternativas estão associadas, da pior para a melhor, aos escores 0, 25, 50, 75 e 100. As perguntas relativas ao nível de atividade, a evolução dos estoques tem como referência o mês anterior. As perguntas relativas a UCI usual e a estoques planejados/desejados tem como referência o próprio mês. As perguntas relativas à situação financeira, margens de lucro, acesso ao crédito e os principais problemas referem-se ao trimestre. As questões de expectativas referem-se aos próximos seis meses. O indicador de cada questão é obtido ponderando-se os escores pelas respectivas frequências relativas das respostas. Os resultados gerais para cada uma das perguntas são obtidos mediante a ponderação dos índices dos grupos de empresas “Pequenas” (entre 10 a 49 empregados), “Médias” (entre 50 e 249 empregados) e “Grandes” (250 empregados ou mais) utilizando-se como peso a variável segundo a EE/TEM competência 2009. A metodologia de geração das amostras é a Amostragem Probabilística de Proporções. O tamanho da amostra do RS baseou-se no critério de porte das empresas com margem de erro de 10% e Nível de confiança de 90%.

Unidade de Estudos Econômicos

Contatos: (51) 3347-8731 | [email protected]

Observatório da Indústria do Rio Grande do Sul | https://observatoriodaindustriars.org.br/