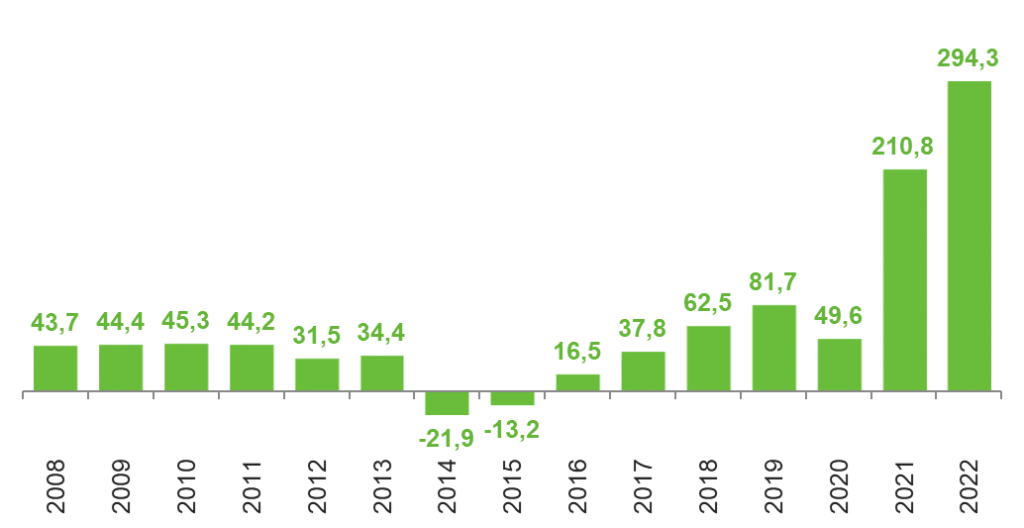

Na semana passada, a Petrobras anunciou à nova política de preços dos combustíveis, dando lugar à antiga política chamada de Preço de Paridade de Importação (PPI). Essa última política nasceu em 2016, após a empresa enfrentar dois anos consecutivos de prejuízo operacional – 2014 e 2015 – (vide gráfico abaixo), resultado dos períodos de preços contingenciados e um grave escândalo de corrupção.

Lucro operacional da empresa (EBIT) – Petrobras

(Em bilhões de R$)

O maior objetivo do PPI foi de retirar a discricionariedade da política de formação de preços dos combustíveis. Os preços eram definidos sem a atuação direta da diretoria e estruturado por uma fórmula simples e de fácil entendimento: valor de aquisição no mercado internacional somado os custos de transportes e taxas portuárias. Por estar diretamente ligada às oscilações dos preços do petróleo e taxa de câmbio, o PPI tornava-se sensível aos ciclos econômicos. No momento em que o mundo reacendia, durante o período de reabertura da economia pós-COVID, por exemplo, os preços da energia passaram a se elevar, reverberando sobre os preços internos de combustíveis.

No entanto, se por um lado, o PPI foi uma política que tornava os preços domésticos mais voláteis, penalizando, por muitas vezes, o consumidor, por outro, foi importante para a reestruturação da saúde financeira da Petrobras. Em 2021 e 2022, a empresa alcançou os maiores lucros operacionais da série histórica, chegando a R$ 294,3 bilhões no último ano, valor seis vezes maior do que a lucratividade média entre 2016 e 2020. Todo esse montante em caixa reverberou em maiores receitas para o Governo Federal. Entre 2016 e 2022, o total de Proventos destinados aos cofres públicos (leia-se mais receita) foi de R$ 86,1 bilhões, valor 153,4% acima dos 7 anos anteriores (em termos reais).

E a nova política, quais são suas forças e fraquezas?

A nova estratégia de formação de preços dos combustíveis levará em conta o custo alternativo do cliente, como valor a ser priorizado na precificação, bem como o valor marginal para a Petrobras. O custo alternativo do cliente contempla as alternativas de suprimento, sejam de produtos substitutos ou valores dos mesmos produtos por fornecedores diferentes. Já o valor marginal para a Petrobras é baseado no custo de oportunidade, dadas as diversas alternativas para a companhia, dentre elas a produção, importação e exportação dos produtos ou petróleos utilizados no refino. Nesse sentido, a Petrobras abandonará uma lógica de formação de preços sem nenhuma influência direta para ser mais atuante no mercado interno, levando em consideração toda a estrutura produtiva brasileira.

Vale adicionar que no comunicado a periodicidade com a qual os ajustes serão realizados não está definida. Tal atitude, embora possa ser benéfica para os clientes da companhia em determinados momentos, pode ser nociva à geração de caixa da empresa, visto que o tempo de repasse será tratado quando os controladores acharem conveniente, o que abre espaço para interferência política. Pode-se, por exemplo, optar pela postergação do repasse quando os preços estiverem aumentando no mercado internacional.

Outro ponto importante é que não se levará em conta somente a paridade de preços com o mercado internacional, mas outras medidas, as quais não são listadas e detalhadas de maneira minuciosa. Além disso, não são destacados os pesos que cada uma dessas outras variáveis terão na determinação da nova política, o que reduz a transparência da definição dos preços.

Em particular, embora a Petrobras não apresente, em termos de legislação, o caráter monopolista, dado o seu tamanho e market-share, a estrutura de mercado da empresa permite que esta tenha a capacidade de influenciar de maneira direta, caso deseje, o nível de preços dos produtos que pretende comercializar no mercado interno. Desse modo, tornando outras empresas mais como tomadoras de preços e menos como influenciadoras no mercado interno. A companhia, portanto, poderá começar a apresentar características predatórias, distorcendo os preços e, por consequência, a alocação eficiente dos fatores de produção.

A maior força da atual política é tornar menos volátil a formação de preços dos combustíveis que, pela ótica do consumidor, carrega maior previsibilidade e proteção em momentos atípicos para a economia.

Qual o impacto sobre a inflação?

Logo após o anúncio da mudança na formação de preços da Petrobras, a companhia reduziu os preços para as distribuidoras do Diesel (-R$ 0,44 por litro) e da Gasolina (-R$ 0,40 por litro), além de anunciar a queda em 21,3% no preço médio de venda do gás liquefeito de petróleo (GLP). Essa redução já era esperada pelo mercado, uma vez que os preços praticados domesticamente estavam acima dos internacionais. Nas últimas 4 semanas, a defasagem da gasolina chegou a 12%, enquanto a do Diesel fechou em 10,8% (vide gráficos abaixo). Portanto, a queda nos combustíveis não é uma consequência da nova política de preços da Petrobras. Na verdade, houve uma tentativa, por parte do Governo Federal, de capitalizar politicamente a queda da inflação mensal.

Defasagem dos preços da Gasolina

(Em R$/Litro)

Defasagem dos preços do Diesel

(Em R$/Litro)

Dado o caráter ainda incerto da fórmula de cálculo da nova política de preços da companhia, não há possibilidade de avaliarmos, com mais clareza, as consequências diretas sobre a inflação. No entanto, esse último anúncio da queda dos preços dos combustíveis resultará em uma redução no IPCA de maio e junho no valor de 0,38 p.p., compensando a alta esperada no mês de julho, devido à mudança de incidência da tributação de ICMS sobre os combustíveis. Com isso, reduzimos a projeção do IPCA para o final de 2023, de 6,2% para 5,8%.

Confiança da indústria gaúcha estabiliza em nível muito baixo

O Índice de Confiança do Empresário Industrial gaúcho (ICEI/RS) atingiu 46,2 pontos em maio, 0,2 ponto a menos do que em abril, e vem oscilando em torno deste patamar desde o início de 2023, estando na faixa indicativa de ausência de confiança (abaixo de 50 pontos) desde novembro de 2022. O nível do ICEI/RS no início de 2023, de fato, é muito baixo, compatível com outras crises intensas, como em julho de 2006 (44,5 pontos) e em janeiro de 2009 (45,5 pontos), decorrentes, respectivamente, de uma estiagem histórica e da crise financeira global de 2008. Desde 2005, início da série histórica, a confiança do setor só foi menor do que a atual nos períodos de junho de 2014 a junho 2016 (média de 40,3 pontos), devido à maior e mais longa recessão econômica já registrada, e de abril a junho de 2020 (média de 35,6 pontos), na primeira onda da Covid-19.

Os dois componentes do ICEI/RS, que medem as avaliações dos empresários acerca das condições atuais e expectativas futuras para a economia brasileira e para a própria empresa, também mostraram ligeiras variações em maio. Os índices variam de zero a 100, sendo que a marca de 50 separa os resultados negativos dos positivos.

O Índice de Condições Atuais passou de 40,2 em abril para 40,0 pontos em maio. No menor valor desde julho de 2020 e bem abaixo de 50 pontos, o índice revela forte percepção de piora das condições dos negócios. A avaliação negativa, especialmente intensa, é revelada pelo Índice de Condições Atuais da Economia Brasileira, que segue em patamar muito baixo: 34,4 pontos em maio (34,3 em abril). Quase seis em cada dez empresas (59,5%) percebem piora nas condições da economia brasileira e somente 5,3%, melhora. Da mesma forma, o Índice de Condições Atuais da Empresa recuou de 43,1 para 42,8 pontos no período.

O Índice de Expectativas para os próximos seis meses também caiu 0,2 ponto, de 49,5 em abril para 49,3 em maio. Abaixo de 50 pontos, os valores indicam pessimismo, sustentado pela perspectiva negativa com relação à economia brasileira, cujo índice passou de 41,0 para 41,8 pontos, ainda em território negativo. Em maio, 41,6% dos empresários mostram pessimismo com o futuro da economia brasileira e 12,6%, otimismo. O Índice de Expectativas da Própria em Empresa, por fim, recuou de 53,9 para 53,1 pontos e continua sendo o único componente da confiança que supera os 50 pontos.

Sem grandes mudanças no cenário econômico nacional, o ICEI/RS estabilizou-se em patamares muito baixos no início de 2023. Motivos para a ausência de confiança não faltam: estagnação da atividade do setor, demanda fraca, muita incerteza, juros elevados e crédito muito difícil.

Nesse sentido, como um indicador antecedente, os resultados do ICEI/RS são compatíveis com um cenário de baixo dinamismo para a atividade industrial gaúcha nos próximos meses, projetando redução do emprego e dos investimentos.

Índice de Confiança do Empresário Industrial do RS

Condições atuais

(em relação aos últimos seis meses)

Expectativas

(Para os próximos seis meses)

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,7 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,6 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,2 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 2,9 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,915 | 10,576 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,920 | 2,015 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 1,6 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,5 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,8 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,2 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,4 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,7 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 65 | 15 |

| Indústria | 97 | 149 | 722 | 446 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 217 | 63 |

| Construção | 71 | 97 | 245 | 194 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 35 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.527 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.038 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 7,9 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 13,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | -2,3 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,10 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,3 | -1,4 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -6,0 | -6,6 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -4,7 | -8,0 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,5 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 73,5 | 79,9 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 60,2 | -45,6 | 38,7 |

| Indústria | 0,2 | -6,1 | 11,2 | 2,2 | 1,2 |

| Serviços | 0,8 | -5,0 | 4,1 | 3,7 | 1,5 |

| TOTAL | 1,1 | -7,2 | 10,6 | -5,1 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 470,942 | 584,602 | 594,968 | 659,929 |

| Em US$2 | 122,282 | 91,317 | 108,362 | 115,195 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 4 | 1 |

| Indústria | -6 | 0 | 48 | 29 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 22 | 10 |

| Construção | -4 | 0 | 5 | 7 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 1 | 0 |

| Serviços | 26 | -43 | 90 | 68 | 24 |

| TOTAL | 20 | -43 | 141 | 101 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 4,6 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,1 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,1 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 2,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,5 | 5,6 | -1,1 | 0,7 |

| Massa salarial real | -0,8 | -9,0 | 5,3 | 10,8 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 5,9 | 1,6 |

| Horas trabalhadas na produção | -0,9 | -5,5 | 15,2 | 8,3 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,7 | 12,9 | 4,7 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,1 | 1,4 |

| Informações sobre as atualizações das projeções: Economia Brasileira: Foram alteradas as projeções para a Inflação e Taxa de Câmbio. Economia Gaúcha: Não houve alterações. As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas. |

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]

-

BAIXAR

Download da publicação completa