A pesquisa Indicadores Industriais do RS, divulgada mensalmente pela FIERGS, descreveu um cenário bastante negativo para o setor no primeiro mês do ano.

O Índice de Desempenho Industrial (IDI/RS), termômetro do nível de atividade do setor no Estado, caiu 4,4% em janeiro de 2023, na comparação ajustada sazonalmente com dezembro de 2022. Foi a quarta queda na margem (ante o mês anterior com ajuste sazonal) nos últimos cinco meses, acumulando perdas de 7,8%.

Ainda na mesma base de comparação, a análise por componentes do IDI/RS revelou que a principal contribuição negativa veio do faturamento real, que despencou 11,4% e, em menor medida, das compras industriais, que recuaram 4,5%. Também caíram as horas trabalhadas na produção (-1,3%), a utilização da capacidade instalada-UCI (-2,5 p.p.), de 81,4% para 78,9%, e o emprego (-0,8%), que registrou a mais intensa das quatro quedas seguidas. Somente a massa salarial real (+3,1%) cresceu no período.

Os desempenhos negativos recorrentes na margem impactam as comparações anuais. O IDI/RS, em janeiro de 2023, registrou a primeira contração na comparação com o mesmo mês do ano anterior desde agosto de 2020: -3,4%. Com isso, a expansão em doze meses, métrica de longo prazo, desacelerou de 4,6% positivos em dezembro de 2022 para 4,0% em janeiro de 2023, lembrando que o crescimento alcançava 12,7% em janeiro de 2022.

Entre os componentes do IDI/RS, a análise na comparação com janeiro de 2022 mostrou resultados discrepantes. A queda do IDI/RS (-3,4%) foi determinada, principalmente, pelas perdas intensas das compras industriais (-15,1%) e do faturamento real (-8,8%), contando ainda com o impacto negativo também da UCI (-2,5 p.p.). Cresceram, por outro lado, as horas trabalhadas na produção (+1,8%), o emprego (+2,5%) e a massa salarial real (+17,8%).

O primeiro mês do ano de 2023, ante o mesmo mês de 2022, iniciou com redução da atividade em dez dos dezesseis setores pesquisados, destacando Veículos automotores (-12,5%), Produtos de Metal (-9,7%) e Metalurgia (-19,2%) pela influência dada ao resultado global. Por outro lado, as contribuições positivas mais importantes vieram de Alimentos (+6,9%), Informática e eletrônicos (+20,4%) e Couros e calçados (+6,1%).

Os Indicadores Industriais do RS de janeiro de 2023 confirmaram o ciclo de desaceleração intensa pelo qual passa a indústria gaúcha desde setembro do ano passado. O processo é corroborado pela forte queda e perda da confiança dos empresários durante esse período.

O setor enfrenta um cenário cada vez mais adverso que combina elevados níveis de incerteza e de juros, além da redução da demanda doméstica, sobretudo dos investimentos, em consequência da desaceleração econômica em curso.

Indicadores Industriais do Rio Grande do Sul

(Janeiro de 2023)

| Variação % | |||

|---|---|---|---|

| Mês anterior* | Mês ano anterior* | Ac. ano | |

| Índice de desempenho industrial | -4,4 | -3,4 | -3,4 |

| Faturamento real | -11,4 | -8,8 | -8,8 |

| Horas Trabalhadas na produção | -1,3 | 1,8 | 1,8 |

| Emprego | -0,8 | 2,5 | 2,5 |

| Massa salarial real | 3,1 | 17,8 | 17,8 |

| UCI (em p.p.) | -2,5 | -2,5 | -2,5 |

| Compras Industrias | -4,5 | -15,1 | -15,1 |

Índice de Desempenho Industrial – RS

(Índice base fixa mensal: 2006=100)

Índice de Desempenho Industrial – IDI/RS – Setorial

(Variação jan-jan 2023/22 – %)

Mercado de crédito já sente os efeitos do ciclo de aperto monetário

Com a proximidade da reunião do Copom e a perspectiva de manutenção da taxa básica de juros acima de dois dígitos por todo 2023, vale a pena olharmos mais atentamente para os números do mercado de crédito.

No mês de janeiro, o saldo de crédito totalizou R$ 5,3 trilhões, avançando 7,4% em termos reais na comparação interanual, ante 7,8% no mês anterior. Esse é o terceiro mês consecutivo de desaceleração sob essa métrica, demonstrando a perda de ímpeto do mercado de crédito, consequência do aperto monetário.

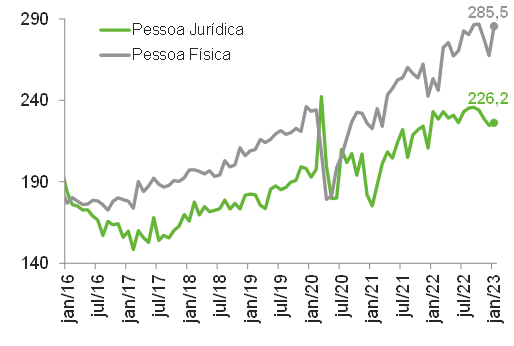

Se observarmos as concessões mês a mês (vide gráfico ao lado), também se percebe uma desaceleração no período. Na série com ajuste sazonal, o fluxo de contratações cresceu 5,0% na margem, em termos reais, ante uma queda de 4,2% e 3,9% em novembro e dezembro, respectivamente. Essa alta na passagem de dezembro para janeiro foi resultado do forte aumento das concessões para PF em 6,7%.

O setor produtivo, por sua vez, passou a sentir com maior intensidade os juros altos a partir da última metade de 2022. Os três últimos meses do ano foram marcados por recuos consecutivos na margem, na ordem de 0,7%, 2,3% e 1,8%, respectivamente. Em jan/2023, houve um ínfimo crescimento de 0,5%, somando R$ 226,2 bi nesse mês. A queda da magnitude da expansão do crédito é consequência das altas taxas de juros na ponta final. A média das taxas com de recursos livres para as empresas está em 25,3% a.a., patamar maior do que a média de 2020 (13,8% a.a) e 2021 (16,2% a.a.).

Em nossa análise, a resiliência do mercado de crédito vista em grande parte de 2022 teve contribuição das medidas de expansão fiscal, bem como dos números do mercado de trabalho, mas, principalmente, pela defasagem da transmissão da alta da Selic para as taxas na ponta. No entanto, com o arrefecimento da atividade econômica, como temos visto nos últimos meses, os efeitos da alta taxa de juros devem reverberar com maior intensidade sobre as concessões e níveis de inadimplência.

Concessão de crédito – Brasil

(Em bi. de R$ | Valores reais, IPCA jan/23, dessazonalizados)

IPCA tem alta de 0,84% no mês de fevereiro

Em fevereiro o IPCA cresceu 0,84% no mês contra mês, a maior alta mensal dos últimos 10 meses. Esse número veio acima do consenso de mercado, que esperava crescimento de 0,78%. No acumulado em 12 meses, o IPCA alcançou 5,6%, perdendo ímpeto em relação ao mês anterior, quando o crescimento foi de 5,8%. Essa queda na inflação acumulada é resultado da saída do mês de fev/22 da conta dos 12 meses (+1,0%), contaminado pelos efeitos da Guerra na Ucrânia.

Entre as categorias, os destaques foram as elevações de Monitorados (+0,84% no m/m) e, principalmente, de Serviços (+1,41%). O aumento desse último foi resultado da alta do grupo de Educação (+6,8%). Habitualmente, o mês de fevereiro é marcado por reajustes nas mensalidades de ensino, que nesse ano foram de 5,2% para o nível superior e 10,1% para o fundamental. Mas perceba, o percentual de crescimento dos Serviços no mês é o maior dos últimos 12 anos, demonstrando que a economia ainda dispõe de grande inercialidade. No acumulado em 12 meses, os Serviços tiveram alta de 7,9% em fev/23, ante os 7,8% do mês anterior.

Olhando os fatores qualitativos, a média das métricas de núcleo foi de 8,5% no acumulado em 12 meses até fev/2023. Mesmo abaixo dos dois dígitos (diferentemente do que visto até set/22), os valores ainda são bem superiores à meta de inflação de 2023 (3,25%), o que reforça a necessidade de manutenção de uma política monetária contracionista por um período mais longo.

Diante da deterioração das expectativas de horizontes mais longos, somada a essa leitura do IPCA, que veio com pior qualidade, e a indefinição de um arcabouço fiscal, o COPOM deve manter sua postura vigilante na reunião da semana que vem e anunciar a manutenção da taxa básica de juros em 13,75%.

Categorias do IPCA

(Var. % acum. em 12 meses)

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,7 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,6 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,2 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 2,9 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,915 | 10,576 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,920 | 2,015 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 4,7 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,7 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,6 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,2 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,4 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,7 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 65 | 15 |

| Indústria | 97 | 149 | 722 | 446 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 217 | 63 |

| Construção | 71 | 97 | 245 | 194 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 35 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.527 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.038 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 7,9 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 13,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,3 | -1,4 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -6,0 | -6,6 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -4,7 | -8,0 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,5 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 73,5 | 79,9 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,949 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 4 | 1 |

| Indústria | -6 | 0 | 48 | 29 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 22 | 10 |

| Construção | -4 | 0 | 5 | 7 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 1 | 0 |

| Serviços | 26 | -43 | 90 | 68 | 24 |

| TOTAL | 20 | -43 | 141 | 101 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 4,6 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,1 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,1 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 2,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,5 | 5,6 | -1,1 | 0,7 |

| Massa salarial real | -0,8 | -9,0 | 5,3 | 10,8 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 5,9 | 1,6 |

| Horas trabalhadas na produção | -0,9 | -5,5 | 15,2 | 8,3 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,7 | 12,9 | 4,7 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,1 | 1,4 |

Informações sobre as atualizações das projeções:

Economia Brasileira: Não houve alterações.

Economia Gaúcha: Não houve alterações.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]