As últimas semanas foram marcadas pela divulgação de indicadores de atividade que confirmam a desaceleração na atividade econômica do Brasil no segundo semestre do ano passado. Um indicador que consolida boa parte dessas estatísticas é o Índice de Atividade Econômica do Banco Central (IBC-Br). Divulgado na sexta-feira (13), o IBC-Br do mês de novembro apresentou queda de 0,5% em relação a outubro, na série com ajuste sazonal. Foi a quarta retração consecutiva, o que não ocorria desde dezembro de 2016. Na comparação com novembro de 2021, houve alta de 1,6%, a menor taxa desde janeiro/22.

Entre os principais indicadores do IBGE utilizados para o cálculo, dois caíram e um apresentou estabilidade na passagem mensal de outubro para novembro, na série com ajuste sazonal. A produção industrial caiu 0,1%, o terceiro recuo nos últimos quatro meses. O volume de vendas no comércio varejista apresentou baixa de 0,6%, tanto na ótica do varejo restrito, quanto no conceito ampliado, que inclui material de construção, veículos, motos, partes e peças. Já o volume de serviços mostrou estabilidade na passagem mensal, após ter recuado 0,5% no mês anterior.

Por fim, ainda no final do ano passado, o Ministério da Economia divulgou os dados de emprego com carteira assinada de novembro. Apesar da geração de 135 mil vagas, o saldo foi 56,8% menor que no mesmo mês de 2021. Aliás, há 5 meses isso se repete: números positivos, mas menores que os verificados nos respectivos meses do ano anterior.

Os efeitos da elevação dos juros, a perda de ímpeto das medidas de estímulos fiscais e a desaceleração na economia mundial, bem como o abalo na confiança dos empresários, ajudam a explicar o cenário de desaceleração recente. Esses fatores devem continuar presentes no início de 2023, trazendo uma expectativa de atividade em marcha lenta nos próximos meses.

Índice de Atividade Econômica do Banco Central – IBC-Br

(Índice de base fixa, fev/20 = 100 | Com ajuste sazonal)

Mundo: desaceleração deve ser mais forte do que a inicialmente esperada

Como reflexo das políticas monetárias contracionaistas para conter o aumento da inflação, uma desaceleração da economia mundial já era esperada para 2023. Contudo, o “freio de arrumação” projetado até então não era tão grande quanto mostrou o último relatório Global Economic Prospects, divulgado pelo Banco Mundial na semana passada.

Conforme a entidade, o PIB do mundo deve crescer apenas 1,7% no ano corrente, ante perspectiva de alta de 3,0% no relatório divulgado há seis meses. Em 2022, o crescimento foi estimado em 2,9%. O avanço projetado para 2023 é significativamente inferior ao esperado pelo FMI, que prevê crescimento de 2,7% nos dados divulgados em outubro de 2022.

Caso se confirme, será o terceiro menor crescimento desde 1991, ficando acima apenas das quedas observadas em 2009 (-1,3%) e 2020 (-3,1%), consequências dos impactos das crises do subprime e da Covid-19, respectivamente. Além disso, a fragilidade das condições econômicas deixa os agentes em alerta para uma possível recessão no mundo.

Entre os destaques, a economia dos EUA teve revisão de alta de 2,4% para apenas 0,5% em 2023. A Zona do Euro deve ter crescimento nulo (0,0%), ante alta de 1,9% na previsão anterior. Na China, o crescimento projetado é de 4,3%, 0,9 ponto percentual abaixo da última previsão (+5,2%). Por fim, o Brasil teve sua expectativa de avanço mantida em 0,8%.

Com o mundo crescendo menos, a demanda pelos produtos de exportação do Brasil tende a diminuir, assim como os preços das commodities no mercado internacional. Com preços e quantidades em queda, a rentabilidade dos exportadores brasileiros deve ser afetada. Por outro lado, além de deixar mais baratos importantes insumos para a produção industrial, esse movimento deve ajudar a diminuir a inflação ao consumidor e, por consequência, criar o cenário para queda na taxa de juros.

Projeções para o crescimento do PIB Mundial

(Var. % anual)

| 2020 | 2021 | 2022* | 2023* | 2024* | |

|---|---|---|---|---|---|

| Mundo | -3,2 | 5,9 | 2,9 | 1,7 | 2,7 |

| Economias Avançadas | -4,3 | 5,3 | 2,5 | 0,5 | 1,6 |

| Estados Unidos | -2,8 | 5,9 | 1,9 | 0,5 | 1,6 |

| Zona do Euro | -6,1 | 5,3 | 3,3 | 0,0 | 1,6 |

| Economias Emergentes | -1,5 | 6,7 | 3,4 | 3,4 | 4,1 |

| China | 2,2 | 8,1 | 2,7 | 4,3 | 5,0 |

| Brasil | -3,3 | 5,0 | 3,0 | 0,8 | 2,0 |

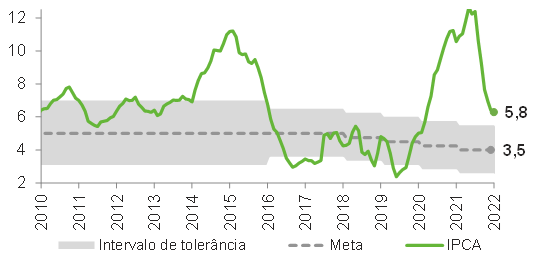

Inflação medida pelo IPCA encerra 2022 em 5,8%

O IPCA fechou 2022 em 5,8%, o quarto ano seguido acima da meta de 3,5% e o segundo de rompimento do limite de tolerância. Conforme as estimações do BC, o desvio de 2,3 p.p. em relação à meta foi resultado da inércia do ano anterior (contribuição de +2,4 p.p.), das expectativas de inflação (+1,0 p.p.) e de choques nos preços livres (+2,2 p.p.). Entre os principais fatores que atenuaram o desvio, destacam-se as medidas tributárias sobre combustíveis, energia e telecomunicação (-2,3 p.p.), passagem da bandeira de escassez hídrica para a bandeira verde (-1,0 p.p.) e o hiato do produto negativo (-0,7 p.p.).

Entre as aberturas do IPCA, as que se mantiveram resilientes em 2022 foram os Serviços e Bens Industriais. O relaxamento das medidas de isolamento e, por consequência, a retomada mais forte da atividade econômica, inclusive os bons números da geração de empregos, contribuíram para manter a demanda aquecida. Adicionalmente, durante a segunda metade do ano, houve a promulgação da PEC dos Benefícios Sociais, que possibilitou um maior consumo de bens, principalmente aqueles voltados para os Serviços. Sob esse contexto, o grupo de Serviços findou 2022 com elevação de 7,6%, bem acima do índice cheio.

Os Bens Industriais, por sua vez, encerraram 2022 com alta de 9,6%, terceira maior magnitude desde o regime de metas de inflação. Entre os itens, o destaque foi a pressão sobre Vestuário (elevação de 18,0% no ano), resultado dos repasses das elevações dos insumos para confecção, que ficaram represados durante a pandemia. Durante o primeiro semestre do ano, a Indústria sofreu bastante com as oscilações de preços, resultado dos gargalos das cadeias produtivas globais, problema que já havíamos enfrentado em 2021, mas, que foram exacerbados pela guerra no Leste Europeu e a política de zero Covid na China. Para se ter uma ideia, no acumulado dos seis primeiros meses de 2022, o preço dos automóveis novos e aparelhos eletrônicos chegou a expandir 7,0% e 5,8%, respectivamente.

Em nosso cenário base, o IPCA encerra 2023 em 5,2%, ainda que com viés de alta devido ao volume de gasto público, retorno da alta de alguns tributos e os efeitos de um mercado de trabalho ainda aquecido. Por outro lado, fatores como o arrefecimento dos preços das commodities e o desaquecimento da demanda doméstica, fruto de juros ainda restritivos, devem colaborar com o nosso cenário base.

IPCA

(Variação % acumulada em 12 meses | % a.a.)

As primeiras medidas de ajuste fiscal anunciadas por Haddad

Na última quinta-feira (12/01), a equipe econômica do atual governo apresentou as primeiras medidas de Ajuste Fiscal para 2023. O plano teve por intuito apresentar uma proposta para redução da previsão de déficit primário do Governo Central de 2,2% do PIB, discorrido na LOA de 2023. De maneira geral, as medidas vieram em linha com que o mercado já esperava, contemplando o aumento da arrecadação (leia-se: elevação de impostos) e uma redução ínfima nas despesas públicas.

Segundo as estimativas do Ministério da Fazenda, as medidas anunciadas têm potencial de gerar R$ 242,7 bilhões, distribuídos entre redução de gasto público (apenas R$ 50,0 bi) e aumentos de receitas (R$ 192,7 bi). Com esses números, o Governo Central prevê angariar superávit primário de 0,1% do PIB (R$ 11,1 bi). No entanto, devido aos riscos fiscais, eficácia e trâmites burocráticos que envolvem algumas medidas, o impacto ainda é incerto, mas, o Ministério comprometeu-se com um déficit de 0,5% a 1,0% do PIB em 2023.

Dentre as principais medidas anunciadas estão a reoneração do PIS/COFINS sobre Receitas Financeiras e Gasolina/Etanol (+R$ 33,3 bi de receita), a apropriação de recursos não sacados do PIS/PASEP (+R$ 23,0 bi) e o aproveitamento de créditos de ICMS (+R$ 30,0 bi). Essa última proposta diz respeito ao ganho de receitas via retirada do ICMS da base de cálculo dos créditos tributários do PIS/Cofins. Atualmente, a legislação exclui o imposto somente da base de cálculo dos débitos. Outro ponto em destaque, foi a instituição do voto de qualidade da Receita Federal no CARF, favorecendo o Fisco nos votos de desempate em julgamentos, além da inclusão de um programa de “Litígio Zero”, voltadas para renegociação das dívidas das empresas com a União e Receita Federal. Somente esses dois últimos pontos devem adicionar aos cofres públicos um total de R$ 70,0 bi. Veja que o plano proposto veio no sentido de contrapor o montante gasto da PEC de Transição. No entanto, uma parte muito pequena da proposta teve por finalidade reduzir o Gasto Público e uma parte muito grande é dependente de fatores ainda incertos (tal como a adesão dos contribuintes e aprovação junto ao Congresso Nacional). Logo, o Plano é pouco crível e trouxe pouca visibilidade quanto ao comportamento das receitas e despesas à frente, ainda mais com a indefinição acerca de uma nova âncora fiscal. Dessa forma, a estabilização da dívida pública e início do ciclo de cortes da Selic, ainda é miragem no horizonte.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,3 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,5 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,0 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 3,1 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,708 | 10,314 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,879 | 1,965 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 5,5 | 4,5 |

| INPC | 4,5 | 5,4 | 10,2 | 5,9 | 5,4 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,2 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,7 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,2 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,6 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 67 | 15 |

| Indústria | 97 | 149 | 721 | 510 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 251 | 63 |

| Construção | 71 | 97 | 245 | 227 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 32 | 8 |

| Serviços | 534 | -378 | 1.909 | 1.611 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.189 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 8,0 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,8 | 334,5 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 272,7 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,8 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 12,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,5 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,0 | -1,0 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -7,4 | -7,7 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -6,4 | -8,7 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,6 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 77,2 | 83,1 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,959 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 2 | 1 |

| Indústria | -6 | 0 | 48 | 33 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 25 | 10 |

| Construção | -4 | 0 | 5 | 8 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 0 | 0 |

| Serviços | 26 | -43 | 90 | 70 | 24 |

| TOTAL | 20 | -43 | 141 | 106 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 5,7 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,4 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022 | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 22,4 | 18,7 |

| Industriais | 12,5 | 10,4 | 14,1 | 17,2 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 16,0 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 6,4 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,3 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,5 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 4,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,6 | 5,7 | -0,9 | 0,7 |

| Massa salarial real | -0,8 | -9,3 | 5,3 | 10,4 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 6,4 | 1,6 |

| Horas trabalhadas na produção | -1,0 | -5,7 | 15,2 | 9,8 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,8 | 12,9 | 5,5 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,2 | 1,4 |

Informações sobre as atualizações das projeções:

Economia Brasileira: Atualização com os valores fechados de 2022 para o IPCA e INPC. Não houve alterações nas projeções para 2023.

Economia Gaúcha: Atualização com os valores fechados de 2022 para as Exportações Industriais e arrecadação de ICMS. Não houve alterações nas projeções para 2023.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]