Setor deve ter um primeiro semestre de 2023 em desaceleração por conta das elevadas taxas de juros e baixa confiança dos agentes econômicos.

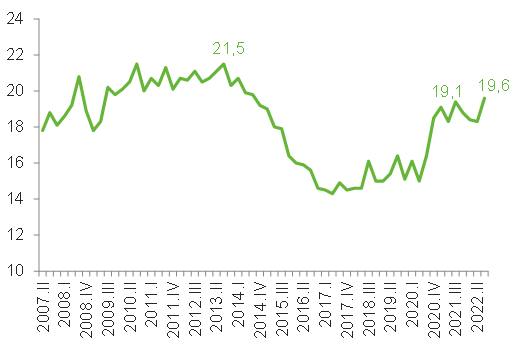

O ciclo de crescimento pós-pandemia foi acompanhando pela retomada nos investimentos. Esse período foi abastecido por uma conjuntura de taxas de juros mais baixas, impulsos fiscais relevantes e início da fase de obras oriundas de concessões e privatizações realizadas nos últimos anos. Essa série de fatores possibilitou que a taxa de investimentos retornasse aos patamares da metade da década passada.

Taxa de Investimentos – BR

(Média em 4 trimestres | Em % do PIB)

Na Indústria da Construção, o ambiente favorável aos investimentos descrito acima impulsionou a produção. Tanto em nível regional, quanto nacional, houve recuperação das perdas da pandemia no ano passado e a continuidade do avanço em 2022. Entretanto, numa análise de mais longo prazo, verifica-se que ainda existe uma grande defasagem em relação ao patamar anterior ao da crise iniciada em 2014.

Produção Industrial dos Insumos Típicos da Construção

(Var. % acumulado em 12 meses)

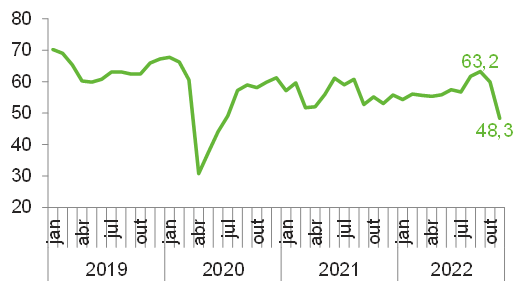

Com relação ao desempenho no segundo semestre do ano e as expectativas para 2023, é provável que se verifique uma desaceleração na operação. O indicador de produção dos insumos típicos da construção, que contempla a produção de bens como: cimento, aço, químicos e produtos de acabamentos, etc., pode ser utilizado como um bom indicador antecedente para esse setor. Analisando os dados no acumulado em 12 meses até setembro, a queda de 8,0% é uma evidência do início de um ciclo de baixa. Ainda com relação às expectativas, a elevada incerteza quanto aos rumos que o próximo governo vai dar para a economia afetou a confiança dos empresários.

ICEI/BR – Expectativas Economia BR

(Em pontos)

No gráfico abaixo temos a evolução da taxa Selic e a da taxa de juros do crédito direcionado para o setor imobiliário. Três pontos chamam a atenção nessa relação. O primeiro, e mais óbvio, é que os ciclos de aumento e queda na taxa Selic determinam os ciclos da taxa de juros para o setor imobiliário. Isso decorre do caráter de taxa livre de risco da economia que a taxa Selic assume, ou seja, esse retorno é obtido apenas por assumir o risco soberano. O segundo ponto diz respeito à defasagem, tendo em vista que os movimentos no custo do crédito respondem com algum atraso ao aumento da taxa básica. Por fim, observa-se que a taxa Selic já está em patamar mais elevado do que a taxa para os financiamentos, o que é contra intuitivo do ponto de vista da relação risco e retorno, de modo que é sensato imaginar a continuidade no aumento do custo do crédito imobiliário nos próximos meses.

Taxa Selic e taxa de juros direcionado para financiamento imobiliário

(Var. % acumulado em 12 meses)

Por fim, as medidas de estímulo sinalizadas pelo próximo governo não devem produzir efeitos rápidos e intensos em 2023. Mesmo que ocorra a recriação do programa Minha Casa, Minha Vida, os impactos no PIB no primeiro ano não devem ser significativos.

O petróleo é russo, o teto é europeu e o piso é made in China

Desde o início do conflito ucraniano, os preços relacionados à energia subiram de maneira acelerada, impactando diretamente a inflação dos países da Zona do Euro (ZE), que registrou, em outubro, inflação ao consumidor acumulada em 12 meses de 10,6%. Desde set/22, a Europa discute alternativas para tentar conter o aumento de preços do petróleo russo, que representa aproximadamente 40% das receitas de exportação do país. Abaixo trataremos sobre as sanções ao petróleo russo e os seus possíveis desdobramentos.

A resposta dos países da ZE com relação ao tema foi ambígua. Se, por um lado, Finlândia, Polônia, Alemanha, Países Baixos e Bélgica diminuíram suas importações de petróleo russo; Eslováquia, Hungria e Itália, por outro, aumentaram suas importações, com essa última praticamente dobrando.

No início de dezembro, três acordos para conter os preços russos foram assinados. O primeiro trata de se determinar um preço máximo para a compra, US$ 60,0/bbl (dólares por barril). Baixo o suficiente para evitar aumentos maiores nas receitas russas mas, alto o suficiente para manter a oferta da commodity. O segundo acordo trata de um mecanismo para evitar desvios. Esse ponto é de máxima importância para compreender a real possibilidade de o mecanismo funcionar, pois países que tentem pagar acima do preço estabelecido não poderão ser segurados por empresas do G7. A maior parte das exportações do mundo é feita por mar. Para garantir um menor nível de risco (como os relacionados à perda de carga, navio afundar e etc) faz-se seguro da carga a ser entregue. Atualmente, a Rússia exporta 3,1 milhões de barris por mar. Essa parte do acordo restringe o tipo de seguro que pode ser feito, de modo a só ser possível o seguro de carga de petróleo que não exceda o preço acordado por bbl. Como a maior parte das seguradoras está em território do G7, essa restrição, na prática, inibe aumentos de preço acima do teto pré-estabelecido. Por fim, o terceiro acordo trata diretamente das importações da ZE: os países que fazem parte do bloco serão incapazes de receber óleo cru e produtos refinados da Rússia por vias marítimas.

Quanto aos desdobramentos do acordo, o Kremlin respondeu que não aceitará o teto (atualmente o Crude oil Brent está em US$ 91,07/bbl). É provável que nos próximos meses as exportações de petróleo para os países da ZE diminuam de maneira significativa, com os maiores impactos sendo sentidos na Itália.

Os maiores compradores do país atualmente são a China e a Índia, com 1,1 milhão e 800 mil barris por dia, respectivamente. Para os próximos meses espera-se que as exportações russas para esses países aumentem. Embora o teto ajude a limitar os aumentos de preço, isso não inibirá que o governo da Rússia venda seus produtos para China e Índia, que atuarão como definidoras de um piso para os preços do petróleo russo.

Ano novo chinês: maior demanda por carne suína

O Meat FAO Index, que representa a evolução dos preços de diferentes produtos relacionados à carne, apresentou avanço de 4,11% em novembro de 2022 comparando-se com novembro de 2021. Entre o bens computados pelo índice, os maiores incrementos nos preços vieram da carne de porco (+19,6%), seguido pela carne de aves (+16,5%). Tratando-se especificamente da carne de suíno, abaixo verificaremos a situação das exportações gaúchas desse produto, assim como quais os motivos para o avanço desse preço.

As exportações de carne de suíno, do RS, aumentaram em 80,8% em nov/22 ante nov/21 (com quantidades exportadas aumentando em 50,9%). Dessas exportações, a China (+US$ 34,9 milhões | +292,6%) e a África do Sul (+US$ 639,1 mil | +95,8%) foram os principais responsáveis pelo incremento. Comparando-se o acumulado de janeiro a novembro de 2022 com relação ao mesmo período do ano passado, verifica-se que o país que mais aumentou sua demanda pelo produto foi a Tailândia (+US$ 16,6 milhões).

O aumento dos preços do produto deve-se, por um lado, pelo aumento dos custos de produção (a média do preço do milho e da soja aumentou em 29,0% e 17,7%, respectivamente, de janeiro a novembro com relação ao mesmo período do ano passado). Por outro lado, houve um aumento na demanda pelo produto no período, dada principalmente pela menor oferta chinesa, que está deprimida devido aos reflexos da febre suína que atingiu o país há uns anos.

Segundo dados da OCDE, a carne de porco é o tipo de carne mais demandada pelo mercado chinês, com consumo anual por pessoa de aproximadamente 30kg. Em termos comparativos, o consumo de carne nos EUA e na Inglaterra é de 26kg e 18kg, respectivamente. A maior demanda chinesa é a principal responsável pelo incremento dos preços do produto no período. Verifica-se que houve um incremento de 22,5% nos preços da carne de porco no mercado chinês, comparando-se agosto de 22 ante o mesmo período de 21. Embora o mercado tailandês mostre predileção pelo consumo de aves, o consumo de carne de porco anual na Tailândia é de aproximadamente 12,3kg por pessoa. A maior demanda tailandesa deve-se principalmente a um mercado interno aquecido.

Para os próximos meses esperamos incrementos nas exportações desse produto. Principalmente para a China que está entrando no período de suas celebrações anuais, em especial o ano novo chinês que ocorrerá em janeiro do ano que vem.

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0,4 | 4,2 | 0,3 | -1,3 | 3,0 |

| Indústria | -0,7 | -3,0 | 4,8 | 1,5 | 1,0 |

| Serviços | 1,5 | -3,7 | 5,2 | 4,0 | 0,8 |

| TOTAL | 1,2 | -3,3 | 5,0 | 3,1 | 1,0 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 7,389 | 7,610 | 8,899 | 9,708 | 10,314 |

| Em US$2 | 1,873 | 1,476 | 1,649 | 1,879 | 1,965 |

Inflação (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| IGP-M | 7,3 | 23,1 | 17,8 | 6,3 | 4,5 |

| INPC | 4,5 | 5,4 | 10,2 | 6,0 | 5,4 |

| IPCA | 4,3 | 4,5 | 10,1 | 5,8 | 5,2 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Extrativa Mineral | -9,7 | -3,4 | 1,0 | -3,7 | -0,1 |

| Transformação | 0,2 | -4,6 | 4,3 | -0,2 | 1,2 |

| Indústria Total3 | -1,1 | -4,5 | 3,9 | -0,6 | 1,1 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 13 | 37 | 146 | 67 | 15 |

| Indústria | 97 | 149 | 721 | 510 | 129 |

| Indústria de Transformação | 13 | 48 | 440 | 251 | 63 |

| Construção | 71 | 97 | 245 | 227 | 58 |

| Extrativa e SIUP4 | 13 | 3 | 37 | 32 | 8 |

| Serviços | 534 | -378 | 1.904 | 1.611 | 406 |

| TOTAL | 644 | -193 | 2.777 | 2.189 | 550 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 11,1 | 14,2 | 11,1 | 8,0 | 8,5 |

| Média do ano | 12,0 | 13,8 | 13,2 | 9,3 | 8,8 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Exportações | 221,1 | 209,2 | 280,4 | 280,1 | 276,0 |

| Importações | 185,9 | 158,8 | 219,4 | 219,0 | 220,0 |

| Balança Comercial | 35,2 | 50,4 | 61,4 | 61,1 | 56,0 |

Moeda e Juros

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 4,50 | 2,00 | 9,25 | 13,75 | 12,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 4,0 | 28,9 | 7,4 | -6,4 | 2,5 |

| Taxa de Câmbio – Final do período (R$/US$) | 4,03 | 5,20 | 5,58 | 5,22 | 5,35 |

Setor Público (% do PIB)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Resultado Primário | -0,8 | -9,4 | 0,8 | 1,0 | -1,0 |

| Juros Nominais | -5,0 | -4,2 | -5,2 | -7,4 | -7,7 |

| Resultado Nominal | -5,8 | -13,6 | -4,4 | -6,4 | -8,7 |

| Dívida Líquida do Setor Público | 54,7 | 62,5 | 57,3 | 57,6 | 61,0 |

| Dívida Bruta do Governo Geral | 74,4 | 88,6 | 80,3 | 77,2 | 83,1 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 3,0 | -29,5 | 67,0 | -33,5 | 38,7 |

| Indústria | 0,2 | -5,6 | 9,7 | 2,5 | 1,2 |

| Serviços | 0,8 | -4,6 | 4,1 | 4,0 | 1,5 |

| TOTAL | 1,1 | -6,8 | 10,4 | -2,5 | 5,0 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Em R$ | 482,464 | 480,173 | 576,979 | 595,135 | 657,560 |

| Em US$2 | 122,282 | 93,107 | 106,949 | 115,216 | 125,299 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Agropecuária | 0 | 1 | 4 | 2 | 1 |

| Indústria | -6 | 0 | 48 | 33 | 12 |

| Indústria de Transformação | -2 | 0 | 43 | 25 | 10 |

| Construção | -4 | 0 | 5 | 8 | 3 |

| Extrativa e SIUP7 | 0 | 0 | -1 | 0 | 0 |

| Serviços | 26 | -43 | 90 | 70 | 24 |

| TOTAL | 20 | -43 | 141 | 106 | 38 |

Taxa de desemprego (%)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Fim do ano | 7,3 | 8,6 | 8,1 | 5,7 | 6,0 |

| Média do ano | 8,1 | 9,3 | 8,7 | 6,4 | 6,2 |

Setor Externo (US$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Exportações | 17,3 | 14,1 | 21,1 | 20,0 | 18,7 |

| Industriais | 12,5 | 10,5 | 14,1 | 16,8 | 16,1 |

| Importações | 10,3 | 7,6 | 11,7 | 14,5 | 13,5 |

| Balança Comercial | 6,9 | 6,5 | 9,4 | 5,5 | 5,2 |

Arrecadação de ICMS (R$ bilhões)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 35,7 | 36,2 | 45,7 | 43,1 | 45,0 |

Indicadores Industriais (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Faturamento real | 3,0 | -3,1 | 8,9 | 6,5 | 3,4 |

| Compras industriais | -2,7 | -5,5 | 31,2 | 4,7 | 2,1 |

| Utilização da capacidade instalada (em p.p.) | 0,7 | -4,6 | 5,7 | -0,9 | 0,7 |

| Massa salarial real | -0,8 | -9,3 | 5,3 | 10,4 | 3,3 |

| Emprego | 0,0 | -1,9 | 6,7 | 6,4 | 1,6 |

| Horas trabalhadas na produção | -1,0 | -5,7 | 15,2 | 9,8 | 2,5 |

| Índice de Desempenho Industrial – IDI/RS | 0,1 | -4,8 | 12,9 | 5,5 | 2,1 |

Produção Física Industrial (% a.a.)

| 2019 | 2020 | 2021 | 2022* | 2023* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 2,5 | -5,5 | 9,0 | 1,2 | 1,4 |

Informações sobre as atualizações das projeções:

Projeções contidas no Balanço Econômico 2022 e Perspectivas 2023, divulgado na última terça-feira (06/12/2022).

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o

ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções

para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]