A queda pode ser interpretada como uma acomodação, sem alterar a tendência positiva em curso.

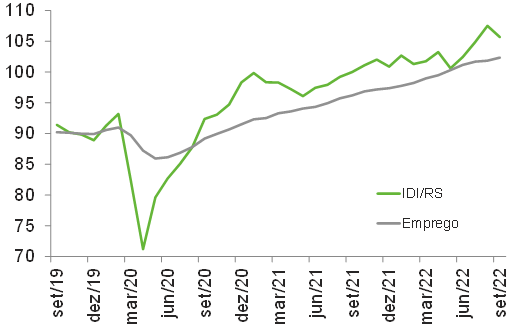

Após três meses seguidos de alta, a atividade industrial gaúcha voltou a cair em setembro. Segundo a FIERGS, o Índice de Desempenho Industrial (IDI/RS) recuou 1,7% em relação a agosto, com ajuste sazonal. É a 3ª contração nos nove meses do ano nessa base, fazendo com que o IDI/RS se encontre 4,8% acima do patamar em que iniciou o ano e 13,4% além do nível pré-pandemia (fevereiro de 2020).

Os componentes mostraram evoluções distintas na métrica mensal, sendo que, entre os mais diretamente associados à atividade, apenas a utilização da capacidade instalada (UCI) subiu (+0,9 p.p. para 82,4%), enquanto o faturamento real (-5,5%), as horas trabalhadas na produção (-2,3%) e as compras industriais (-1,8%) recuaram. Já os componentes relacionados ao mercado de trabalho seguiram em alta. O emprego (+0,5%) não cai desde maio de 2020 e a massa salarial cresceu 1,6%, na 6ª alta seguida e na 11ª em doze meses.

Nas comparações anuais, porém, os resultados seguem majoritariamente positivos. Na comparação com o mesmo mês do ano anterior, o IDI/RS cresceu 5,6% e completou o 25o avanço consecutivo. No acumulado do ano – janeiro a setembro de 2022 frente ao período equivalente de 2021 –, o IDI/RS cresceu 5,3% e apenas a UCI, entre seus componentes, caiu (-1,0 p.p.), de uma ocupação média de 82,8% em 2021 para 81,8% em 2022. Os demais deram contribuições positivas ao índice: faturamento real (+6,3%), horas trabalhadas na produção (+9,8%), emprego (+6,4%), massa salarial real (+9,8%) e compras industriais (+4,4%).

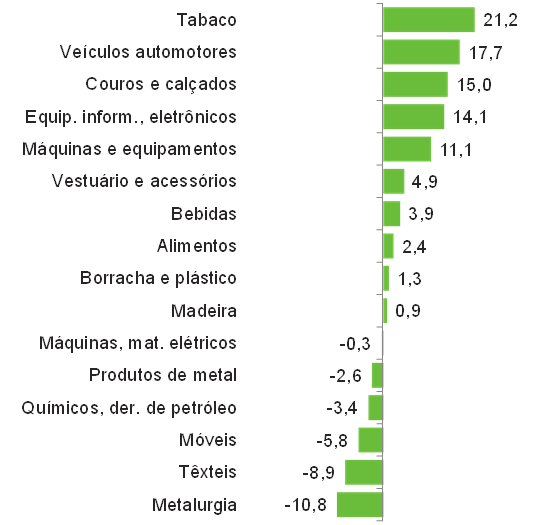

Sob a ótica setorial, dos 16 pesquisados, 10 apresentaram crescimento da atividade nos primeiros nove meses de 2022 ante o mesmo período de 2021. Os destaques positivos, pela contribuição ao desempenho global, foram Veículos automotores (+17,7%), Máquinas e equipamentos (+11,1%), Couros e calçados (+15,0%) e Tabaco (+21,2%). Do lado negativo, os mais importantes foram Químicos e refino de petróleo (-3,4%), Móveis (-5,8%), Produtos de metal (-2,6%) e Metalurgia (-10,8%).

A queda da atividade industrial gaúcha na margem em setembro pode ser interpretada como acomodação em patamar elevado, após uma sequência de três altas expressivas, o que não deve alterar a tendência positiva em curso. Esse cenário favorável, observado também nas comparações anuais, é consequência das medidas de estímulos à demanda, do aumento das exportações de manufaturados, do desempenho do agronegócio brasileiro, das menores dificuldades nas cadeias de suprimentos e da redução nos custos de produção. A perspectiva para os próximos meses é de manutenção desse quadro, que ganha, porém, maior incerteza diante dos resultados das eleições, e possíveis mudanças nos rumos da política econômica, além dos efeitos defasados da política monetária e da perspectiva de desaceleração da economia mundial.

Indicadores Industriais do Rio Grande do Sul

(Setembro de 2022)

| Variação % | |||

|---|---|---|---|

| Mês anterior* | Mês ano anterior | Ac. ano | |

| Índice de desempenho industrial | -1,7 | 5,6 | 5,3 |

| Faturamento real | -5,5 | 9,0 | 6,3 |

| Horas trabalhadas na produção | -2,3 | 9,7 | 9,8 |

| Emprego | 0,5 | 6,4 | 6,4 |

| Massa salarial real | 1,6 | 17,0 | 9,8 |

| UCI (em p.p) | 0,9 | -1,1 | -1,0 |

| Compras Industriais | -1,8 | 1,4 | 4,4 |

Índice de Desempenho Industrial – RS

(Índice base fixa mensal: 2006=100*)

Índice de Desempenho Industrial – IDI/RS – Setorial

(Variação jan-set 2022/21 – %)

2023 impõe um cenário desafiador para as contas públicas do RS

Durante o decorrer de 2022, as contas públicas gaúchas apresentaram um bom desempenho, seguindo a mesma tendência vista no âmbito nacional. Como já discorrido em Informes anteriores, grande parte desse resultado foi consequência da inflação alta que ajudou pelo lado das Receitas, no entanto, também é preciso descartar o esforço do Estado na contenção do gasto público, consequência das sucessivas reformas realizadas nos últimos 4 anos.

Até o oitavo mês de 2022, a diferença entre receitas e despesas totais (chamado de resultado orçamentário) foi positiva em R$ 4,3 bi, enquanto no mesmo período de 2021, esse valor havia sido de R$ 1,7 bi. O número do ano já é superior ao previsto na Lei Orçamentário Anual, que previa um déficit de R$ 3,2 bi.

Com relação ao Primário, o Estado apresentou superávit de R$ 3,5 bi no acumulado de janeiro a agosto. Dentre os 26 Estados + DF, o RS ocupa a sétima colocação entre as UFs que apresentaram o maior superávit primário nessa mesma base de comparação, perdendo somente para São Paulo, Rio de Janeiro, Minas Gerais, Paraná, Mato Grosso e Pernambuco. Percebe-se que os bons números ocorreram em meio às perdas de arrecadação decorrentes da redução das alíquotas de ICMS de Energia, Combustíveis e Comunicação (redução real de 27,0% em agosto e 18,4% em setembro).

Daqui para frente, o que podemos esperar das contas públicas do RS? Vamos nos embasar na PLOA 2023 para responder esse questionamento. No orçamento de 2023 está projetado um déficit orçamentário de R$ 3,8 bi, parte do valor negativo se refere a perda (estimada) de R$ 4,4 bi na arrecadação de ICMS (R$ 3,3 bi ao Estado e R$ 1,1 bi aos municípios) e o pagamento das parcelas da dívida com a União, o qual em 2023 será pago o equivalente a 1/9 da prestação anual devida. Sobre os Investimentos para o próximo ano, está previsto um gasto total de R$ 1,7 bi, valor 19,4% menor do que o orçado em 2022. Com relação às despesas com pessoal, o montante planejado para o ano é de R$ 35,5 bi, R$ 3,1 bi a mais do que o previsto para 2022.

O desafio do Governo do Estado no próximo ano é tentar equilibrar três pilares: receitas, que não virão em magnitude igual ao observado nos últimos dois anos, demandas da população, em especial de reajuste de pessoal e, principalmente, o pagamento das parcelas da dívida firmados no RRF.

Vale destacar que esse também é o desafio de outros entes da federação. A queda na inflação esperada para 2023 deve trazer outra realidade para as receitas dos Estados, enquanto as despesas devem crescer. A nossa aposta é que o aumento de carga tributária será discutida em 2023 para vigorar em 2024 e a Reforma Tributária deverá ser o ambiente utilizado para isso.

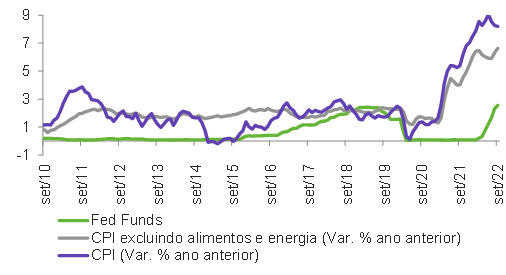

FED não encerrará ciclo de alta e juros serão os maiores em 15 anos

Na quarta-feira da semana passada, o FED anunciou o aumento taxa básica de juros americana em 0,75 ponto percentual, configurando a sexta elevação consecutiva e a quarta sob essa magnitude. Com a decisão, o intervalo da taxa dos Fed Funds aumentou para 3,75% e 4,00%, configurando o ciclo de alta mais rápido das últimas 4 décadas.

A elevação já era amplamente esperada pelos mercados, dado as últimas leituras da inflação e mercado de trabalho que mostraram um cenário de demanda ainda pressionada. Os números referentes ao mês de setembro do índice de preços ao consumidor superaram novamente as expectativas, permanecendo 8,2% no acumulado em 12 meses e núcleo em 6,6% (0,3 p.p maior do que o visto em agosto). A taxa de desemprego, por sua vez, permaneceu próxima a mínima histórica (3,5%).

Durante a coletiva de imprensa após a decisão do FOMC na quarta-feira (2/11), o presidente do FED, Jerome Powell, confirmou a redução do ritmo de aceleração da taxa de juros na última reunião do ano, o qual já havia sido antecipado durante o comunicado escrito. Powell reiterou, no entanto, que o encerramento do ciclo de alta da taxa de juros ainda não está no horizonte do comitê e que, portanto, os juros devem ficar em patamar mais restritivo do que o esperado anteriormente.

Os números do Payroll divulgados na sexta-feira (4/11) reforçaram a tese de uma economia ainda muito aquecida. No mês de setembro, a economia americana criou 261 mil empregos, acima do consenso de mercado que esperava 200 mil. A taxa de desemprego, por sua vez, apresentou pequena elevação de 3,5% para 3,7%, o que nos remete a um mercado de trabalho ainda resiliente. Acreditamos que o FED deve anunciar um aumento de 0,50 p.p. na taxa de juros em dezembro e, nesse momento, estimamos que o fim do ciclo de aperto monetário deve ocorrer com taxas acima de 5,25%.

Inflação ao Consumidor e Taxa de Juros

(Em %)

DADOS E PROJEÇÕES PARA A ECONOMIA BRASILEIRA

Produto Interno Bruto1

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Agropecuária | 1,3 | 0,4 | 3,8 | -0,2 | 1,3 |

| Indústria | 0,7 | -0,7 | -3,4 | 4,5 | 1,0 |

| Serviços | 2,1 | 1,5 | -4,3 | 4,7 | 3,6 |

| TOTAL | 1,8 | 1,2 | -3,9 | 4,6 | 2,8 |

Produto Interno Bruto Real (Em trilhões correntes)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Em R$ | 7,004 | 7,389 | 7,468 | 8,679 | 9,536 |

| Em US$2 | 1,916 | 1,873 | 1,448 | 1,609 | 1,847 |

Inflação (% a.a.)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| IGP-M | 7,6 | 7,3 | 23,1 | 17,8 | 7,5 |

| INPC | 3,4 | 4,5 | 5,4 | 10,2 | 5,7 |

| IPCA | 3,7 | 4,3 | 4,5 | 10,1 | 5,5 |

Produção Física Industrial (% a.a.)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Extrativa Mineral | 0,0 | -9,7 | -3,4 | 1,1 | 1,2 |

| Transformação | 1,1 | 0,2 | -4,6 | 4,3 | 1,9 |

| Indústria Total3 | 1,0 | -1,1 | -4,5 | 3,9 | 1,5 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Agropecuária | 2,2 | 13,0 | 36,5 | 146,1 | 61,0 |

| Indústria | 23,9 | 97,2 | 148,7 | 721,2 | 478,9 |

| Indústria de Transformação | 1,2 | 13,2 | 48,0 | 439,7 | 256,3 |

| Construção | 11,4 | 70,7 | 97,3 | 245,0 | 194,6 |

| Extrativa e SIUP4 | 11,2 | 13,3 | 3,5 | 36,5 | 28,0 |

| Serviços | 520,2 | 533,8 | -378,0 | 1.904,4 | 1.527,2 |

| TOTAL | 546,4 | 644,1 | -192,7 | 2.771,6 | 2.067,1 |

Taxa de desemprego (%)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Fim do ano | 11,7 | 11,1 | 14,2 | 11,1 | 8,0 |

| Média do ano | 12,4 | 12,0 | 13,8 | 13,2 | 9,3 |

Setor Externo (US$ bilhões)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Exportações | 231,9 | 221,1 | 209,2 | 280,4 | 295,9 |

| Importações | 185,3 | 185,9 | 158,8 | 219,4 | 226,4 |

| Balança Comercial | 46,6 | 35,2 | 50,4 | 61,0 | 69,5 |

Moeda e Juros

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Meta da taxa Selic – Fim do ano (% a.a.) | 6,50 | 4,50 | 2,00 | 9,25 | 13,75 |

| Taxa de Câmbio – Desvalorização (%)5 | 17,1 | 4,0 | 28,9 | 7,4 | -7,7 |

| Taxa de Câmbio – Final do período (R$/US$) | 3,85 | 4,03 | 5,20 | 5,58 | 5,15 |

Setor Público (% do PIB)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Resultado Primário | -1,6 | -0,8 | -9,4 | 0,8 | 1,0 |

| Juros Nominais | -5,4 | -5,0 | -4,2 | -5,2 | -7,0 |

| Resultado Nominal | -7,0 | -5,8 | -13,6 | -4,4 | -6,0 |

| Dívida Líquida do Setor Público | 52,8 | 54,7 | 62,5 | 57,3 | 59,1 |

| Dívida Bruta do Governo Geral | 75,3 | 74,4 | 88,6 | 80,3 | 78,2 |

DADOS E PROJEÇÕES PARA A ECONOMIA GAÚCHA

Produto Interno Bruto Real (% a.a.)6

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Agropecuária | -7,1 | 3,0 | -29,5 | 67,5 | -40,9 |

| Indústria | 2,8 | 0,2 | -5,6 | 9,7 | 1,4 |

| Serviços | 2,6 | 0,8 | -4,6 | 4,1 | 2,2 |

| TOTAL | 2,0 | 1,1 | -6,8 | 10,4 | -2,2 |

Produto Interno Bruto Real (Em bilhões correntes)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Em R$ | 457,294 | 482,464 | 480,173 | 582,968 | 598,164 |

| Em US$2 | 125,108 | 122,282 | 93,107 | 108,059 | 116,147 |

Empregos Gerados – Mercado Formal (Mil vínculos)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Agropecuária | -1,4 | -0,1 | 0,5 | 3,7 | 1,9 |

| Indústria | 1,5 | -5,5 | -0,2 | 47,5 | 34,7 |

| Indústria de Transformação | 0,9 | -1,5 | 0,1 | 42,9 | 27,7 |

| Construção | 0,9 | -4,0 | -0,3 | 5,3 | 7,5 |

| Extrativa e SIUP7 | -0,2 | 0,0 | 0,0 | -0,6 | -0,5 |

| Serviços | 20,4 | 26,0 | -42,9 | 89,7 | 67,2 |

| TOTAL | 20,5 | 20,4 | -42,6 | 141,0 | 103,8 |

Taxa de desemprego (%)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Fim do ano | 7,5 | 7,3 | 8,6 | 8,1 | 5,7 |

| Média do ano | 8,2 | 8,1 | 9,3 | 8,7 | 6,3 |

Setor Externo (US$ bilhões)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Exportações | 21,0 | 17,3 | 14,1 | 21,1 | 22,4 |

| Industriais | 15,1 | 12,5 | 10,5 | 14,1 | 15,1 |

| Importações | 11,3 | 10,3 | 7,6 | 11,7 | 12,8 |

| Balança Comercial | 9,8 | 6,9 | 6,5 | 9,4 | 9,6 |

Arrecadação de ICMS (R$ bilhões)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Arrecadação de ICMS (R$ bilhões) | 34,8 | 35,7 | 36,2 | 45,7 | 49,5 |

Indicadores Industriais (% a.a.)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Faturamento real | 2,7 | 3,0 | -3,1 | 8,7 | 1,6 |

| Compras industriais | 10,0 | -2,7 | -5,5 | 31,0 | 4,2 |

| Utilização da capacidade instalada (em p.p.) | 1,6 | 0,7 | -4,6 | 5,7 | 0,3 |

| Massa salarial real | -1,3 | -0,8 | -9,3 | 4,6 | 0,4 |

| Emprego | 0,9 | 0,0 | -1,9 | 6,7 | 1,4 |

| Horas trabalhadas na produção | 0,0 | -1,0 | -5,7 | 15,1 | 3,3 |

| Índice de Desempenho Industrial – IDI/RS | 2,6 | 0,1 | -4,8 | 12,8 | 1,7 |

Produção Física Industrial (% a.a.)

| 2018 | 2019 | 2020 | 2021 | 2022* | |

|---|---|---|---|---|---|

| Produção Física Industrial8 (% a.a.) | 5,9 | 2,5 | -5,5 | 8,8 | 1,0 |

Informações sobre as atualizações das projeções:

Não houve alterações.

As opiniões emitidas nesta publicação são de exclusiva e inteira responsabilidade dos autores, não exprimindo, necessariamente, o

ponto de vista desta Federação. É permitida a reprodução deste texto e dos dados contidos, desde que citada a fonte. Reproduções

para fins comerciais são proibidas.

Observatório da Indústria do Rio Grande do Sul

Unidade de Estudos Econômicos | [email protected]